NYDIG研究周刊:散户是现货 ETF 的主要持有者

揭开现货比特币ETF所有权之谜

非申报者,主要可能为散户,成为现货ETF的最大所有者

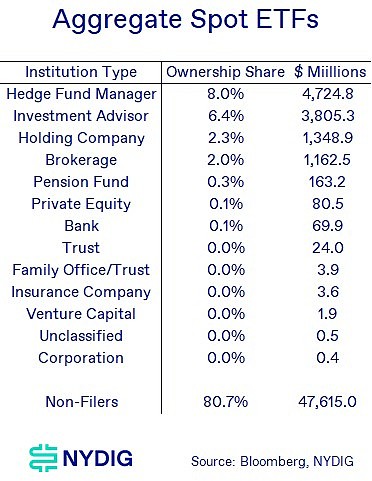

13F表格的股权报告截止于周三的第一季度。随着资产超过一亿美元的机构投资管理者提交的13F文件完成,我们对这些ETF背后的投资者群体有了更清晰的认识。有趣的是,大部分股票都由非申报者拥有,这些投资者被豁免于申报要求。尽管拥有大量自由资金的机构投资者需要强制提交13F报告,但非申报者(可能主要是散户投资者)占现货ETF投资者总数的81%。到第一季度末,这一组别的资产规模高达47.6亿美元。

考虑到多年来投资者通过Coinbase、Kraken或Gemini等多个平台接触比特币的庞大基础,这一数字非常惊人。其中很大一部分可能来源于在ETF交易首日便亮相的GBTC资产,其资产管理规模达到28.6亿美元。此外,还可能包括那些喜欢通过熟悉的途径,例如他们现有的经纪公司,来交易ETF格式的传统市场投资者。无论出于何种原因,散户投资者作为非申报者的代表,已成为现货ETF的主要力量。

此外,据报道,Galaxy、Gemini和Pantera等预期的持有者明显缺席,而彭博社报道的DCG在GBTC中的持仓因Genesis破产而过时(我们的分析已反映此变化)。尽管有传言称贝莱德可能将IBIT纳入其全球配置基金(MALOX – 资产管理规模176亿美元)和战略收入机会基金(BSIIX – 资产管理规模376亿美元),但这两只基金本季度似乎都未持有IBIT。

非申报者对现货比特币ETF的关注

通常对证券持有人的完整了解并不多见,无论是单一公司还是ETF。然而,将现货比特币ETF与其他投资比较时,我们发现这一特定细分市场(假设为散户投资者)的比例异常高。AAPL的比例为40.0%,NVDA为30.0%,MSFT为28.7%。对于ETF而言,SPY为43.5%,QQQ为61.8%,GLD为62.5%,IAU为42.2%。现货ETF持有者身份不明的比例高达80.7%,显著超过主流证券和ETF。

对冲基金第二大所有者类别

对冲基金是现货ETF中最大的所有者类别之一,持有价值高达47亿美元,占现货ETF总所有权的8.0%。但需要注意的是,这一数据基于3月29日的季度末持股情况,仅代表当时的所有权状况。鉴于对冲基金资金流动的迅速变化,当前的所有权水平可能与一季度末已有较大差异。

另外值得一提的是,那些被称为“对冲基金经理”的基金,其归类为所有权的资产往往不直接反映多头头寸。更多情况下,这些头寸可能参与到对冲交易(如基差套利)或其他市场制造及套利活动中。共有107家对冲基金报告持有比特币ETF的现货头寸。

投资顾问持有$3.8B

在投资顾问方面,他们是这一群体中最为多元化的,共有756个投资顾问个体报告持有总计38亿美元的资产管理规模(AUM)。其中包括一些知名或预料中的机构,例如Horizon Kinetics(持有9.74亿美元)、ARK Investment Management(2.06亿美元)、Van Eck Associates(9800万美元)和Franklin Resources(3100万美元),这些机构都曾是GBTC的主要持有者,并参与了相关ETF的推出。可以看出,持有现货ETF的投资顾问呈现出高度的多样性。

控股公司重点在于 Susquehanna

至于控股公司,根据彭博社的分类,实质上唯一重要的投资者是SIG Holdings, LLC,它是萨斯奎哈纳国际集团(Susquehanna International Group)的母公司。SIG在比特币投资领域拥有丰富的经验,几乎涉及所有比特币相关的ETF、BITO期货ETF和BITX杠杆期货ETF。我们推测,SIG的投资策略可能不仅仅局限于直接的多头头寸,更可能包括对冲、套利或市场营销等策略,这些做法与对冲基金的操作类似。

经纪业务主要由两家公司主导

在现货比特币ETF市场,总共有12亿美元的资产由经纪公司持有,其中大部分归Jane Street与摩根士丹利所有。Jane Street报告拥有价值6.33亿美元的ETF份额,几乎覆盖了全部ETF市场,这与其市场做市商角色密切相关。作为现货比特币ETF市场的授权参与者,Jane Street的角色至关重要。另一方面,摩根士丹利持有价值2.72亿美元的ARKB和GBTC份额,这些投资来自其投资管理部门和经纪业务。其他活跃于比特币领域的知名经纪公司还包括IMC-Chicago、LPL Financial和Cambridge Investment Research Advisors,后者是向独立顾问提供金融服务的重要机构。

养老基金:SWIB的摆脱零事件值得关注

作为规模庞大、历史悠久且备受尊敬的公共养老基金之一,威斯康星州投资委员会(SWIB)的动作总是引人注目。尽管SWIB是唯一公开披露现货比特币ETF持有情况的养老基金,但其在GBTC和IBIT上的1.63亿美元投资相比于其2023年年底1560亿美元的资产规模仅占极小比例。尽管如此,其摆脱零的状态仍然引起了广泛的关注。

银行持有的资金较少

至本季度末,银行在现货比特币ETF上的总投资仅约7000万美元,影响甚微。这一群体包括传统经纪公司和全方位服务的经纪机构,如美国银行、合众银行和摩根大通等。尽管这些机构掌握着巨额资产,具备巨大的市场潜力,但它们在此领域的参与几乎可以忽略不计,这为行业带来了充满希望的发展机会。

各个ETF的所有权结构比较

通过比较不同现货ETF的所有权结构,我们能够识别出各个ETF在市场上的成功与否。对冲基金对FBTC、IBIT和BITB表现出较大兴趣,而对GBTC和ARKB的兴趣较少。相较之下,投资顾问则更倾向于选择ARKB和GBTC。由于基金发起人的影响,某些基金的投资顾问配置呈现出轻微的偏差,例如HODL的投资顾问配置几乎完全是Van Eck Associates的投资,而EZBC的配置则受到Franklin Resources的深远影响。在经纪商方面,ARKB受到青睐,但值得注意的是,其配置几乎完全由Jane Street主导,此外BITB和BTCO也有所涉及。考虑到BTCW规模较小,持有者基础有限,对其进行具体分析依然具有挑战性。

结束语

自推出以来,关于现货比特币ETF的买家问题一直广受关注。如今,我们对这一问题有了更加深入的理解,尽管仍不尽完美。显著的支持来自于养老基金和投资顾问,但至今最大的买家群体依然是未公开身份的人士,主要可能是散户投资者。对冲基金对此类资产也表现出极大的兴趣,但他们的参与更多的是作为对冲交易策略的一部分,而非直接的多头投资。尽管如此,现货ETF行业仍具巨大的增长潜力,特别是对于像摩根士丹利、美国银行、瑞银和富国银行这些GLD的主要持有者,他们尚未完全涉足现货比特币ETF领域。我们认为,这些尚未开发的机会将激发需求,并可能成为未来的重要价格驱动因素。

市场动态

随着周三4月份的CPI数据发布,比特币在本周初显示出活跃的迹象。这些数据与预期相符,为市场对年底可能的降息带来了希望,从而显著提振了风险资产的表现。在此之前的周三,比特币经历了一段动荡的交易期,主要由于ETF资金流的停滞和缺少显著的市场催化剂。然而,随着市场逐渐回暖,比特币交易似乎找到了支撑。股市不断刷新高点,而比特币的价格仍远低于峰值,这可能为追赶交易创造机会。我们预计,美国证券交易委员会可能在下周(周四之前)就现货ETH ETF作出决策,这将对整个行业产生重大影响,比特币的表现将视具体决策而定。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

XRP 涨至 7.5 美元?分析师告诉 XRP 大军为纯粹的烟火做好准备!

加密货币分析师 EGRAG 表示,XRP 即将迎来关键时刻,价格可能大幅上涨,这取决于能否突破关键...

今晚ETH迎来暴涨时代 op、arb、metis等以太坊二层项目能否跑出百倍币?

北京时间7月23日晚上美股开盘后 ETH 的ETF开始交易。ETH的里程碑啊,新的时代开启。突破前...

Mt Gox 转移 28 亿美元比特币 加密货币下跌 ETH ETF 提前发行

2014 年倒闭的臭名昭著的比特币交易所 Mt Gox 已向债权人转移了大量比特币 (BTC),作...

土豆谈币

文章数量

102粉丝数

0