MT Capital 研报: 关于 Origin 与 Olympus DAO 的对比分析.

在区块链整个领域中 , DeFi 赛道的节奏一直很快。强大的流动性优势和巨大的流量, 使得 DeFi 的自我迭代性尤其突出。大家知道,DeFi 1.0 主打的是流动性挖矿的短期激励模 式。 借鉴传统金融市场的世界观 , DeFi 1.0 分别实现了: 去中心化金融世界的中央银行 (如 MakerDAO) 商业银行部门(如货币市场 Aave 和 Compound) 非银金融机构(如

交易平台 Uniswap ,聚合器 Yearn.finance)。

回顾到 2021 年 ,当时正是全球口罩时代 ,我们团队是 2 月下旬获得了有关 Olympus DAO 的信息。经过两周的深入研判 ,我们制定了一项投资决策和方案。在项目启动初期我 们从白名单到二级市场建仓 ,总共投入了 15 万 DAI ,OHM 持仓均价为 20.6 美元。 OHM 我们出货价格是 800 美元上方开始抛售的,最终实现了近 50 倍的收益。因此,每当我们发

现类似的项目时 ,我们团队都会充满激情 ,甚至兴奋不已。

首先 ,让我们先梳理一下 Olympus DAO 的相关机制 ,以便更好地理解其经济架构和

运行逻辑。

借鉴传统金融市场的世界观 , DeFi 1.0 分别实现了:

·去中心化金融世界的中央银行 (如 MakerDAO)

·商业银行部门(如货币市场 Aave 和 Compound)

·非银金融机构(如交易平台 Uniswap ,聚合器 Yearn.finance)

代 表 性 项 目 有 : MakerDAO 、 Compound 、 Aave 、 Uniswap 、 Sushiswap 以 及 yearn.finance。但 1.0 的弊端也很突出 ,短期激励导致一些流动性提供者对项目和协议的

过度开采 ,甚至加速项目走向消亡。

此后 , DeFi 的发展一直沿着 2 个方向展开:

1、释放信用潜力 2、提高资金利用效率 ,在这种背景下 ,DeFi 2.0 概念出来了。DeFi 2.0 通过新的机制改变了协议和流动性提供者之间的关系 ,并最终重构了流动性服务本身。

其中就有这个代表性项目 :OlympusDAO

前言

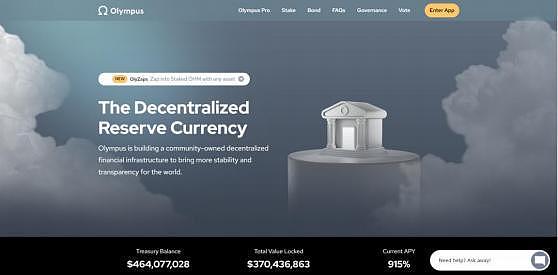

Olympus 协议是一个去中心化金融 (DeFi) 系统,原生代币 OHM ,以 4 美元的开盘 价开始 ,并迅速上涨到接近 1300 美元 ,总市值达到 43 亿美元。现在虽然 2 年多过去了, OHM 市值从 43 亿美元下降到 1.89 亿美元,OHM 的价格也下跌到 12 美元左右。Olympus

也算战绩辉煌了 ,接下来我来给大家总结分析 Olympus dao 的叙事

Olympus 算法非稳定币机制介绍:

Olympus 协议的原生代币 OHM 的目标是成为一个价值稳定的储备货币 ,但它被定 义为算法非稳定币。这意味着 OHM 的价格不会被强制保持在 1 美元等值 ,而是根据市场

供求和协议机制进行调整。这使 OHM 的价格可以自由浮动 ,而不受硬锚定的限制。

OHM 和算法稳定币 LUNA 不一样,相比之下,Luna 代币被定义为算法稳定币,LUNA 与 UST 之间存在 1:1 的硬锚定协议。无论 LUNA 的市价如何 ,它都被 1UST 硬锚定托底, UST 年化收益率才 20%左右,硬锚定协议导致 LUNA 出现死亡螺旋,后面的故事大家都知 道了 ,400 亿美元市值的 LUNA 在两天内归零 ,以一 己之力重创了整个行业 ,开启币圈漫

漫熊市。

相对于目的为将价格控制在 $1 USD 的算法稳定币(如 stablecoin),或直接锚定美 元的稳定币(如 USDT/USDC),Olympus 协议的稳定性机制是,只承诺了 1 个 OHM 将 得到 1 个 DAI 作为储备支撑 , 因此 ,OHM 的价格可以自由波动 ,不受 1 美元锚定的限

制。

Olympus 协议的经济结构和运行逻辑依赖于三大支柱:

储备支柱建立购买力

流动性支柱促进普及性

实用性支柱提高可用性

储备支柱(Bonding):储备支柱通过用户的资产锁定来增加 OHM 的国库储备资产, 从而支持 OHM 的价值。用户将特定资产与 Olympus 协议建立关联,这些资产被锁定在协

议中,作为无风险价值资产储备。作为回报,用户会获得 OHM 代币,而 Bonding 根据供

需算法会以低于市场价来铸造出 OHM ,这一过程类似于超短期零息债券 ,协议在 5 天的

行权期内线性释放 OHM 给用户。

Staking 和 Rebase

Rebase 机制旨在通过自动增加或减少供应量来调整代币价值 ,理论上实现稳定。当与 Staking 结合使用时 , Rebase 奖励通常分配给了 Staking 的用户 ,即使代币的总供应量

增加,由于这些新增供应量主要分配给 Staking 用户,所以流通中的供应量可能并不会增加。

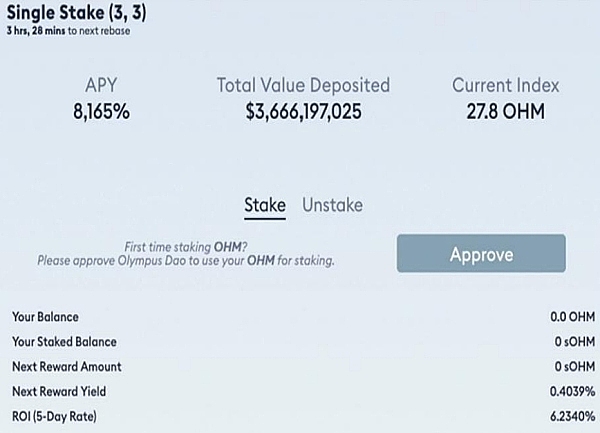

对于 Olympus,质押者将他们的 OHM 质押在协议中,获得 sOHM,并通过 staking 获得所谓的「rebase rewards」 ,如果 OHM 的市场价值高于目标价值 , rebase 机制会 增加 OHM 数量,将这些增加的 OHM 分配给 Staking 的参与者,这些 reward 的 APY

一度达到 8165% 以上。而这些 reward 的来源与 Bonding 有不可分割的关系。

项目评析:Olympus 协议的运行机制亮点总结如下:

为何只有 1 个 DAI 做背书的 OHM 单价能攀升到 $1300 美刀 以上?

协议控制流动性替代流动性挖矿 :用户通过与 LP Token 或其他如: DAI、wETH 等单 币资产进行交易 ,以折扣价形式从协议中购买 OHM ,这一过程被称为 Bonding ,前者被 称为 liquidity bonds(流动性债券),后者被称为 reserve bonds(储备债券)。Bonding

是 OlympusDAO 协议拥有并控制流动性的重要实现方式。

逆人性的套利机制 : Olympus 创立了 一 种逆人性的无风险套利机制 , 通过销售 Bonding 过程以低于市场价的价格铸造 OHM ,鼓励用户购买折扣债券。这种机制有助于 吸引大量资本参与,为协议提供了初始的资金推动力,并免除了第三方流动性提供者可能带

来的风险。

Staking 和 Rebase: Olympus 采用了 Staking 和 Rebase 机制 ,通过 Staking 获得 的超高 APY 奖励吸引了更多用户参与协议 。 Rebase 机制则根据市场需求来增加或减少

OHM 的供应 ,从而影响 OHM 的价格。这一机制有效地鼓励用户质押和持有 OHM。

纳什均衡(3/3)博弈理论:在 OlympusDAO 协议中,用户的三种行为及产生的效益:

STAKE( +2) Bonding( +1) Sell( -2)

STAKE 和 Bonding 均对协议产生正面效果 ,Sell 则无利;Stake 和 Sell 均对 OHM 价格产 生直接影响 , Bonding 不会。 Olympus 采用了(3/3)博弈论策略的营销 ,使 Staking 成为

自然的选择 , 吸引更多投资者参与。这进一步增加了对 OHM 的需求 ,推动了其价格上涨。

解析完 Olympus 机制 ,今天我要介绍的这个「主角」名叫 Origin(中文 :奥拉丁)。 关于这个项目的出处,有两种不同的说法。一种说法是它来自于暗网,而项目方的身份尚不 为人所知。另一种说法是它是由 Olympus 技术团队研发的产品。不论哪种版本,我们通过 相关途径查证了暗网资料,证实了这一说法。但关于技术团队是否起源于 Olympus 技术团

队 , 目前我们尚无法核实。

根据业内经验总结,但凡在暗网上发布出来的项目通常在业内都有过出色表现。不过无 论如何 ,优秀的项目最终还需要一个完整的经济模型和运营架构来支撑。那么 , Origin 又

是什么样的故事呢?让我们来详细解析一下。

Origin 算法非稳定币介绍:

Origin(奥拉丁)是一种基于算法非稳定币 LGNS 的 DeFi 3.0 协议 ,其主要目标是构 建全球首个隐私匿名稳定币支付生态系统,并设立全球金融标杆,引导未来金融发展。以下

是一些关键要点:

隐私匿名稳定币: Origin 旨在实现稳定和可预测的货币发行,使个人能够发行算法非稳

定币,并将这些算法非稳定币铸造成隐私匿名稳定币。这意味着用户可以创建和使用具有隐

私性质的稳定币。

人人都是发行方: Origin 提出了“人人都是发行方”的概念,这意味着个人有机会发行

自己的匿名稳定币 ,而不仅仅是由中央银行或其他金融机构发行。

总的来说 ,Origin 似乎旨在提供一种开放和隐私保护的货币发行和支付解决方案 ,使

更多的人能够参与并控制货币发行的过程 , 同时保持货币的稳定性。

Origin(奥拉丁)与 Olympus 底层运行逻辑的相似之处

LGNS 是 Origin 的原生通证,是由特定的主流加密资产支持的自由浮动币。称为:“不

稳定”的算法稳定币 ,用户可通过两个渠道获得 LGNS:

1、二级市场购买 :去中心化交易所购买 LGNS;

2、在 Origin 协议 Bonding 购买(相当于一级市场) , Bonding 可分为 2 个类型:

储备债券(Reserve bonds)

流动性债券(liquidity bonds)

Origin 协议允许用户存入特定主流加密资产 ,以折扣价换取 LGNS , 5 天内线性释放到账。

债权供给机制:

通过债券供给机制调节: LGNS 的供给是根据储备资产进行调节的。协议每铸造 1 个

LGNS,都会用 1 个 USDT 支撑其价值。当 LGNS 价格小于$1USDT 时,协议会用储备资产 回购 LGNS 并进行销毁直到价格大于$1USDT。而 LGNS 价格无上限,理论上可以无限的大

于$1USDT。

Stake:

用户将 LGNS 质押,每 8 小时发放一次 LGNS 奖励 ,24 小时获得 3 次收益 ,币本位复

利年化收益高达 79 倍。

Origin 经济模型与 Olympus DAO 的不同之处:

一、超高 APY 与抛售问题的解决方法:

OlympusDAO 和 Origin 协议都面临着如何解决超高 APY(年化收益率)与抛售的挑

战 ,但它们采用了不同的方法来应对这个问题。

OlympusDAO 协议的解决方案:

OlympusDAO 的核心思想 OHM 的价格回落至 1DAI 附近后协议做出回购干预,以确 保其作为储备资产的稳定性。然而 ,实际情况是 OHM 的价格通常难以达到 1DAI ,因此这

一机制主要起到了支撑价格的概念性作用而非实际行动。

Origin 协议的解决方案:

Origin 协议采用了三项干预机制来防止代币价格大幅下跌 ,具体来说:

1. 国库储备协议回购机制 :Origin 协议使用 USDT 作为储备 ,在 LGNS 代币价格高于 1 USDT 时 ,协议铸造并出售新的 LGNS;在 LGNS 价格低于 1 USDT 时 ,协议从市场中购

买 LGNS ,销毁非稳定币 LGNS 代币 ,并铸造出匿名稳定币 A。

2.熔断保护机制:如果 Origin 代币的价格在单个交易日内 LGNS 价格下跌幅度超过 50%以

上 ,协议将启动回购机制 ,销毁非稳定币 LGNS 代币 ,并铸造出匿名稳定币 A。

3.供需机制: Origin 协议通过推动匿名支付和匿名交易场景生态建设 ,这意味着匿名稳定 币 A 使用需求增大,其中,Origin 平台 70%的收益计划用于回购 LGNS 代币,销毁非稳定

币 LGNS 代币 ,并铸造出匿名稳定币 A。

这三种方法都是 Origin 应对抛售问题 ,但它们采用了不同的机制。 OlympusDAO 依

赖于市场的自我调节,而 Origin 协议则通过回购销毁来干预市场,以维持代币价格的稳定。

二、共识机制设置的不同理念:

Olympus DAO 似乎专注于其(3/3)共识机制 ,但缺乏社区推广机制。没有社区的强

共识支撑会使协议难以维持长期的市场推动力。

Origin 协议在 Olympus DAO 的(3/3)共识机制基础上 ,创设了一系列创新性的方 法来解决前期社区共识问题 ,增强了社区的凝聚力和用户的参与度。 以下是一些 Origin 协

议采用的方法和机制:

债券销售激励: Origin 协议设立了债券销售激励机制。

蛛网体系奖励: 蛛网体系是 Origin 协议的一部分,它提供了一种奖励机制,鼓励用户在协

议中的不同层次和角色中积极参与。

DAO 池奖励: Origin 协议还设置了 DAO 池奖励 ,这意味着用户可以通过参与协议的治

理过程来获得奖励。

更多玩法: Origin 协议不仅提供了上述激励机制 ,还增设了更多的玩法 ,如 FOMO POT 抽奖和交易涡轮机制。这些附加功能可以吸引更多的用户参与,提高了协议的交易活跃度和

社区用户粘性。

三、通缩机制的不同理念

Olympus DAO 的运行机制似乎只包括无限通胀和 OHM 的无限铸造 ,而没有设置通

缩机制。这可能是机制的致命 BUG , 因为 OHM 供应没有上限 ,而通货膨胀可能会对协议

的稳定性产生负面影响。

Origin 协议的通缩机制是一个创新性的解决方案,以下是 Origin 协议通缩机制的主要

特点和运作方式:

Origin 协议引入了两种代币 ,分别是算法非稳定币 LGNS 和隐私匿名稳定币 A。

用户可以使用算法非稳定币 LGNS 来铸造隐私匿名稳定币 A ,被铸造的 LGNS 将被注入黑

洞销毁 ,需求增大导致通缩销毁增大 ,从而增加了代币的稀缺性。

四、生态战略发展思路的区别

目前 ,Olympus DAO 的生态建设似乎比较单一 ,主要依赖于信贷业务板块的盈利。 缺乏多元化的生态系统会使协议更加脆弱 ,实际支撑 Olympus 架构的三大支撑(实用性

支柱提高可用性)面临缺失。

目前看 Origin 生态规划看视挺宏伟 ,如实施完 50%也非常了不起 ,具体为:

ORIGIN1.0 阶段以算法非稳定币 LGNS 为流量入口 ,启动整个生态的流量聚集地 ,创建 全球去中心化金融生态基石,为后续的隐私公链/跨链交易/去中心化交易所/借贷协议/网关 协议/WB3 社交/元宇宙金融做延伸铺垫 , 由此看 ,ORIGIN 从底层共识、上层应用层、生 态系统层等组件开始,为去中心化金融的每个关键层进行全新的改造,创建一个全方位、多

层次、互联互通的 Web3 数字金融元宇宙系统。

项目评析:总结

总的来 说 , Origin 和 OlympusDAO 在 DeFi 领域都 有着独特 的创新 。 Origin 在

OlympusDAO 的基础上构建了多元化的金融生态系统,并开辟了隐私稳定币的新领域,吸 引了广泛的关注。与此不同 ,OlympusDAO 通过 POL 协议的创新支持了去中心化银行的

发展。

最后 ,我们认为稳定币领域是一个具有挑战性的赛道 ,但 Origin 和 OlympusDAO 都 提出了出色的理念。我们向 OlympusDAO 的开发者表示敬意 ,也对 Origin 的隐私匿名稳

定币概念表示钦佩。 Origin 正在勇敢地实施许多人想做但不敢尝试的创新举措。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

XRP 涨至 7.5 美元?分析师告诉 XRP 大军为纯粹的烟火做好准备!

加密货币分析师 EGRAG 表示,XRP 即将迎来关键时刻,价格可能大幅上涨,这取决于能否突破关键...

今晚ETH迎来暴涨时代 op、arb、metis等以太坊二层项目能否跑出百倍币?

北京时间7月23日晚上美股开盘后 ETH 的ETF开始交易。ETH的里程碑啊,新的时代开启。突破前...

Mt Gox 转移 28 亿美元比特币 加密货币下跌 ETH ETF 提前发行

2014 年倒闭的臭名昭著的比特币交易所 Mt Gox 已向债权人转移了大量比特币 (BTC),作...

大众财经商讯

文章数量

210粉丝数

0