去中心化配资平台Archi Finance:不仅仅是一款“GLP乐高”产品

Archi Finance这个我刚看了,感觉他们是想做Gearbox Protocol类似的去中心化配资 “平台”, 而不仅是一个 GLP Lego “产品” 平台做起来的难度比GLP Lego产品要大,但是做起来之后的护城河和可扩展性都会要好些。本 Thread 分析一下其机制、风险、发展空间以及撸毛机会。

对于 GLP Lego 产品,我此前已经做了总结,虽然种类繁多但万变不离其宗:

1. 用户购买不同类别的收益产品

2. 协议项目方负责资产的管理和运作

而对于所谓去中心化配资平台,其机制为:

存款用户存入资金池中,获取利息收益

借款用户借资金池的钱去进行套利等工作

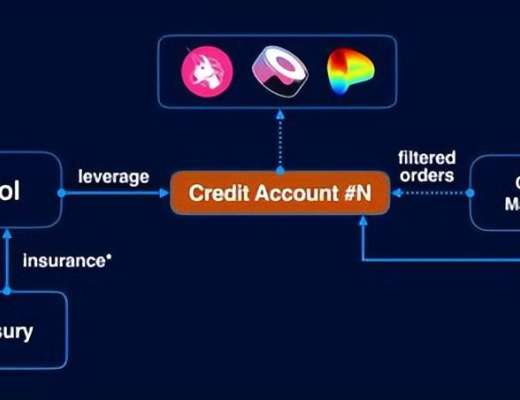

平台构建一套框架规则,约束借款用户可以干什么不可以干什么,以及在借款用户资产不健康时清算他,参见下图

做平台和做产品最大区别是,将协议项目方从复杂的、偏中心化的资产管理中抽离出来,变成规则制定者和抽税者,变成“裁判”。 借款用户的策略可以是在规则下多元化的,比如你做杠杆也好,做对冲也罢,只要合规则以及保证资产总体健康就行。

Archi Finance目前做的这个 GLP Lego 策略应该是为了给用户一个更低的门槛,看了一下策略还是可编辑的,应该也是每个地址单独一个 Vault, 而非 GLP Lego 产品那类集中 Vault 的模式。

这种生意模式看上去可扩展性、发展空间什么的都是比较好的,但是其风险控制的难度也是非常高的:

1. 清算时遇到流动性等问题可能导致穿仓,产生坏账

2. 其他协议的对手方风险,比如规则允许使用 AAVE,但是 AAVE Rug pull了或者被黑了,也会导致其产生坏账

3. 由于需要集成众多协议,实现起来相对较复杂,那被攻击的风险自然也变大了 总而言之矛盾在于:

1. 存款资金池,即系统的负债是需要刚性兑付的

2. 借款账户中的资产是弹性的,是可能突然没了的 所以中间各类风控参数设置,需要非常专业的处理

目前 Arbitrum 是衍生品最繁荣的链,自然也将逐步成为优质生息资产最丰富的链。而 GLP Lego 产品又太卷了,所以Archi Finance估计就想趁虚而入这块市场。 如我此前所述,虽然这块空间和想象力更好,但复杂性和风险也更高,建议做充分的 dyor 后再决断,尤其是做 LP。目前的撸毛方式是官方搞了一个瓜分一万U的活动,估计后面也会整些别的空投啥的吧

总而言之,这应该是个去中心化配资平台,空间和风险都比 GLP Lego 产品要大。 Arbi 上的衍生品类别越来越丰富了,我日后可能也对这块整体出一个分析框架

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力

想抱团取暖,或者有疑惑的,欢迎加入我们

感谢阅读,喜欢的朋友可以点个赞关注哦,我们下期再见!

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

XRP 涨至 7.5 美元?分析师告诉 XRP 大军为纯粹的烟火做好准备!

加密货币分析师 EGRAG 表示,XRP 即将迎来关键时刻,价格可能大幅上涨,这取决于能否突破关键...

今晚ETH迎来暴涨时代 op、arb、metis等以太坊二层项目能否跑出百倍币?

北京时间7月23日晚上美股开盘后 ETH 的ETF开始交易。ETH的里程碑啊,新的时代开启。突破前...

Mt Gox 转移 28 亿美元比特币 加密货币下跌 ETH ETF 提前发行

2014 年倒闭的臭名昭著的比特币交易所 Mt Gox 已向债权人转移了大量比特币 (BTC),作...

说文解币er

文章数量

107粉丝数

0