LST將替代ETH成新底層資產,LSDFi或打开50倍增量市場

目錄

1、LS:流動性質押开啓新敘事

2、YBT:強共識生息資產及其考量

2.1、強共識底層資產典型屬性

2.2、新類資產供需匹配與平衡

2.2.1、供需匹配帶來持續可行性

2.2.2、供給側創新再次激活DeFi

2.2.3、供需平衡實現可持續發展

3、LSD:流動性質押生態格局

3.1、LS引領ETH質押

3.2、LS市場格局一超多強

3.3、LS在各公鏈的發展機遇

3.4、LSD獲得主流DeFi支持

4、LSDFi:誰將打出一把好牌

4.1、LSDFi生態總覽

4.2、主流LSDFi協議

4.3、LSDFi的賦能和風險

5、展望:LSDFi的增長空間

5.1、增長動力和限制因素

5.2、對LSDFi的未來展望

1、LS:流動性質押开啓新敘事

上海升級曾成為業內關注的焦點,因為這之後質押的以太坊可贖回,這可能為以太坊網絡甚至行業發展帶來變數。Twitter上有人士認為,大量贖回可能帶來拋壓,而以太坊作為當今主流公鏈和行業基本面,如果拋壓造成ETH價格大幅走低,必然帶來生態的連鎖反應,為熊市雪上加霜。

然而,事態的發展超乎意料,如圖1-1所示。4月13日上海升級完成後,無論是以太坊質押量,還是驗證者數量都沒有下降,反而短時間內迅速攀升,呈現出一條比以往更加陡峭的曲线。

圖1-1:以太坊質押數量及驗證者數量變化曲线

圖1-1:以太坊質押數量及驗證者數量變化曲线

從圖1-2也能看出,在4-6月ETH每月質押量較以往有明顯增長。

圖1-2:以太坊質押數量在4-6月明顯增加

圖1-2:以太坊質押數量在4-6月明顯增加

截至今日(7月6日),如圖1-3所示,以太坊質押總量大約2370萬枚,比4月13日增長30%,驗證者數量約為74萬,增長29.8%。以太坊的質押率達到19.89%,質押的淨流量達到553萬ETH。這些數據說明大量新增用戶和新增ETH踊躍參與了流動性質押。

圖1-3:以太坊質押相關數據(2023年7月6日)

圖1-3:以太坊質押相關數據(2023年7月6日)

從圖1-4表達的質押主體分類佔比來看,隨着以太坊質押總量增長,各類質押量同步水漲船高,但佔比在發生變化。從最初質押以礦池、CEX為主,流動性質押(LS)量相對較少,但發展至今流動性質押成為王者,佔據37.1%的份額,而CEX為20%,質押礦池為13.6%,很明顯後兩者的佔比被流動性質押擠壓。

圖1-4:以太坊質押各主體類別佔比

圖1-4:以太坊質押各主體類別佔比

這種此消彼長的變化在100%佔比圖中得到更加明顯的確認,如圖1-5所示。各種顏色面積圖中,藍色部分代表流動性質押,隨着時間开口呈放大狀態,而紅色和橙色部分代表的CEX和質押礦池,开口趨於收縮。

圖1-5 質押平臺100%佔比圖

圖1-5 質押平臺100%佔比圖

可見,上海升級後 投資者對流動性質押(LS)表現出明顯偏好。為什么會發生這樣的變化,背後有着怎樣的邏輯?

這就是當下備受關注的流動性質押衍生品(LSD,Liquid Staking Derivatives)以及LSDFi,二者為DeFi甚至加密行業开啓了新敘事。

2、YBT:強共識生息資產及其考量

2.1、強共識底層資產典型屬性

什么是LSD,什么是LSDFi

LSD,被稱之為流動性質押衍生品,既然是衍生品,一定具有支持衍生的底層資產。流動性質押,則是產生衍生品的方式,即底層數字資產通過流動性質押平臺進行質押操作,獲得一個質押憑證,這就產生了衍生資產LSD。

由於底層資產鎖定了流動性,需要獲得相對穩定的利息作為回報,而這個利息加載在衍生品LSD上,所以LSD=底層資產(本金)+利息。由此可見,LSD的本質就是一種穩定的生息資產,是一種收益Token(Yield-Bearing Token)。舉例來說,通過Lido質押ETH,產生stETH,獲得大約4%的APR,通過Frax質押ETH產生rETH,獲得4.6%的APR,所以stETH、rETH就是通過流動性質押平臺衍生出來的一種生息資產。

當LSD作為輸入資產進入到各種DeFi DApp時,便衍生出了LSDFi,所以LSDFi本質是基於LSD生息資產的各類衍生品,即LSD通過DeFi產生的衍生品及衍生應用。

目前以stETH為主的LSD得到了以太坊上一些最大的老牌DeFi DApp的支持,如Curve、Aave、Yearn.finance、MakerDAO、Harvest、SushiSwap等。同時LSDFi協議也創新不斷,比如Lybra、Raft、Gravita、unshETH、Pendle等,它們利用LSD進行構建流動池,鑄造穩定幣,抵押借貸、利率交易、風險對衝等各種金融活動,而這過程中產生的衍生品還可以層層“套娃”,再次參與各種DeFi應用。LSDFi創新和發展表現出爆發力,一時呈現繁榮景象,猶如萬花筒似的打开了一個精彩世界。

對虛假繁榮的擔憂,對強共識數字資產的思考

但同時也讓人不禁產生一些擔憂,想起了2008年的次貸危機,這次危機為全球帶來的直接經濟損失超過幾千億,而引發的經濟衰退帶來的損失則不可估量。

這次的資產主角是MBS和CDO。房地產抵押貸款證券(MBS)是以房貸打包作為擔保的債券,包含了房貸貸款人償還的本金和利息。對於MBS購买者來說,相當於是一種生息資產。CDO則是將一系列金融產品作為支付未來利息和本金的擔保品的債券,它不僅包括MBS,還可能打包各種證券化後的貸款,甚至其他CDO。總之層層包裝後,一般投資人已經很難理解了。

在中心化評級機構虛假評級的助推下,劣質資產通過層層包裝成為了優質資產,泡沫不斷疊加,而寬松的貸款政策和樂觀預期成為催化劑,讓泡沫不斷膨脹。但眼看着起高樓,眼看着樓塌了,一個泡沫破裂則引發了全面的崩盤。危機最終席卷了全球,帶來不可估量的經濟損失。

回過頭來看LSD,從公鏈原生代幣,到LSD,再到具有各種槓杆作用的LSDFi,一路衍生和套娃,會不會像MBS和CDO一樣最終走向崩盤?在這裏,我們認為問題的根本還是在於最初的底層資產,它是後續衍生和槓杆的源頭。

那么什么樣的數字資產可以作為底層資產,才可以盡可能避免虛假繁榮,並作為一種堅實基石,奠定DeFi穩定、繁榮和可持續發展?

我們認為這就是“強共識數字資產”。強共識數字資產首先是一種基於區塊鏈技術體系構建的加密數字貨幣,具備區塊鏈數字資產的基本特徵,如共識機制,無論是POW還是POS共識機制,需要確保網絡中所有節點達成一致;安全透明,網絡具有安全性,具備抵御攻擊和操縱的能力,並能讓運行其上的應用或者區塊鏈獲得同等的安全水平。同時,账本和治理公开透明,減少協作摩擦,構建去信任化的高度信任。

除了上述基本特徵,強共識數字資產還應具備如下典型特徵:

● 去中心化:高度去中心化,確保沒有單一控制機構或個人可以操控網絡,使得網絡更加抗攻擊和魯棒性。

● 高流動性:數字資產被各種DeFi DApp廣泛採用和用戶持有,能帶來外部增量,可進行靈活資產配置、衍生資產、創造信用、對衝風險等,具有廣泛流動性。

● 真實價值:無論是功能型、權益型還是治理型“Token”,它們都應來自真實的應用場景和需求,並於其中創造和捕獲價值。最終來說,加密數字資產是區塊鏈網絡價值的凝聚和高度抽象,是共識形成和價值創造的結果,並在充分流動中實現價值分配。

● 生態繁榮:基於該數字資產的區塊鏈形成了復雜、繁榮的生態體系。生態繁榮是強共識的外在表現,同時也會進一步強化和凝聚數字資產的共識,形成正循環,進一步推動生態繁榮發展。

可以看出,具備這些基本特徵屬性的數字資產大都公鏈代幣,比如已經在全球具備強共識的BTC、ETH,正在發展為強共識數字資產的DOT,一些新型的公鏈代幣如APT,以及一些垂直領域發展不錯的區塊鏈代幣也可能成為強共識數字資產。

這些強共識數字資產中,除了BTC採用了POW共識機制外,其余大多都是POS共識機制,如ETH、DOT和APT等,需要質押公鏈代幣以構建節點網絡、生產區塊和驗證交易等。也就是說POS機制為公鏈代幣提供了質押的剛需,這是真實的應用場景。

將強共識的公鏈代幣進行流動性質押(LS),並作為底層資產進行信用背書,衍生出了強共識生息資產LSD,再與各種DeFi結合,發展出紛繁復雜的LSDFi。如果將LSDFi比作千變萬化、亂花迷人眼的萬花筒的話,那么變化的是各種衍生方式和Fi,萬變不離其宗的“宗”則是底層的強共識數字資產。

鑑於以太坊是當前最為活躍和繁榮的加密生態,本文將以ETH為主线展开對LSD和LSDFi的分析,一方面可以解釋在流動性質押領域當前發生的各種現象,二是借此進一步抽象和總結,建立框架,提升認知。當然我們也將在適當的章節裏提及其他公鏈正在發生的流動性質押。

2.2、新類資產供需匹配與平衡

2.2.1、供需匹配帶來持續可行性

思考一下人類發展,衣食住行是生存所需,七情六欲是本性使然,滿足這些需求的行業(供應)持續存在,經久不衰,為什么?因為是真實需求。供應可以滿足已存需求,創新性供應還可創造新需求。

幾道菜品創新會讓路邊“蒼蠅館子”客流不斷,因為人們可以“大飽口福”,而店家則可以成為“老字號”;Twitter上“大片,大人看的片”推主的粉絲動輒幾十萬、上百萬,因為滿足了人們無以安放的貪欲,而推主則可實現持續的“顛倒營生”(注:本人並不贊賞此種行為,這裏只是用來說明問題)。喬布斯創新了iPhone蘋果智能手機和Appstore運營模式,創新供應而創造了新需求,滿足超過10億人的移動智能生活,並改變了行業運行規則,推動了移動互聯網繁榮發展。

可見,在這裏供應創新是技術,是工具,是產品,是供應側改革和突破,而滿足真實需求是其根本訴求。那么什么才是加密行業的真實需求,它由哪種供給側創新來滿足,並可持續發展?

2.2.2、供給側創新再次激活DeFi

什么樣的供給側創新將再次激活DeFi?

經過2020-2021年之間的DeFi Summer和NFT Summer之後,如今DeFi已沉寂多時,大部分創新已煙消雲散,而借貸、DEX類細分DeFi應用如Uniswap、Compound、Curve等因滿足人們對金融的真實需求而獲得穩固發展,並成為行業公認的基礎設施。如今,整個DeFi行業早已褪卻榮光,在熊市中蹣跚前行。DeFi能再次王者歸來嗎?

我們曾在《從FT、NFT到SFT,DeFi或將开啓Web3新篇章》(重點在第6節)對此進行反思和深入分析,其中的結論包括:

● 底層資產對其上層金融乃至整個經濟體統的影響是根本性、全局性的,所謂“成也蕭何敗蕭何”。底層加密數字資產的類別、特性和能力,將決定上層智能合約的構建和金融業務的運行方式,以至於決定了加密經濟體系的可行性、健壯性、可持續性。

● 作為大類資產創新,ERC20和FT帶來DeFi創新發展,滿足同質化金融需求;而ERC721和NFT滿足差異化需求,帶來NFT和NFT-Fi的創新浪潮。

● 基於特定標准實現的FT、NFT作為大資產類別存在的局限性,限制了Fi的能力邊界,使得某些應用難以實現,或者實現效率和效用太低。所以一味在Fi上追求創新可能是舍本逐末,或者最終被證僞。

● 解決上述問題,不應僅僅停留在FT、NFT上去創新應用產品,因為產品可以解決一種問題和需求,而標准、資產類別創新可以解決一類問題和需求,達到撥雲見天,實現應用升維,开啓更大的發展空間。

根據以上分析,我們認為FT(同質化代幣)、NFT(非同質化代幣)以及SFT(半同質化代幣)從資產表現形態上覆蓋了所有資產類別,可以支持對應資產類別通用應用的發展。但未來具有突破性和爆發能力的創新,可能發生在某個細分領域,所以需要在三類資產之下,進一步深入到具體應用場景中,去創造基於特定場景和應用功能的新類資產,繼而再次激活DeFi,實現供需匹配和平衡,推動生態爆發和可持續發展。如圖2-1所示。

圖2-1 LSD與LSDFi的供需匹配

圖2-1 LSD與LSDFi的供需匹配

LSD正是這樣一種新類資產,它是聚焦在流動性質押細分場景的衍生資產,具有真實的、長期的應用場景(POS鏈需要代幣質押以此構建長期、穩定、去中心化且安全的節點網絡),這就形成了長期可持續的供給側資產供應。所以LSD是供給側資產類創新,它將激發需求側創新,創造更多可能性。

長期可持續的供給側資產需要有一個需求匹配的出口,這恰是DeFi的用武之地。通過DeFi,實現LSD的再質押、借貸、交易、貨幣創造、信用擴張、流動性做市等金融操作,滿足投資者對資產配置效率和靈活性、資產流動性、資產收益策略和資產風險管理等需求。需求側創新空間由此打开。

現在回頭來看,上海升級是一個重要契機,ETH可贖回並進行流動性質押(LS),事實上打开了LSD的供應閘門。而ETH作為強共識底層資產將其共識和信用傳遞給LSD,LSD被加持成為了強共識生息資產,成為各DeFi協議爭奪的供給側增量資源。

同時從技術實現上來說,LSD是一種代碼實現的協議資產,具備可編程、無需許可、可組合等特性,可靈活實現與各種Fi的組合創新,即LSDFi。於是LSD自由流向各個細分領域,激活了各類DeFi,引爆了LSDFi行情。

2.2.3、供需平衡實現可持續發展

LSD與LSDFi實現供需匹配是一個良好的开端,為可持續發展帶來可行性。但這裏仍然需要強調一下供需平衡,這有助於長期的、可持續的生態繁榮。

我們回想一下曾經的ICO和DeFi Summer。通過ICO創造大量加密數字貨幣,帶來投機泡沫,但最終因為缺乏真實價值和應用場景,超過90%已消失不見,這是供大於求,供應不匹配真實需求。DeFi Summer帶來高光時刻,但終因後勁乏力逐漸走向沉寂,其中一個重要原因是資產端創新不足,DeFi能力有邊界,擴張有心無力。這是供應不足,供小於求。可見,在供需失衡的情況下,可能一時榮光,但難以為繼。

所以我們需要考慮供需平衡,從供需匹配到供需平衡,讓可持續發展從可能轉變為實際可行。供需匹配重點在於基礎資產產生於細分真實場景,形成新類資產供應,並由Fi來匹配和實現其價值訴求,這是一個完成時。供需平衡,是一個動態過程,是進行時,重點在於Fi的發展需要遵循需求的基本面和供應的動態變化,追求真實價值落地和實現效能,而不是過渡滿足投機所需,並防範可能的風險。

3、LSD:流動性質押生態格局

3.1、LS引領ETH質押

從本文第1節的分析看到,上海升級後ETH可贖回,意思是原來質押在本地驗證器節點的ETH可撤出,ETH流動性得以釋放。但總體質押量不降反升,同時礦池和CEX的質押量佔比減少,而流動性質押卻迎來持續增長,持幣者對流動性質押表現出明顯偏好。

為什么會這樣呢?主要原因有如下四點:

● 普適性:運行獨立節點存在技術難題和資本需求較高,不適合每個人。而流動性質押降低了參與門檻並保持了質押資產的流動性,更適合不同資金規模和非專業能力的參與者。

● 大資本訴求:對於大資本,首先追求的並不是高收益,而是在風險可控的情況下,獲取穩定收益,並且資本具有較強的流動性。關於這一點,在本文後面部分會再根據數據具體分析。

● 多元選擇:基於LSDFi,LSD持有者具有多元化選擇,滿足在流動性、利用率、價值和風險方面的不同訴求,比如質押、組建LP、發行穩定幣、借貸、利率掉期、風險對衝等。

● 收益預期:相對在驗證器節點的原生質押,LSDFi提供了更高的收益預期。除了APR大約4-7%的質押基礎收益外,用戶還將獲得LSDFi帶來的疊加收益。總體收益大幅度提高,比如Lybra在穩定幣eUSD的APY為7.2-8.5%,而Farming可以高達140%;Pendle的Pool APY高達43%。

上海升級後,流動性質押帶動以太坊質押量快速增長。當前以太坊質押總量達到2370萬枚,它們分布在各種質押平臺中,根據Defillama的數據,通過流動性平臺ETH質押量大概為1020萬枚,TVL為195億美元,佔比為43%,流動性質押優勢凸顯。

從ETH質押平臺TOP10分布來看,流動性質押平臺佔據了大部分份額,但CEX和礦池仍然佔據一定的比例,如圖3-1所示。

圖3-1 ETH質押平臺TOP10

圖3-1 ETH質押平臺TOP10

3.2、LS市場格局一超多強

在市場格局方面,初步形成了一超多強的局面,Dune展示的市場份額佔比如圖3-2所示。

圖3-2 ETH質押平臺佔比

圖3-2 ETH質押平臺佔比

根據Dune@LidoAnalytical顯示,ETH通過Lido質押的ETH總量達到761萬枚,分別分布在以太坊、Polygon、Solana、Polkadot/KSM和Referral Program六個生態網絡中,佔據ETH總質押市場份額的32.0%。

Lido成為最大流動性質押平臺,其後是 Coinbase、Binance 和 Kraken 等中心化交易所,分別佔據10.0%、5.2%、3.35%。還有一些較小的流動性質押提供方,但其質押ETH數量較小。

另外,在流動性質押平臺中,Lido TVL一枝獨秀,TVL佔據了74.53%,如圖3-3所示。

圖3-3 各流動性質押平臺TVL佔比

圖3-3 各流動性質押平臺TVL佔比

從ETH供應到ETH質押,我們整理出圖表3-4,以從整體到局部重點進行直觀呈現。

圖3-4 ETH質押從整體到局部重點

圖3-4 ETH質押從整體到局部重點

綜上分析,在此輪流動性質押拼殺中,Lido成就非凡,成為質押市場中舉足輕重的力量。通過Lido產生的大量衍生品stETH也將對LSDFi產生廣泛的影響。

3.3、LS在各公鏈的發展機遇

上面我們主要從以太坊生態對流動性質押進行了整體和局部的分析,其實流動性質押在其他POS公鏈上也具備繁榮發展的可行性,這種趨勢正在形成。

根據Staking Rewards的數據(如圖3-5),主流POS公鏈的質押率平均在60%左右,比如Solana為69.53%,Cardano為63.04%,Avalanche為62.1%,波卡為43.32%。

圖3-5 POS公鏈質押率對比

圖3-5 POS公鏈質押率對比

各公鏈高本地質押比率為流動性質押提供了基礎的供給側資源,一旦條件成熟,這些本地質押就可以通過LSD質押平臺向流動性質押轉移,由此可以復刻以太坊生態正在發生的高光時刻。

比如Lido已在Aptos和波卡上开展流動性質押,而Aptos和波卡都發展了原生的流動性質押協議,如Aptos的Tortuga、Ditto,波卡生態的Bifrost。基於波卡共享安全、跨鏈互操作、無限擴展等基礎特性和引領Web3發展的態勢,我們認為Bifrost將獲得較大的發展空間。

Bifrost是基於波卡構建的一個可擴展、非托管的去中心化全鏈流動性質押專用平行鏈。Bifrost的愿景是通過跨鏈衍生品來聚合超過80% PoS共識鏈的Staking流動性,為波卡中繼鏈、平行鏈,以及與波卡橋接的異構公鏈提供標准化可跨鏈的生息衍生品;降低用戶Staking門檻、提升多鏈質押比例、提高生態應用收益基礎,打造用戶、多鏈、生態應用三方賦能、正向循環的StakeFi生態。

當前,Bifrost已為多條區塊鏈網絡提供標准化的流動性質押衍生品(Ominichan LSD)。從2021年10月上线Kusama平行鏈以來,總計鑄造$137M的衍生品,所提供流動性為$11.04M,鏈上持有地址81,297個,共完成333,921筆籤名交易。隨着波卡生態和LSD/LSDFi敘事發展,Bifrost有望獲得更大發展空間。

上面僅舉例說明,有關更多其他公鏈LSD&LSDFi發展情況,我們將在另外的篇幅中具體介紹,在這裏就不一一而足。

3.4、LSD獲得主流DeFi支持

前面提到,根據Dune上@LidoAnalytical提供的數據,當前通過Lido質押的ETH超過761萬枚,通過1:1鑄造,這意味着將對應產生超過761萬枚的stETH(其中有一定數量stETH被封裝為wstETH),目前累積產生的質押收益超過6.5億美元。

stETH和wstETH是質押利息Tonken化的兩種方式,二者區別在於:stETH是Lido質押的原生質押憑證,是Rebasing代幣,用戶地址上的stETH數量會隨着每天Lido質押利息入账而增加;wstETH是stETH的封裝版本,能自動追蹤利息收益,特點是用戶地址上的wstETH數量固定不變,但獎勵會疊加在wstETH上(數字資產的可編程性),意味着wstETH價值越來越高,wstETH對stETH的匯率就會不斷增加。stETH和wstETH的區別,為各自帶來不同的資產屬性。

這些stETH和wstETH被分布在各個DeFi協議、LP池、DEX/CEX、錢包、DAO國庫等之中,如圖3-6(1)-(5)所示。

圖3-6 stETH/wstETH分布圖(1)-(5)

圖3-6 stETH/wstETH分布圖(1)-(5)

根據圖(1)-(5)可推算出各DeFi協議、錢包、流動池、DAO金庫等共持有stETH/wstETH總量大約為557萬枚,佔據Lido產生的LSD總量的73.2%。可見,這些老牌 DeFi協議如AAVE、Uniswap、Compound、MakerDAO等成為了當前主流LDS資產的主要去處和應用場景。

在stETH-ETH流動池中共持有64萬枚ETH,而Curve的Convex_finance是當前最大的流動池,佔比達到56.7%,Anchor LP池中共持有0.3萬枚ETH,基本可以忽略不計。

對於wstETH的分布,Makerdao佔據絕對優勢,持有了93萬枚,在協議持有佔比中達到84.5%。在wstETH的流動池方面,Balancer中Aura_finance是其最大的流動池,持有wstETH超過4.4萬枚,佔比達到91.6%。

綜上分析看出,stETH/wstETH作為供應端當前主流的生息資產,得到了主流DEX的大力支持,並被應用到DEX、借貸/CDP、收益聚合器、固定收益、風險分級管理、槓杆質押等各個場景中去,為熊市中的DeFi注入了活力,同時也將推動當下備受關注的LSDFi生態的發展。

4、LSDFi:誰將打出一把好牌

LSD作為一種衍生資產,具有可編程、可組合、自由流動等特性,可以運用到已有的各個DeFi場景中去。同時,基於LSD催生了DeFi協議創新,這類基於LSD類衍生資產而構建的DeFi協議就是LSDFi,其為LSD持有者帶來流動性、資本效率、收益策略、風險管理等各方面創新。在上海升級之後,LSDFi得到了迅猛的發展。

4.1、LSDFi生態總覽

首先我們從資產角度來分析一下這些LSD生息資產在LSDFi中發展現狀。

當前,以ETH作為底層資產,各種流動性質押平臺衍生出各自的生息資產LSD,如Lido的stETH/wstETH,Frax的sfrxETH,Rocket的rETH,Swell的swETH等。從4月以來,所有LSDs貢獻的TVL加速增長,在3個月內從6000萬增至目前的6.95億美元,增長了約12倍。如圖4-1所示。

圖4-1 LSDs的TVL

圖4-1 LSDs的TVL

在這些LSD中,TOP5的藍籌LSD市場份額佔比如圖4-2所示,其中Lido的stETH和wstETH佔據了88.8%,基本上是一騎絕塵,成為LSDFi供給側生息資產供應的絕對領導力量。

圖4-2 TOP5 LSDs市場份額佔比

圖4-2 TOP5 LSDs市場份額佔比

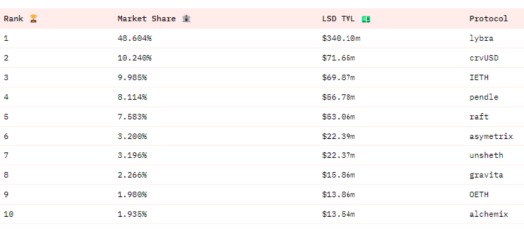

接下來,我們從LSDFi協議角度,來看看這些協議的總體發展狀況。如圖4-3展示了TOP10的LSDFi協議。

圖4-3 LSDFi協議的市場份額佔比

圖4-3 LSDFi協議的市場份額佔比 可以看出,Lybra遠超其他協議,佔比達到了48.77%,幾乎是其他協議佔比的總和,排名2-5的crvUSD、IETH、Pendle和Raft的佔比在10.19-7.61%之間,相對平均。

4.2、主流LSDFi協議

我們將當前TVL靠前的LSDFi整理在圖表4-4中,以快速建立初步的了解,但深入的認知仍需要具體到每一個協議中去,我們將在下一篇研報中呈現。

圖4-4 LSDFi主流協議對比

圖4-4 LSDFi主流協議對比

4.3、LSDFi的賦能和風險

通過以上主流LSDFi協議梳理,我們發現LSDFi主要在流動性、高收益、資金效率、風險對衝和資產發行方面對LSD進行賦能。

● 高流動性:針對LSD資產細分市場提供具體場景的聚合交易、抵押借貸、保證金兌換以及本息分離等,為市場增加和創造流動性。

● 收益策略:LSDFi為LSD提供了多元化的收益策略,其支持各種LSD參與流動性挖礦、再質押、抵押借貸、槓杆借貸創造信用等以獲得挖礦收益、再質押收益、協議分紅、手續費收益、槓杆收益等。

● 資金效率:支持LSD高倍槓杆、閃鑄和原子stETH槓杆、循環貸、本息分離等,提升資本運用的靈活性和資金利用效率。

● 風險管理:利用生息資產包含本金和利息的資產屬性,將LSD的利率折現到現在賣出,也可以直接購买未來的資產,本質是通過衍生品對衝現貨價格波動的風險,從而實現主動的風險管理。

● 資產發行:通過LSD超額抵押,或者錨定一籃子LSD鑄造生息穩定幣,並參與DeFi活動獲得更多利潤。

在風險方面,LSDFi處於發展的早期階段,存在多方面的潛在風險,比如質押帶來的消減風險,LSD價格波動帶來的抵押品清算風險,以及智能合約漏洞風險等。

同時我們也看到,當前的流動性是基於區塊鏈原生Token的質押衍生品創造的,仍然是內部的流動性,其持續性受制於外部能量注入、內部流動性向外部流出因素的影響。如果內部流動性在獲利之後加速向外部流出,這將對LSDFi帶來不利的影響。

5、展望:LSDFi的增長空間

在分析LSDFi未來可能的增長空間之前,我們需要知道其增長跟哪些因素有關,存在哪些約束或者局限性。

5.1、增長動力和限制因素

從圖1-4可以看出,以太坊自從2020年12月开始從POW轉向POS,ETH的質押量一直在持續穩定增長,但在4月13日完成上海升級後,質押量迅速增長了30%,並引爆了LSDFi行情。這背後的邏輯是什么?

我們先來分析ETH質押量為什么獲得快速增長?

● 首先,從POW轉為POS,為持幣者提供了穩定的無風險收益,這帶來了ETH質押總量持續增長。但質押的ETH喪失了流動性,帶來較高的機會成本,質押者大多處於虧損狀態。

● 其次,上海升級實現了ETH的自由提取,釋放出流動性。這些釋放出來的ETH需要尋找一個兼具收益和流動性的去處。

● 再者,流動性質押同時滿足了無風險穩定收益(公鏈的POS收益就是一種穩定的無風險收益)和資金流動性需求,帶來了流動性質押的快速增長。思考一下,Lido在5月15日不失時機的發布V2版本,stETH可以隨時兌換回ETH,是不是在告訴持有者,在Lido不僅可以獲得穩定的無風險質押收益,資本仍然保持高度流動性的。Lido基本上成為了大資金的“理想樂園”。

需要強調的是,大體量資金首先考慮的不是獲取更高的收益,其基本需求是獲取安全、穩定的無風險收益,並保持較好的流動性。流動性質押恰恰兼備兩種基本優勢。

● 所以,上海升級後流動性質押擠壓CEX、礦池份額,獲得快速增長,成為推動ETH質押率上漲的領導力量,這主要是因為大體量資金在收益和流動性兩方面都獲得滿足的結果。

接下來,我們再來分析LSDFi行情爆發背後的邏輯,用圖5-1來進行推演。

圖5-1 LSDFi行情爆發的背後邏輯

圖5-1 LSDFi行情爆發的背後邏輯

● 首先,當前市場屬於創新資產供應增長激活需求增長的初級階段。

流動性質押的增長,帶來了諸如stETH、rETH、swETH等LSD衍生資產的快速增長,LSD首先激活了原有的DeFi協議,如Curve、MakerDAO、Uniswap等,提供了大量流動性,帶來了行情基本面;同時部分LSD流入創新的LSDFi協議,因創造了流動性和多元化收益策略等,激發了投資者參與熱情,帶來LSDFi第一波行情增長。

● 其次,LSDFi增長未完全匹配供應的增長,這裏還有一些有待考量的因素。

當前流動性質押創造的LSDs資產TVL在192億美元左右,而LSDFi僅有6.95億美元,很顯然一是還有大量LSD未進入LSDFi,二是LSDFi本身似乎還沒准備好去承接這么大規模的衍生資產,LSDFi的潛力未充分釋放,當前增長空間有限。為什么?

對於第一點,為什么大量LSD未進入LSDFi?有兩點很重要的因素。一是當前大量的ETH仍然集中在巨鯨手裏,非小號的數據表明,TOP10持幣地址佔據流動總量的32.12%,TOP1佔比為21.98%。這些就是大體量的資金,他們掌握着市場的話語權,具有主動性,但LSDFi當前體量還小,資金進出阻力大,可以試水,但不適宜規模操作,何況還在熊市中。二是,正如前文所說,大資金的基本訴求是在獲取穩定的無風險收益的情況下,還能獲得較好的流動性。而從ETH到LSD的過程中,已經滿足了他們最為核心的訴求,他們無意於在當前參與LSDFi去追求高收益但卻要承擔高風險。這些大體量資金需要等待時機和條件的成熟。

對於第二點,LSDFi本身的潛力還沒有充分釋放。因為現在LSDFi仍屬於早期階段,無論是用戶、應用還是基礎設施似乎都沒有完全准備好,需要時間來普及教育、驗證概念、擴展和完善基礎和配套設施、提升用戶體驗、驗證風險等。這些都是當前LSDFi持續增長的限制性因素,帶來的結果就是需求增長未能匹配上供給側的資產供應。但隨着條件和時機成熟,限制因素將變為增長的基礎和動力,將LSDFi推上一個新臺階。

5.2、對LSDFi的未來展望

我們將LSDFi的發展分為三個階段,每個階段有其典型特點,如圖5-2所示。

圖5-2 LSDFi的三個發展階段

圖5-2 LSDFi的三個發展階段

第一階段:試水階段,供給側主導,供給側創新激發供需匹配,帶來第一波LSDFi行情。192億的LSD TVL與6.95億的LSDFi TVL之間距離,是局限性或許也是未來的增長空間。

第二階段:加速階段,供應疊加行業周期,推動需求側大量創新以實現供需平衡,帶來第二波LSDFi增長行情。如果ETH質押率從20%提升到POS鏈平均質押率水平60%,必定會帶來供給側LSD的大量增長;疊加未來2-3年可能的牛市行業周期,有望將打开行業空間,大體量資金攜LSD加速進入LSDFi,強化行業預期,帶動LSDFi TVL加速增長,使其站上更高臺階。

第三階段:倍增階段,在這個階段,無論是用戶、开發者、應用還是基礎設施都得到提升、驗證和完善,需求側的一些LSDFi變得成熟和完善,逐漸成為基礎化設施和創新土壤,能夠鎖住規模化資金和用戶;同時,完善的基礎設施和創新土壤將加速LSDFi創新,進一步拉動供給側增長,實現供需激勵相容,實現供需雙循環。

最後我們想說的是,真正的創新總是能為行業帶來改變。無論是資產類別創新,協議或者標准創新,比如ERC3525、ERC6551、Uniswap V4,LSD&LSDFi等,它們都猶如一粒粒石子扔進湖面,都會激蕩起回響,一圈一圈的漣漪不斷地擴散开去,直到每一個角落,鋪滿整個湖面。

雖然處於熊市,但Builder仍創新不斷,這是行業持續發展的動力和希望。LSDFi正在成為下一個周期的宏大敘事,請允許我們樂觀一下,LSDFi或將帶來超過50倍的增長空間。

但是本文所述非投資建議,DYOR,Do Your Own Research!

參考資料:

1.https://dune.com/LidoAnalytical/Lido-Finance-Extended

2.https://dune.com/hildobby/eth2-staking

3.https://dune.com/defimochi/lsdfi-summer

4.https://pontem.network/posts/lsdfi-defis-hottest-trend-10-projects-to-know

5.https://defillama.com/lsd

6.https://www.stakingrewards.com/cryptoassets/

7.https://mp.weixin.qq.com/sbiz=Mzg3Njg3MzY0MQ==&mid=2247492199&idx=1&sn=1198d142097ecf01a5b0dbc94cb3f60f&scene=19#wechat_redirect

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

英國考慮對去中心化金融 (DeFi) 借貸和質押活動進行稅收修訂 — 這是最新的消息

英國考慮對去中心化金融 (DeFi) 借貸和質押活動進行稅收修訂 — 這是最新的消息 根據一份咨詢...

新穩定幣USDe極速吸金13.5億美元 $ENA代幣空投4月2日可領取

新穩定幣USDe極速吸金13.5億美元 $ENA代幣空投4月2日可領取 由Arthur Hayes...

Gains Network分支漏洞使交易者每筆交易可獲900%利潤

Gains Network分支漏洞使交易者每筆交易可獲900%利潤 根據區塊鏈安全專家的說法,Ga...

「用戶設定利率」,Liquity V2 將如何攪動穩定幣借貸市場?

目前,加密行業還沒有任何協議可以在借款人和穩定幣持有者之間創建一個高效的利率市場。在 DeFi 中...

coincaso

文章數量

3432粉絲數

0