Binance研究院报告:Restaking领域漫谈

导语

2024 年,再质押市场热度上升,迅速从新兴叙事转变为创新的现实。迄今为⽌, 以太坊再质押占据该叙事的主导地位,主要是由于开创该⼦版块的 EigenLayer 的主阵地在以太坊。

EigenLayer 是在其再质押路线图中发展最成熟的项⽬,占据再质押市场总锁定价值 (「TVL」) 的⼤部分。

尽管如此,其他项⽬也致⼒于发展在多个链上再质押或再质押相关的项⽬, 其中⼀些已经上线,还有⼀些即将上线。这些项⽬包括 Picasso(Solana 再质押)和 Babylon(⽐特币质押) 等。Cosmos 应⽤链与 EigenLayer 的集成也是热议话题,AltLayer 则将其汇总即服务 (「RaaS」) 协议扩展到涵盖 再质押汇总 ( 1)。此外,流动性质押代币 (「LST」) 在 2023 年取得较好发展,今年⼜出现了流动性再质押代币 (「LRT」)。

在本报告中,我们⾸先简要介绍了再质押的基础知识,然后详细研究了 EigenLayer 及其⽣态系统的发展、其他链上的再质押、流动性再质押协议和 LRT。在报告的最后,我们对再质押的未来进⾏了展望。

再质押知识回顾

在深⼊探究再质押之前,我们再回顾⼀下什么是「质押」

从最基本的层⾯上来说,我们可以将区块链定义为不可篡改的交易账本,并要求按时间顺序跟踪有效交易。为此,区块链(「链」)必须执⾏四项关键功能:

1. 共识 :验证者或矿⼯就交易排序达成协议,如权益证明 (「PoS」)、⼯作量证明 (「PoW」) 等。

2. 数据可⽤性 :确保交易数据可供整个⽹络查看

3. 执⾏ :处理交易以更新区块链状态

4. 结算 :解决争议、验证交易有效性并确保交易的「最终确认」

共识有时被认为是这些功能中最基本的功能,并且对于链的不可篡改性⾄关重要。从本质上讲,在 权益证明 (PoS) 共识机制下,链上拥有⼀组验证者,由验证者提议、验证新区块,并将其添加到区块链上。要成为验证者,必须质押链上的原⽣代币。 作为回报,验证者将以新代币和⼿续费的形式获得质押奖励。然⽽,如果验证者⾏为不当或参与任何形式的恶意⾏为,则很可能会遭到「罚没 」,即其部分质押代币将被没收。

罚没机制激励验证者正确运⾏⽹络。此外, 加⼊的验证者越多(且因此质押的代币越多),攻击⽹络就变得越困难。例如,攻击区块链⽹络的⼀种典型⽅法是尝试获得对权益证明系统中⼤多数(51%)质押代币的控制权,从⽽有权提议恶意区块或重组区块。 质押的代币越多或质押代币的价值越⾼,进⾏此类攻击的成本就越⾼,难度就越⼤。 这就是质押帮助保护区块链安全的根本原因。

再质押如何运作?

再质押则更进⼀步,⽀持⽤户在其原区块链和其他协议上多次质押资产。例如,EigenLayer ⽀持以太坊质押者重新利⽤其已质押的 ETH 来保护建⽴在该⽹络上的其他应⽤程序。质押者可以选择他们想要⽤当前质押的 ETH 获得的额外服务,并从中赚取额外收益。作为回报,他们同意授予 EigenLayer 对其质押的 ETH 的额外罚没权(除了基础以太坊质押合约的罚没权之外)。

从本质上讲,再质押协议提供了⼀套⽀持已质押的代币被重新利⽤并再次质押(即再质押)的智能合约,以此为原区块链之外的应⽤程序提供安全性。

再质押想要解决什么问题?

再质押想要解决的是区块链安全分散化的问题。从根本上说,如果构建者想要创建⼀个去中⼼化⽹络,他们需要建⽴某种形式的加密经济安全性。例如,在以太坊⽹络中,这是通过质押 ETH 代币创建的。然⽽,如果其他服务效仿的话,效率可能会⾮常低。例如,要建⽴像以太坊或 BNB Chain 这样的新权益证明(「PoS」)⽹络需要巨额资本成本。

假设项⽬通过发⾏⼀种代币来实现这⼀安全功能;那么他们必须说服⽣态系统参与者承担质押这种新代币的价格⻛险,以及与只是质押 ETH 相⽐的机会成本。

此外,⽣成⾜够安全的过程也⼗分耗时。且即便⽣成,其安全性也可能不如以太坊本身。这通常会导致许多不⼀定需要发⾏⾃⼰的代币的项⽬被迫发⾏,同时艰难⽽缓慢地尝试创建⾃⼰的加密经济安全性。⽽再质押试图汇集以太坊等⼤型链的安全性并将其提供给其他应⽤程序使⽤,以此来解决这⼀问题。

重要项⽬

EigenLayer

如何运作?

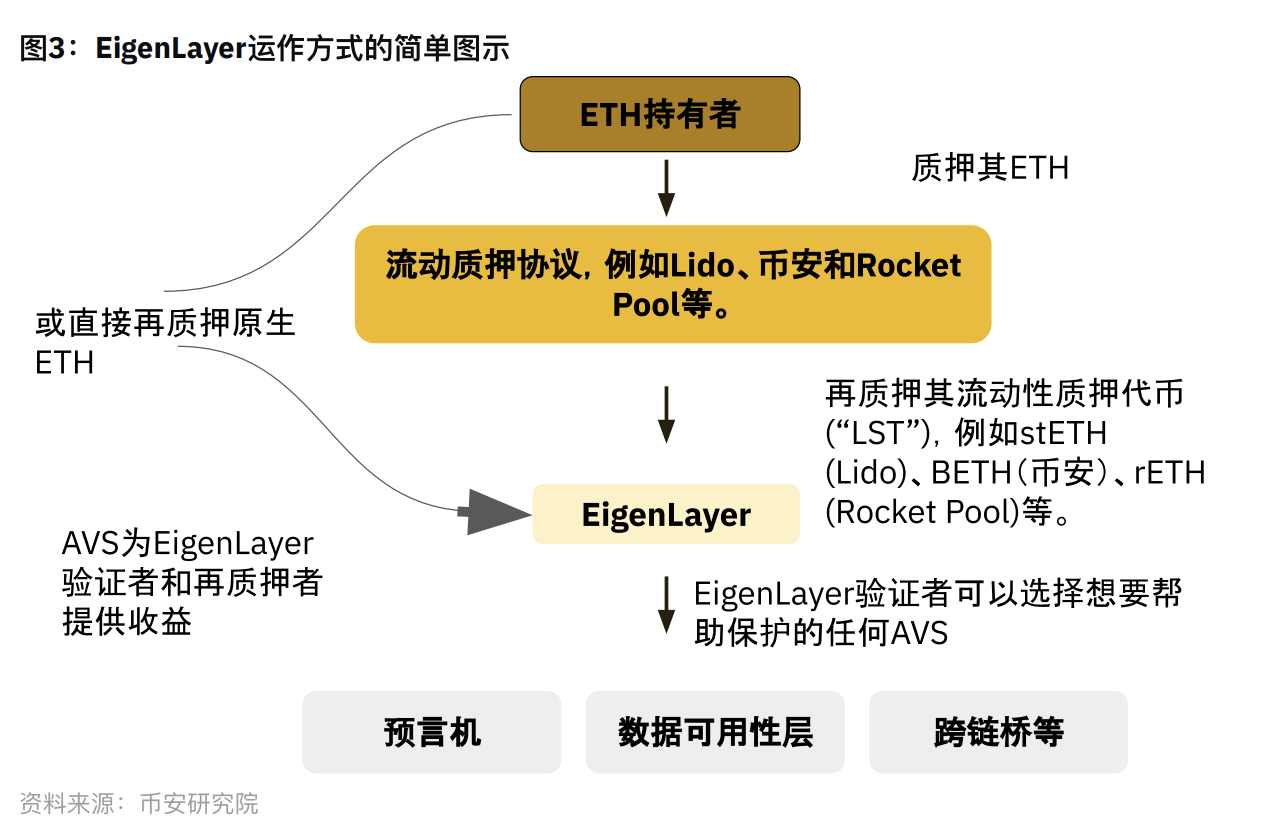

EigenLayer⾃称为「以太坊再质押聚合平台」,致⼒于创造去中⼼化信任市场。它是再质押领 域的开创平台,也是该领域最⼤、最重要的项⽬。我们可以将 EigenLayer 视为通过以太坊提供「安全即服务」或者以太坊安全「即服务」。

EigenLayer 运营的市场三管⻬下,包括:

1. 再质押者:使⽤流动质押代币(「LST」)来保护⽹络上其他应⽤程序安全的⼈。他们从中赚取额外收益,但也受到额外罚没条件的影响。⽤户还可以选择直接将其 ETH 质押到 EigenLayer(此过程称为原⽣再质押)。

2. 节点运营商(验证者):运⾏EigenLayer 软件的⼈。许多再质押者可能会选择委托给受信任的节点运营商,⽽⾮⾃⼰运⾏节点(类似于质押者将其代币委托给受信任的验证者)。节点运营商可以将委托质押聚集起来,启动以太坊节点,然后从以太坊权益证明 (PoS) 中赚取⼿续费。他们还可以通过质押从选择保护的协议中赚取额外收益。⾃留其中的⼀些⼿续费后,将余下⼿续费交给委托⼈。如果运营商对其参与的 EigenLayer 模块⾏为不当,那么他们的质押(及其受委托的质押)将遭到罚没。

3. 主动验证服务 (「AVS」):建⽴在 EigenLayer 之上的服务,致⼒于吸引再质押者来帮助提⾼安全性。这些 AVS 有时称为模块,还可以是新区块链、数据可⽤性(「DA」)层、虚拟机、预⾔机⽹络、跨链桥等任何项⽬。

EigenLayer 通过这⼀系统引⼊了两个新概念:(1) 通过再质押汇集安全性;(2)⾃由市场治理。

1. 通过再质押汇集安全性:EigenLayer 通过再质押的 ETH(⽽⾮⾃⼰的代币)来保护新模块,从⽽实现汇集安全性。

➢ 具体来说,质押者将其 LST 或原⽣ETH 锁定到验证者处后,验证者就可以决定保护他们选择的任何模块。

➢ 验证者将⾃⼰的提现凭证设置为 EigenLayer 智能合约,这样⼀旦他们⾏为不当,就有可能被⾃动罚没。

➢ 作为回报,这些模块将向验证者和再质押者⽀付安全和验证者服务的⼿续费。

➢ 其结果是将以太坊极其强⼤的加密经济安全性汇集到在其上构建的其他协议上。

2. ⾃由市场治理:EigenLayer 提供了⼀个开放的市场机制,⽀持验证者⾃⾏在⻛险和回报之间权衡,并选择为哪些模块提供安全保障。

➢ EigenLayer 认为这类似于⻛投公司提供的服务,其⽀持对创新⾄关重要,但利润伴随着⻛险(这⾥指的是罚没⻛险)。

这共同创造了开放且具有竞争性的市场,验证者可以在其中出售汇集的安全性,协议能以⼀定 的价格购买安全性。这样就消除了创建新安全模型的巨⼤资本成本,因为协议可以直接购买。同时还有助于创建⻜轮效应,即通过 EigenLayer 保护的模块价值越⾼,ETH 质押者得到的回报就越⾼。这会导致 ETH 价值更⾼,从⽽提⾼以太坊的安全性,进⽽为每个 EigenLayer 模块创造更好的安全性,进⼀步激励⽤户在其上创建新模块。

信任聚合的影响

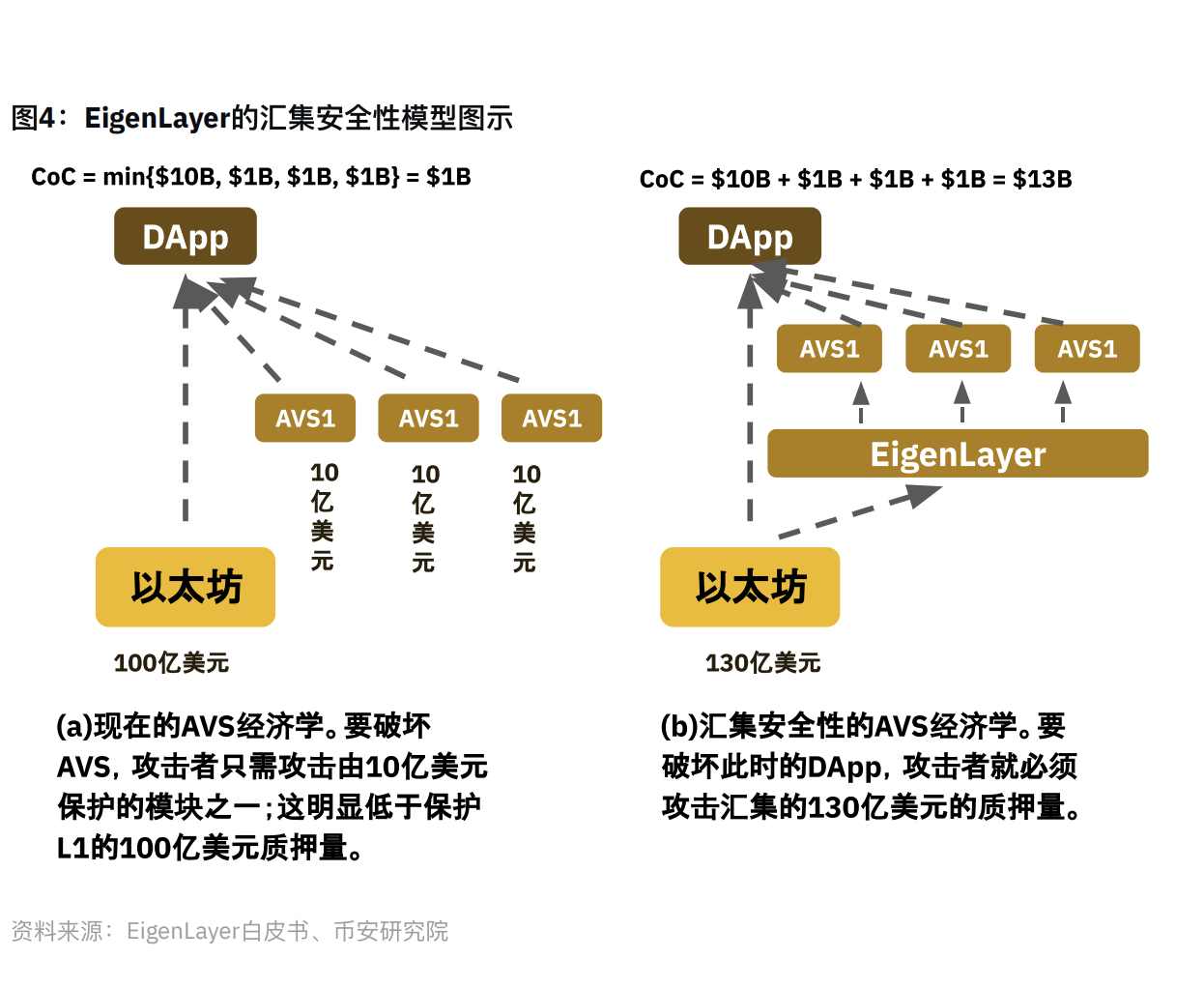

如下所示,EigenLayer 提供的信任聚合相当重要。由于新 AVS 可以通过⽐通常情况下更⼤的资⾦池来保护,因此腐败成本 (「CoC」)⽐其他情况下要⾼得多。

例如,⼀个新的以太坊模块不再需要 10 亿美元的质押来保护,⽽可以由更⼤的资⾦池来保护。这⼀机制实质上是将 CoC 从最⼩质押量增加到质押总和。

时间轴

EigenLayer 采取了分阶段推出的⽅法,分为三个阶段。其⽬的是确保所有有望成为 EigenLayer ⽣态系统⼀部分的不同参与者都有流畅的⼊⻔体验。

阶段 1 的重点在质押者,最早于去年 6⽉启动。阶段 1 背后的理念是让质押者习惯再质押过程,并熟悉 EigenLayer 模块和界⾯。除其原⽣ETH 外,EigenLayer 最初还⽀持三种 LST⽤于再质押。⼏个⽉的逐步补充后,EigenLayer 现⽀持 12 种 LST。

阶段 2 的重点在运营商,测试⽹最初于 2023 年 11⽉上线。⾃推出以来,运营商已经能够在⽹ 络上注册并开始为第⼀个 AVS(即 EigenDA)验证。当然,再质押者也能够委托给他们选择的运营商,以便开始使⽤共享安全性。汇总开发⼈员还能够将 EigenDA 作为 DA 层集成到汇总中,并在测试⽹场景中进⾏尝试。阶段 2 的主⽹预计将于 2024 年上半年晚些时候上线。

阶段 3 的重点将放在 AVS(除 EigenDA 外)的⼊驻以及添加⽀付和罚没功能。阶段 3 预计在今年下半年进⾏。三个阶段都完成之后,EigenLayer 协议才算正式全⾯上线。

充值上限

为了确保主⽹的顺利过渡,EigenLayer⼀直使⽤充值上限来管理协议上的质押⾦额。在阶段 1 主⽹上线时,三种 LST 代币数量上限为 9,600 枚,原⽣ETH 数量上限为 9,600 枚。过去的⼏个⽉⾥,充值上限和接受的 LST 数量都在逐渐增加。

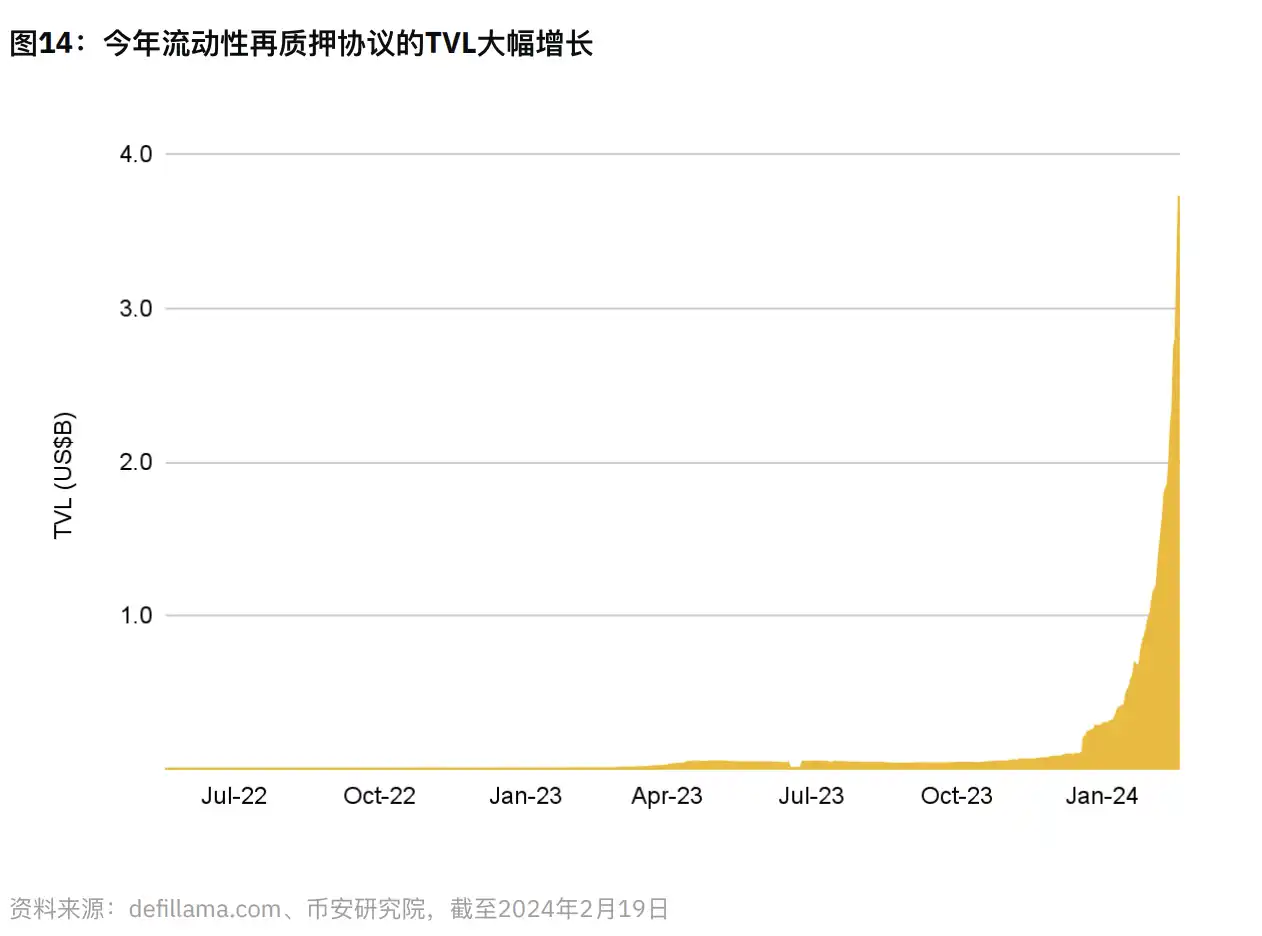

EigenLayer 近期提⾼了充值上限,并暂时取消了所有 TVL 上限,这也是第⼀次取消所有 TVL 上 限。其⽬标是吸引所有对再质押的⾃然需求,并从不设上限的⻆度观察⼈们对产品的兴趣⾼低。在 2⽉5⽇到 9⽇的暂停期间,EigenLayer 的 TVL 增⻓了 180% 以上,从约 20 亿美元飙升⾄超 60 亿美元,成为第四⼤DeFi DApp。截⾄撰写本⽂时,EigenLayer 的 TVL 已超过 75 亿美元,再质押的 ETH 超 260 万美元。

⽣态系统项⽬

其中⼀个值得关注的领域是 EigenLayer 将为⽣态系统带来的项⽬。EigenLayer 试图改变以太坊的功能,尤其从基础设施⽅⾯来看,对于参与其中的不同模块,我们将持续关注。

EigenLayer 实现的可能性相当⼴泛,可以涵盖从以太坊侧链到预⾔机以及桥接层的各种协议。尽管如此,最相关的协议可能是建⽴安全性最困难的协议,以及与以太坊之间具有⼀定程度的协同作⽤的协议,⾄少在现在相对早期的阶段是如此。

❖ EigenDA:EigenDA 是第⼀个使⽤EigenLayer 来保护⾃身安全的 AVS,顾名思义,这是⼀种 DA 层。

➢ DA 层⼜是什么?简单来说,DA 背后的理念是确保区块链交易数据可供整个⽹络查看。这与以太坊 L2 汇总尤其相关,因为 L2 汇总将交易数据发回到以太坊 L1,L2 ⼀直使⽤原⽣以太坊 DA 层来满⾜其 DA 需求。然⽽,随着 Celestia 以及 Avail 等其他解决⽅案的推出,这种情况正在发⽣变化,这些解决⽅案正在逐步实现其愿景。EigenDA 是该市场的另⼀个参与者,并寻求与各汇总合作,从⽽为他们提供更低的交易成本和更⾼的交易吞吐量。

➢ 机制:DA 成本占汇总成本的⽐例通常相对较⾼。因此,专⻔的 DA 层可能是许多汇总的相关战略举措,尤其是随着⽤户群不断增⻓。以下例⼦说明了 L2 有可能选择使⽤ EigenDA 并成为 EigenLayer⽣态系统⼀部分的⽅式:

i. 以太坊 L2 可能会选择使⽤EigenDA 作为其 DA 层,⽽⾮以太坊 L1。

ii. 以 Arbitrum 为例,每当其使⽤EigenDA 时,都会有⼀些$ARB 代币回流给运⾏EigenDA 软件并帮助确保其安全的验证者。

iii. 验证者保留其中⼀些代币,⽽另⼀项代币将回流给底层再质押者,为双⽅提供额外收益。

iv. 为激励验证者诚实⾏事,他们锁定到 EigenLayer 中的已质押的 ETH 将受到额外罚没条件的约束,如前所述。

➢ 合作伙伴:EigenDA 已与许多⼤型加密货币项⽬建⽴了合作关系,随着主⽹上线的⽇⼦迫近,还将有更多合作项⽬陆续公布。重要项⽬有:

i. Arbitrum Orbit:EigenDA 宣布⽀持 Arbitrum Orbit 链,开发⼈员将 能够构建基于 EigenDA 的 Orbit 汇总。该集成是通过与汇总基础设施提供商 AltLayer 的合作实现的。如要了解有关 Arbitrum Orbit 的更多信息,请查看我们的报告《Layer-2 的演变:Superchains、L3 等》。

ii. OP Stack:12⽉底,EigenDA 开源了 OP Stack 的分⽀,并集成了 EigenDA 的⽀持。OP Stack 是为 OP 主⽹和包括 Base、Zora 和 Mode 在内的众多新汇总提供⽀持的软件。请在我们的报告《OP Stack 最新进展》中查看最新信息。

iii. 启动合作伙伴计划:EigenDA 最近还宣布了其启动合作伙伴计划,有⼋家汇总基础设施提供商正在积极集成 EigenDA,将其作为⽤户的 DA 选项。

➢ 展望:EigenDA 测试⽹最初于 2023 年 11⽉上线(EigenLayer 路线图的阶段 2)。其主⽹预计于 2024 年上半年晚些时候上线。

❖ 其他主动验证服务 (AVS):EigenDA 将成为第⼀个上线的 AVS,不过许多其他团队也⼀ 直在开发他们的模块,在 EigenLayer 主⽹即将上线之际,这些团队也准备上线其 AVS。著名的团队包括 Espresso(去中⼼化排序器)、AltLayer(汇总基础设施)、 Lagrange(为乐观汇总构建轻客户端)、Hyperlane(链间通信)、Near(构建快速最终确认层以提⾼整个以太坊汇总⽣态系统的可组合性)、Omni(跨汇总通信)等。完整的详细信息请点击此处在 EigenLayer⽹站上查看。

使⽤ AltLayer 的再质押汇总

AltLayer 是汇总基础设施提供商,可帮助开发⼈员推出并维护其汇总。AltLayer 最初是汇总即服务 (「RaaS」) 提供商,近期⼀直在扩展其产品类型,并与 EigenLayer 建⽴了重要的合作伙伴关 系,以进⼀步推进其愿景。AltLayer 与业内多家领先的 Rollup 团队保持合作关系,可以帮助开发⼈员在 OP Stack、Arbitrum Orbit、ZK Stack 以及 Polygon CDK 等上推出。

我们在最近的报告《汇总即服务⼊⻔指南》中详细介绍了 AltLayer 及其 RaaS 平台。我们建议读者查看此报告,来获得有关 AltLayer 及其各种产品的详细背景信息。我们将在本⼩节中主要讨论他们新的再质押汇总,未包含其全部产品。

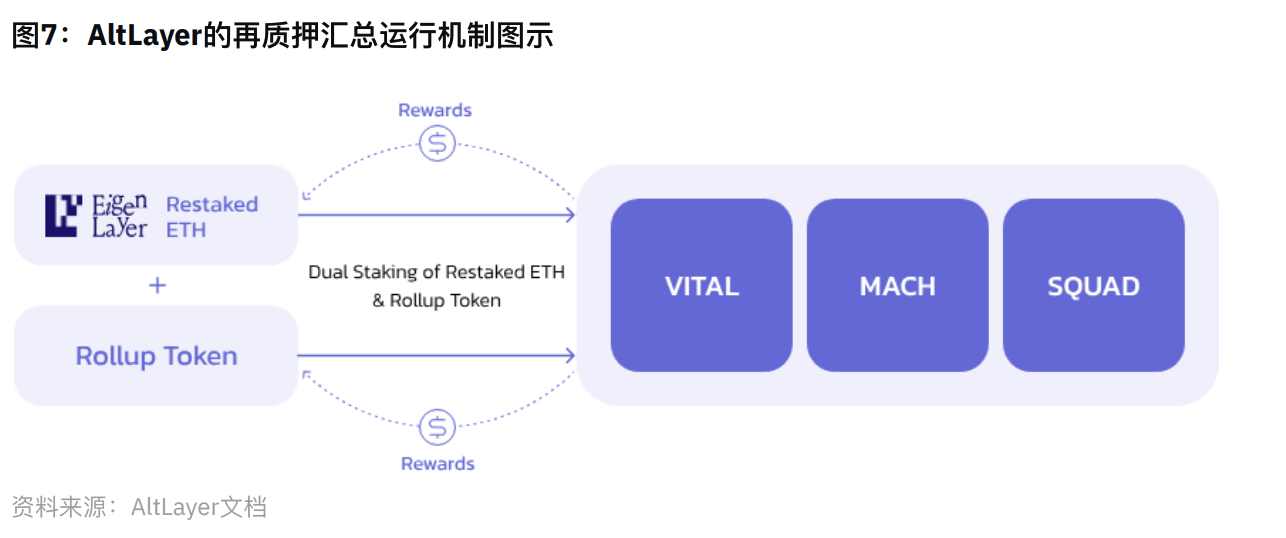

❖ 再质押汇总:AltLayer 的再质押由三个垂直整合的 AVS 组成,这些 AVS 可按需为任何既定的汇总创建。

➢ VITAL:通过有效性证明挑战或零知识证明的⽣成,来帮助提供汇总状态的去中⼼化验证。

➢ MACH:帮助提供具有快速最终确认和跨汇总互操作性的汇总,同时还具有在 汇总中减少最⼤可提取价值 (MEV) 的功能。

➢ SQUAD:⽀持汇总的去中⼼化排序。这些功能共同帮助创建去中⼼化、可互操作且⾼效率的汇总,并利⽤EigenLayer 的再质押机制 确保安全。

这些功能共同帮助创建去中⼼化、可互操作且⾼效率的汇总,并利⽤ EigenLayer 的再质押机制确保安全。

❖ 展望:再质押汇总产品⽬前在测试⽹运⾏⽽其现有的 RaaS 产品已上线。AltLayer 还提供临时汇总,即针对特定 App 定制的⼀次性汇总,⽤例包括热⻔ NFT 铸造、游戏和活动票务等。

❖ $ALT:AltLayer 最近还推出了 $ALT 代币,⽤于整个 AltLayer⽣态系统的经济债券、治理、协议激励和协议⼿续费。

考虑因素

与快速发展的加密货币市场中的任何新原语⼀样,尤其是像 EigenLayer 这样的基础设施协议,有许多⻛险需要注意。读者应该注意,这并不是⼀个详尽的列表,主要原因是预测新技术未来的漏洞⼏乎是不可能的。然⽽,这些都是您在分析 EigenLayer 时可能需要考虑的因素。

技术⻛险

❖ 我们可以考虑到验证者串通起来同时攻击⼀组 EigenLayer 协议的⻛险。出现这种⻛险的原因是,验证者可能会选择对多个不同服务进⾏多次再质押,这在理论上会导致攻击在经济上可⾏。EigenLayer ⽩⽪书对此进⾏了更详细的讨论,并提出了开源⾯板的解决⽅案,该⾯板可监控验证者的再质押,并⽀持协议对只参与有限数量的协议的验证者进⾏激励。

❖ 意外罚没的⻛险也值得考虑。这种⻛险可能是编程错误或建⽴在 EigenLayer 上的协议 中的智能合约安全问题造成的。为解决这⼀问题,我们提出了两种解决⽅案:(1) 安全 审计;(2) 治理层可以通过多重签名来否决罚没决定(尽管这可能会引发中⼼化问题)。

结构性⻛险

❖ 最近社区流⾏的⼀个话题是再质押是否是⼀种杠杆形式。问题的答案取决于多种因素,⽽争论的两⽅都各有其考虑。

➢ 在⽬前的发展阶段,AVS 甚⾄还没有上线,⽤户只是将资⾦存⼊EigenLayer 或 流动性再质押协议,因此有观点认为不存在杠杆。从本质上讲,汇集安全性以确保其他应⽤程序的加密安全(即再质押)的概念与借⼊资⾦来获取收益(即使⽤杠杆)并不相同。

➢ 然⽽,正如所有「赌徒」都知道的那样,这可能会陷⼊滑坡效应。EigenLayer 上线后,毫⽆疑问会有⼀部分⽤户借⼊资⾦,将其再质押(也许会使⽤流动性再质押协议),然后在 DeFi 中将其⽤作抵押品来继续循环这⼀过程,这可能会被视为系统中的杠杆。

❖ 还应指出的是,AVS 可以⾃由设置⾃⼰独特的不同罚没条件。如果 AVS 能够出于相对较 意的原因罚没验证者并分发⽽⾮销毁 ETH,会发⽣什么?如果突然出现激励罚没的措施,会如何改变验证者和再质押者的系统成本?

➢ 当系统上线时,AVS 选择和罚没分析对⽤户和验证者来说将成为关键因素。

其他考虑因素

❖ 协议的可持续性也是应⽤ EigenLayer 的⼀种⻛险。代币可以为协议提供有⽤的货币激励和收益,如果现在所有价值都以 ETH ⽽⾮协议原⽣代币的形式累积,那么某些项⽬可能很难⻓期蓬勃发展。然⽽,我们应该注意到,EigenLayer 确实可能会实现双重质押,即由再质押的 ETH 和 AVS 原⽣代币组成的安全性。同样,⽩⽪书对此进⾏了更详细的介绍。

❖ 我们推荐读者阅读 Vitalik Buterin 的博客⽂章《不要让以太坊共识「过载」》和《以太坊协议是否应该封装更多功能?》。前者讨论了在再质押的基础上构建复杂的⾦融系统的潜在⻛险。如果这些系统失控且造成⼤量货币价值损失,社区中的⼀些⼈可能会期望通过以太坊硬分叉来修复这些错误。Vitalik 认为,任何此类期望都应该受到抵制,并且应该明⽩,以太坊不能对任何应⽤程序层⾯上的事故负责。这可能会限制能够在 EigenLayer 上启动的协议类型,并可能导致⼀些协议转向其他平台。尽管如此,EigenLayer 创始⼈Sreeram Kannan 此前曾做出建设性的回应,表示 EigenLayer 的基本思路与 Vitalik⼀致。

第⼆篇⽂章讨论了「封装」的想法,即将新技术发展内化到以太坊核⼼协议中。随着近⼏个⽉再质押的兴起,社区中的⼀些⼈讨论了将其封装到核⼼以太坊协议的想法。Vitalik 讨论了再质押之外的许多不同功能,且这篇⽂章对于理解以太坊简单性背后的哲学推理以及我们应该如何看待封装是很有帮助的。

前景

如时间轴部分所示,EigenLayer 预计将在 2024 年下半年完成分阶段主⽹上线的所有三个阶 段。以下是⼀些需要考虑的其他因素:

❖ EigenLayer 的 TVL 在过去⼏个⽉中持续上升,每次充值上限的提升都满⾜了强劲的需求。这种资本流⼊的主要推动因素是 EigenLayer 再质押积分计划。积分衡量⽤户对 EigenLayer⽣态系统共享安全的贡献,并与⽤户充值的质押⾦额成正⽐。

➢ 我们应该问的问题是:主⽹上线后,这些资⾦有多少会回流?虽然尚未得到证实,但许多⽤户已经预料到了 EigenLayer 代币或将发⾏;且有⼀个合理的问题:EigenLayer 的 70 亿多美元的 TVL 中有多少是来⾃可能进⾏的空投挖矿?这⼀问题尤其重要,因为尽管 EigenDA 已在测试⽹中,但其他 AVS 很⼤程度上仍在构建中。因此,在主⽹上线和积分计划结束后,许多⽤户可能会考虑更有效地利⽤他们的资⾦,⾄少在 AVS ⼤批上线之前是这样。

❖ 需要注意的是,以太坊最初就是⼯作量证明 (「PoW」) 链,直到 2020 年 12⽉底 Beacon Chain 推出后才开始向权益证明 (「PoS」) 过渡,并于 2023 年以太坊合并时才完成过渡。因此,与同类产品相⽐,以太坊质押率相对较低也就不⾜为奇了。

➢ 就⽬前情况⽽⾔,⼤约 25% 的 ETH 被质押 (15)。相⽐之下,Solana、Cardano、 Avalanche 等公司的这⼀数值超过 50%。在再质押出现和 LST 流⾏之前,以太坊社区中的许多⼈认为以太坊质押将在 20-30% 左右达到平衡。鉴于该数值已达到且再质押概念相对较新,以太坊的质押率可能将突破 30%⼤关。

➢ 请注意,再质押会为质押增加另⼀层收益因此,认为这可能会增加质押的 ETH ⽐例是相当合乎逻辑的想法。同时,质押的 ETH 越多,收益率就越低(因为质押奖励会在质押的 ETH 总额之间分配)。每种影响的相对强度值得仔细研究,从⽽更好地了解再质押可能会对未来⼏个⽉的以太坊质押率的影响。

❖ 最后,我们应该考虑到项⽬可能出于共享安全性以外的原因选择在 EigenLayer 上启动。加⼊EigenLayer 可能是项⽬的分发和营销策略,特别是考虑到过去⼏个⽉再质押带来的活动量。在分析 EigenLayer 的发展规模及其能产⽣的⽹络效应的程度时,这是 ⼀项重要考虑因素。

其他链上的再质押

虽然再质押主要是在以太坊⽣态系统上,但共享安全性的理念也同样存在于其他链上。在我们的报告《模块化区块链:⻆逐顶级安全供应商》⼀⽂中,我们详细研究了 Cosmos⽣态系统及 其 Replicated Security 和 Mesh Security 模型。我们还研究了 Babylon 和 Stacks 等⽐特币相关的解决⽅案。在此,我们将回顾对 Babylon 的理解并谈谈 Picasso 的 Solana 再质押。

⽐特币「再质押」:Babylon

Babylon 是⽐特币质押协议,致⼒于利⽤⽐特币超 1 万亿美元加密经济安全性来增强其他 PoS 链的安全性。Babylon 致⼒于创建⼀个双边市场,其中⽐特币持有者可以安全地质押其 BTC,并选择他们想⽀持并从中赚取收益的 PoS 链和 DApp。PoS 链和 DApp 可以选择使⽤由 BTC⽀持的安全性,来创建其加密经济安全性,此前在本报告中已讨论过。

❖ Babylon 如何运作?

➢ 与 EigenLayer 类似,Babylon 协议的关键是强制执⾏罚没机制。如果质押者⾏为不当,他们质押的 BTC 必须遭到罚没。

➢ 然⽽,他们⾯临的问题是⽐特币的表现⼒有限。⽐特币与以太坊、BNB Chain 和 Solana 等智能合约 L1⼤不相同,并且不具备原⽣智能合约功能。⼀种解决⽅案是将 BTC 与其他 PoS 链连接起来,并在后者上执⾏罚没机制,但这需要对第三⽅的信任。

➢ 因此,Babylon 通过结合先进的加密技术并优化⽐特币脚本编程语⾔,克服了智能合约的不⾜。Babylon⽤写⼊⽐特币脚本的 UTXO 交易来表达质押合约。详情请参阅他们的简版⽩⽪书。

➢ 值得注意的是,Babylon 的解决⽅案不涉及桥接 BTC,⽽只是需要将其锁定在⽐特币链本身上。

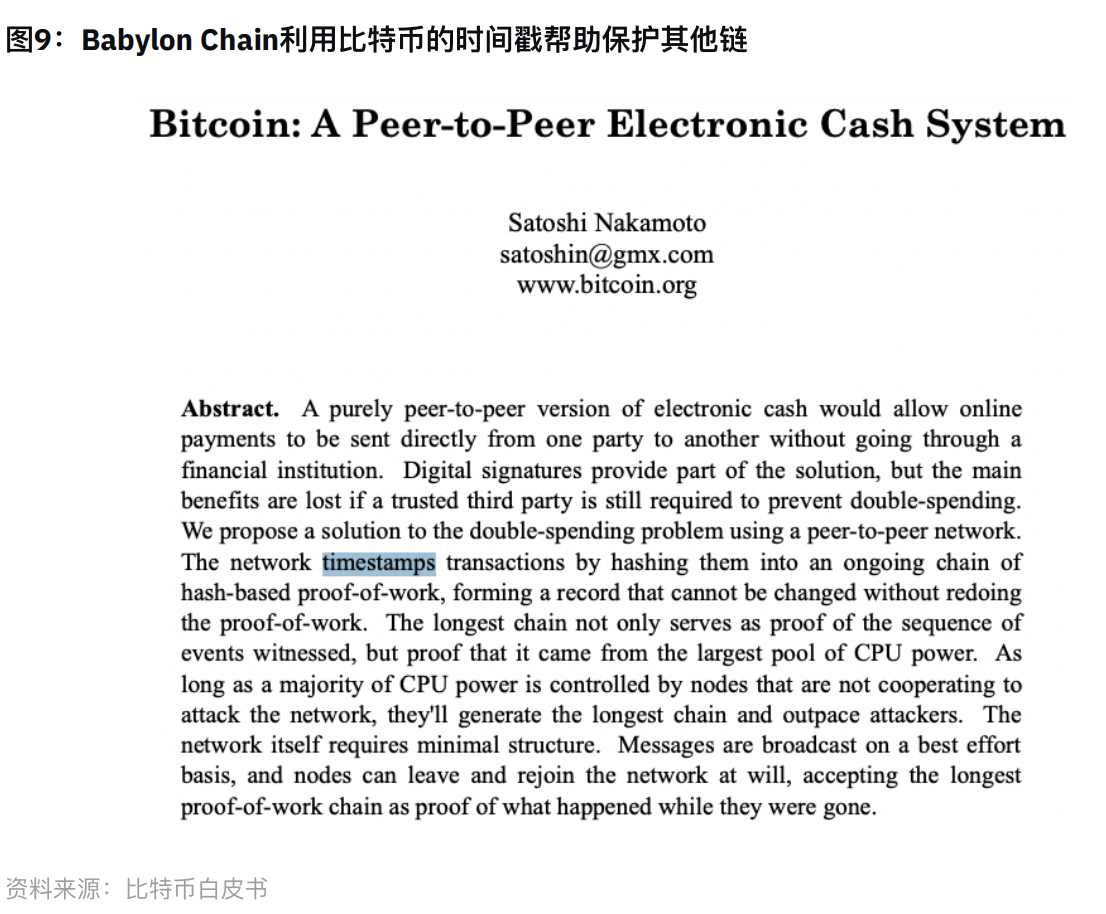

❖ ⽐特币的时间戳

➢ Babylon 使⽤的⽐特币⼀⼤关键功能是时间戳。⽐特币通过给交易打上时间戳并将其分发出去来形成 PoW 共识基础,从⽽解决双花问题。这些时间戳提供了不可逆的交易时间记录,因此可以帮助解决链上的任何安全问题。

➢ ⽐特币还可以⽤于在称为标记检查点的过程中为来⾃其他链的事件添加时间戳。为这些事件打上时间戳的交易被称为检查点。

➢ Babylon 利⽤这⼀功能,定期记录⽐特币区块链上其他 PoS⽹络的检查点,帮助为交易提供⼀层安全保障。如果攻击者试图破坏利⽤ Babylon Chain 的 PoS ⽹络,他们将不得不攻击⽐特币区块链本身,实质上为这些链创建了与⽐特币等效的安全性。

❖ Babylon Chain

➢ Babylon 的⽐特币质押协议本质上是想要利⽤⽐特币安全性来⽀持⾃⼰的 PoS 链与⽐特币持有者之间的中间⼈,或者他们所说的「控制平⾯」。该协议以链(即 Babylon Chain)的形式实施,以确保其安全性、可扩展性和抗审查性。

➢ 由于⽐特币区块链的区块空间有效且昂贵,使⽤Babylon 的每个 PoS 都直接在其上打上时间戳是不可持续的。为解决这⼀问题,Babylon 团队设计出了⽐特币时间戳协议并将其作为 Cosmos-SDK 链运⾏,也即 Babylon Chain。

➢ Babylon Chain 通过区块链间通信协议(「IBC」)可聚合任意数量的 Cosmos SDK 链的时间戳。

➢ Babylon 最初将重点放在 Cosmos 应⽤链,但希望将来能扩展到所有类型的 PoS 链。

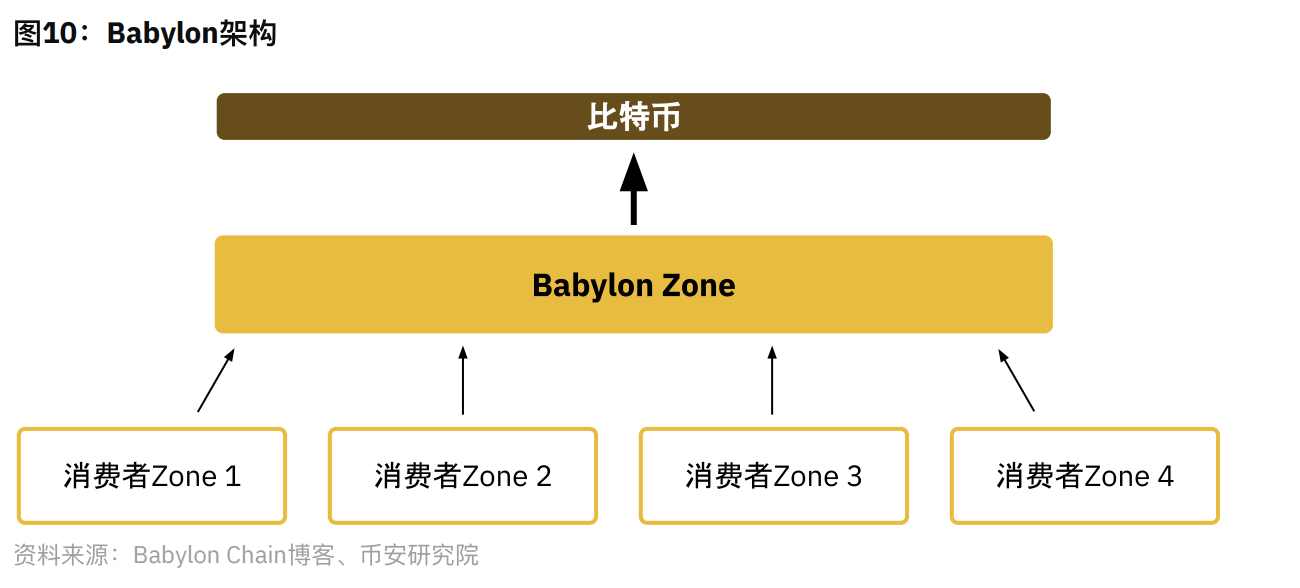

❖ Babylon 架构:

➢ Babylon 使⽤由三部分组成的架构:(1)⽐特币,作为时间戳服务;(2) Babylon Chain,作为中间层和聚合器的 Cosmos Zone;(3) 其他 Cosmos Zone,作为安全性的消费者。

➢ 来⾃参与 Zone 的检查点将经由 IBC 发送到 Babylon Chain。Babylon Chain 将这些检查点聚合起来,这样只需将⼀个检查点组放到⽐特币链上,就能将所有不同 Zone 的交易打上时间戳。

➢ 这⼀聚合检查点将被发送到⽐特币链上。⽐特币⽹络的最终确认通常是六个区块左右(耗时约 1⼩时),此后在这个聚合检查点中的交易可被视为受到⽐特币链的全⾯安全性的保护。作为回报,参与的 Cosmos Zone 从 Babylon Chain 获得带有有效性证明的⽐特币时间戳。

➢ 参与验证者还可以下载 Babylon Chain 区块来验证所有检查点,以此确保 Babylon 验证者诚实⾏事。

➢ 加快解绑期:由于 PoS 链的特性,特别是所谓的远程攻击的可能性,⽤户质押代币的提现(即解绑期)通常可能需要⼏天甚⾄⼏周的时间。流动性质押是缓解这⼀问题的解决⽅案,尽管它有其⾃身的⻛险。利⽤Babylon 向⽐特币发送检查点的 PoS ⽹络可以将这⼀时间从⼏周缩短到⼏个⼩时。技术细节请点击此处查看。

❖ 与 EigenLayer 和 Cosmos Mesh Security 的差异:

➢ 在 EigenLayer 再质押和 Cosmos Mesh Security 中,资产已进⾏质押来保护原链安全。Babylon 的⽐特币质押则不是这种情况,因为⽐特币链由 PoW ⽽⾮ PoS 保护。因此,尽管该协议符合再质押的某些定义,但在某种程度上更接近于质押。

➢ ⽐特币不是像以太坊上的 EigenLayer 和 Cosmos 上的 Mesh Security ⼀样,通过智能合约来实施罚没机制,⽽是使⽤⽐特币的脚本编程语⾔和加密技术来实施其罚没。

❖ ⻛险:

➢ 需要记住的⼀个关键点在于,Babylon Chain 能帮助记录⽐特币链中过去区块的检查点,并通过⽐特币强⼤的安全性来保护它们。新区块仍然依赖于每个 PoS ⽹络的验证者,Babylon 和⽐特币都不能承担保护这些区块的责任。

❖ 集成和时间轴:

➢ Babylon 已与测试⽹上的超过 45 个 Cosmos 链集成,总市值超 74 亿美元。其中包括⼤多数顶级 Cosmos 应⽤链,例如 Osmosis、Injective、Akash、Juno、 Secret Network、Evmos、Stride、Sei 等。

➢ 如上所述,Babylon 测试⽹⾃ 2023 年 3⽉上线,是 Babylon ⽐特币时间戳技术的展示。预计 2024 年将上线带有⽐特币质押协议的主⽹。

➢ Babylon 宣布于 2023 年 12⽉完成 1,800 万美元融资。

➢ 2⽉中旬,Cosmos Hub 论坛上⼀项提案上线,呼吁 Babylon 与 Cosmos Hub 之间进⾏正式集成。如果获批,该提案将在 Cosmos Hub 及其所有消费链上安装 Babylon 插件。⽐特币持有者进⽽将能够委托给 Cosmos Hub 验证者来直接保护 Cosmos 应⽤链。然后,应⽤链可以选择如何在 ATOM 质押者、原⽣代币质押者和 BTC 质押者之间分配⼿续费。

Babylon 结合了 PoS 和 PoW,并添加 IBC 进⾏通信,形成了混合的模型,我们可以将其视为寻 求利⽤以太坊、⽐特币和 Cosmos 的最佳部分。这是⼀种很有前景的区块链设计新⽅法,并且依赖于现有平台的关键功能。对于这种⽅法在他们当前的 Cosmos 系列中的表现以及该团队能否成功扩展到其他 PoS⽹络,我们将拭⽬以待。

Solana 再质押:Picasso

❖ 什么是 Picasso?

➢ Picasso 是致⼒于提⾼DeFi 互操作性的基础设施层。Picasso 最初建⽴在 Kusama⽹络上,⽬标是在不久的将来全⾯迁移到 Cosmos 应⽤链。

➢ Picasso 是更⼴泛的可组合⽣态系统的⼀部分,且是使⽤Cosmos SDK (Tendermint + IBC) 的 L1 区块链。Picasso 通过将区块链间通信协议 (「IBC」) 扩展到 Cosmos 之外,成功连接了 Cosmos、Polkadot 和 Kusama⽣态系统。这些连接⾃2023 年第⼀季度起就已实现。

➢ Picasso 还于 2023 年 10⽉上线了「以太坊<>IBC」测试⽹,并计划在 2024 年第⼆ 季度实现以太坊和 Solana IBC 连接。Picasso 使⽤其原⽣PICA 代币来保护其⽹络。有关 Picasso 的运作原理及其⽬标的详细信息,建议您点击此处查看其最近的博客⽂章。

❖Solana 再质押:

➢ Picasso 在 Solana 上构建了再质押层,作为被称为「访客区块链 (Guest Blockchain)」的验证层。该链本质上将作为智能合约部署在 Solana 内部,并 将提供使 Solana 兼容 IBC 的功能。

➢ 访客区块链须像任何其他 PoS 链⼀样进⾏验证,并将使⽤此前已质押的资产通过再质押层来保护⾃身安全。原⽣SOL 以及$jitoSOL、mSOL、bSOL 等 SOL LST 均可以作为抵押品。

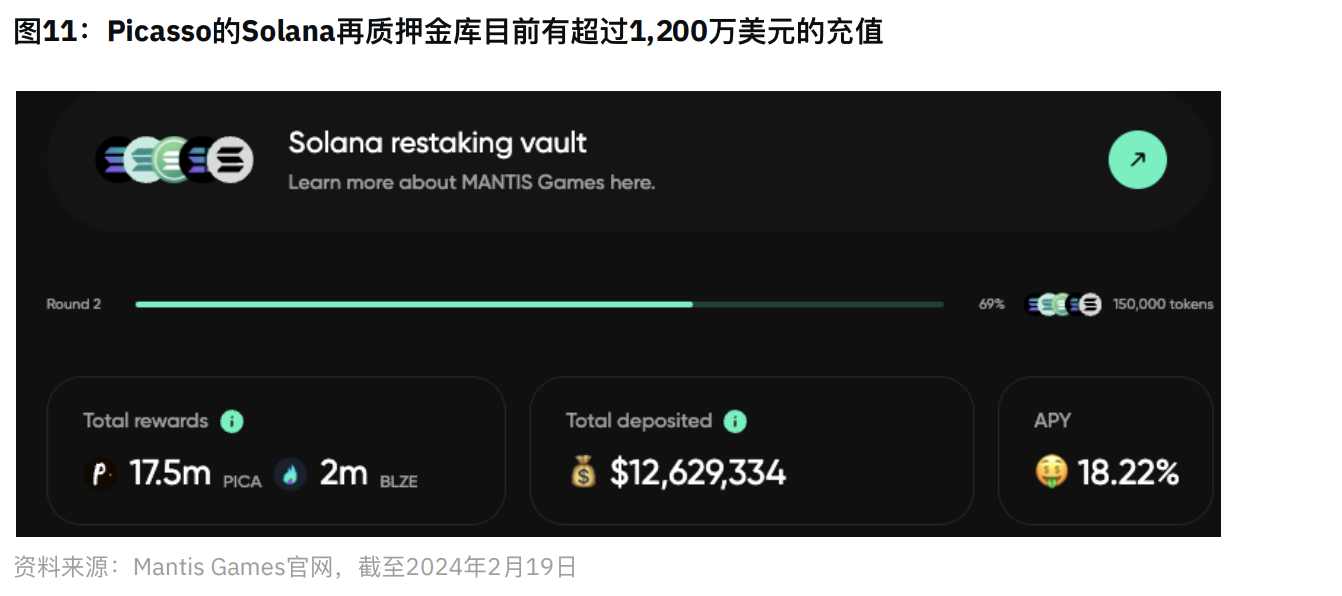

➢ 为了⾸先引导再质押层上的流动性,Picasso 正在开展⼀项名为 Mantis Games 的活动。该活动分为三个阶段,第⼀阶段涉及 NFT 拍卖,第⼆阶段(⽬前正在进⾏)是团队质押赛。第三阶段将涉及带有评分系统的兑换赛,进⼀步帮助引导流动性并让⽤户习惯该协议。

❖ 主动验证服务 (AVS):

➢ Picasso 设计的第⼀个 AVS 是「Solana <> IBC」桥接,该 AVS 将使 Solana⽣态系统的流动性能够与其他⽀持 IBC 的链进⾏互操作。这种连接还将有助于进⼀步开发 Solana 与其他⽣态系统(包括 Cosmos、Polkadot、Kusama 等)之间的新跨链⽤例。

i. 桥接产⽣的⼿续费的 20% 将分发给 PICA 质押者,40% 将分发给再质押者。这符合他们的基本指南,其中规定将 20% 分发给 PICA 质押者,30-50% 分发给再质押者(取决于 AVS)。

➢ Rome Protocol 是 Solana 共享排序器,也将成为第⼆个使⽤Picasso Solana 再质押层的 AVS。预计未来⼏周将发布更多细节。

❖ 合作关系:

➢ 最近⼏周,Picasso 还宣布与⼀些领先的 Solana DApp 建⽴合作关系。

➢ 著名平台包括 Meteora(DeFi 平台)、Raydium(订单簿 AMM)、Kamino Finance (DeFi)、MarginFi (DeFi) 等。

❖ 展望:

➢ 上周,Picasso 宣布现有的 Solana 验证者现在可以作为 AVS 节点运营商加⼊,帮助验证 Solana IBC。

➢ Mantis Games 第三阶段的引导活动结束后,预计 Solana IBC 桥接将在 2024 年第⼆季度的某些时候进⼊主⽹。

➢ Picasso 最近还在知名 Solana DEX 聚合器 Jupiter 的论坛上发表了⼀篇介绍帖⼦。Picasso 希望加⼊Jupiter 的 LFG Launchpad 计划,来帮助将 PICA 代币带到 Solana。

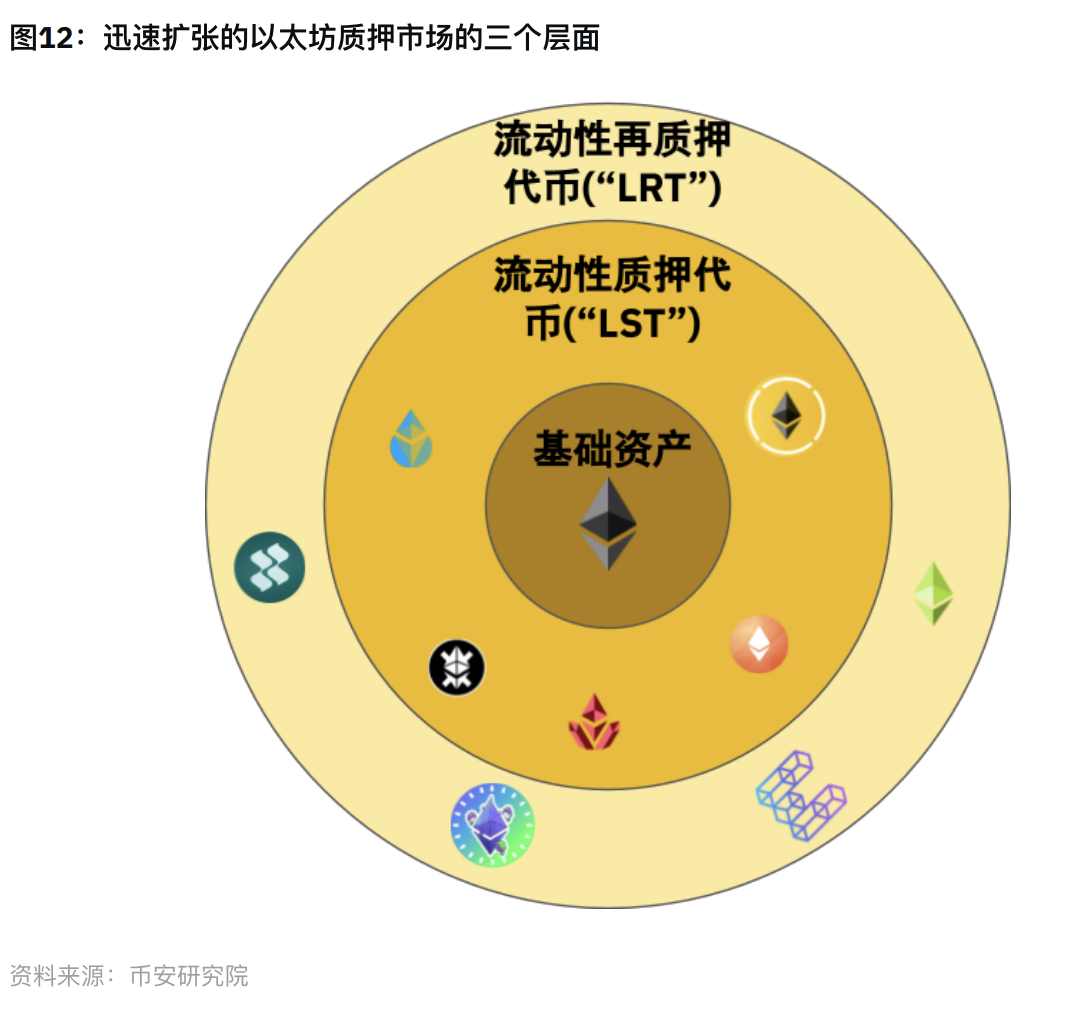

流动性再质押

什么是流动性再质押?

先有了质押概念,然后才有的流动性质押。还记得吗?在以太坊质押需要锁定您的 ETH。随后,Lido 这样的流动性质押协议出现了,它能帮助⽤户质押其 ETH,同时向他们提供流动性代币 (「LST」) 作为回报(在 Lido 中为 stETH)。⽤户可以通过 LST 维持流动性,并利⽤该代币在 DeFi 领域赚取额外收益。

流动性再质押本质上是为再质押者提供这项服务。例如,⽤户通常可能会将其 ETH 或 LST 充值 到 EigenLayer,然后其代币会被锁定,失去流动性。另⼀⽅⾯,⽤户可以通过流动性再质押协议充值其 ETH 或 LST,协议将为他们处理再质押。作为回报,他们将获得流动性再质押代币 (「LRT」),⽤于维持流动性并在 DeFi 中赚取额外收益。

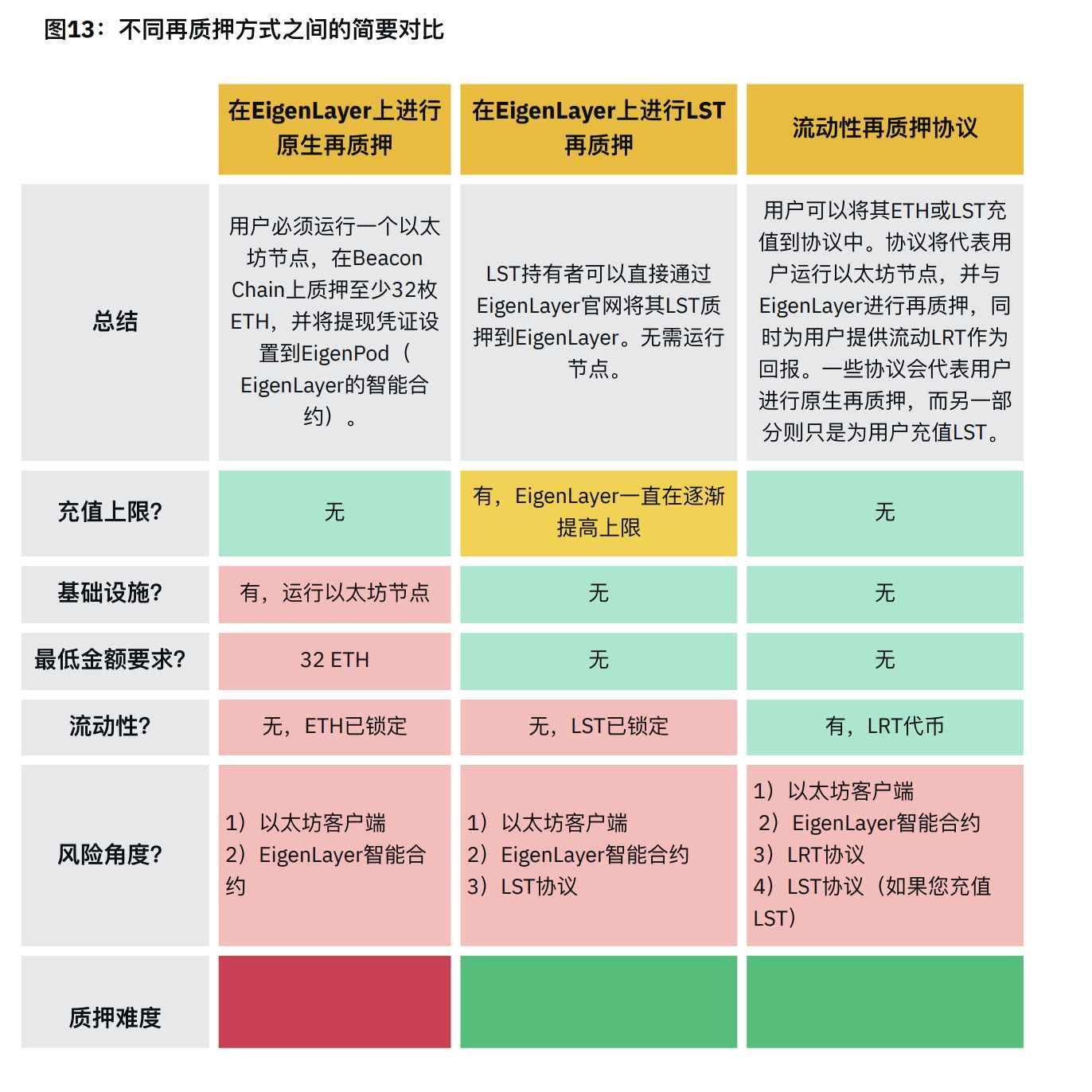

再质押的不同⽅式

在进⼀步研究不同 LRT 平台之前,了解各种再质押⽅式的差异性很重要。再质押主要有三种⽅式:在 EigenLayer 上进⾏原⽣再质押、在 EigenLayer 上进⾏ LST 再质押以及流动性再质押协议。

流动性再质押协议

我们已了解流动性再质押协议的运作⽅式,现在就来研究⼀下主要参与者并⽐较他们的主要特点。

Ether.fi

Ether.fi 是最⼤的流动性再质押协议(截⾄撰写本⽂时),TVL 超 12 亿美元。Ether.fi 的 LRT 称为 eETH。eETH 于 2023 年 11⽉⾸次推出,也是第⼀个进⼊市场的 LRT。

❖ 详细信息:

➢ 需要注意的是,Ether.fi 仅接受 ETH,⽽⾮ LST。

➢ ⽤户充值 ETH 并领取 eETH 代币后,可以在 DeFi 中⾃由使⽤,实现收益最⼤化。

➢ 其质押的 ETH 将累积以太坊 PoS 质押和 EigenLayer 再质押奖励(⼀旦 EigenLayer 再质押奖励⽣效)。

➢ ⽤户还可以赚取 Ether.fi 忠诚度积分,这些积分将在「去中⼼化治理中发挥作⽤」。

i. Ether.fi 忠诚度积分 = 质押的 ETH x 1000 x 质押天数

❖ Operation Solo Staker:

➢ 这是 Ether.fi 致⼒于使以太坊更加去中⼼化⽽实施的⽅法。

➢ Ether.fi 与分布式验证者技术 (「DVT」) 开发商 Obol Labs 合作,共同推⼴独⽴质押者。

➢ Ether.fi 收集充值的 ETH 后,使⽤32 ETH 区块创建验证者密钥。这些验证者密钥将提供给节点运营商来执⾏其验证职责。然⽽,Ether.fi 并未将其交给少数最⼤的运营商。⽽是使⽤DVT 技术将密钥分割给多个独⽴质押者。这有助于促进以 太坊⽹络的去中⼼化,因为此举有助于形成更加多样化的验证者群体。详情请参⻅此处。

❖ Ether.fan:

➢ Ether.fi 还有⼀个相关的 NFT 项⽬,名为 Ether.fan,⽤户可以在其中质押 ETH 并铸造 NFT 来赚取更多积分。铸造的 NFT 代表质押的 ETH,⾃动累积质押奖励,并根据⽤户的质押时⻓来增加奖励。

➢ 通过 Ether.fan 质押的所有 ETH 均分配给使⽤DVT 技术的独⽴节点运营商。

❖ 融资:

➢ Ether.fi 于 2023 年 2⽉完成 530 万美元的种⼦轮融资。

❖ 展望:

➢ Ether.fi 的⽬标是通过构建⾃⼰的 AVS 来进⼀步参与质押⽣态系统。其⾸席执⾏官 Mike Silagadze 最近在 The Edge 播客中讨论了这⼀点。

➢ Ether.fi 官⽹也有详细的路线图,未来⼏个⽉将进⼀步进⾏ DVT 集成、DAO 治理以及软件开源。

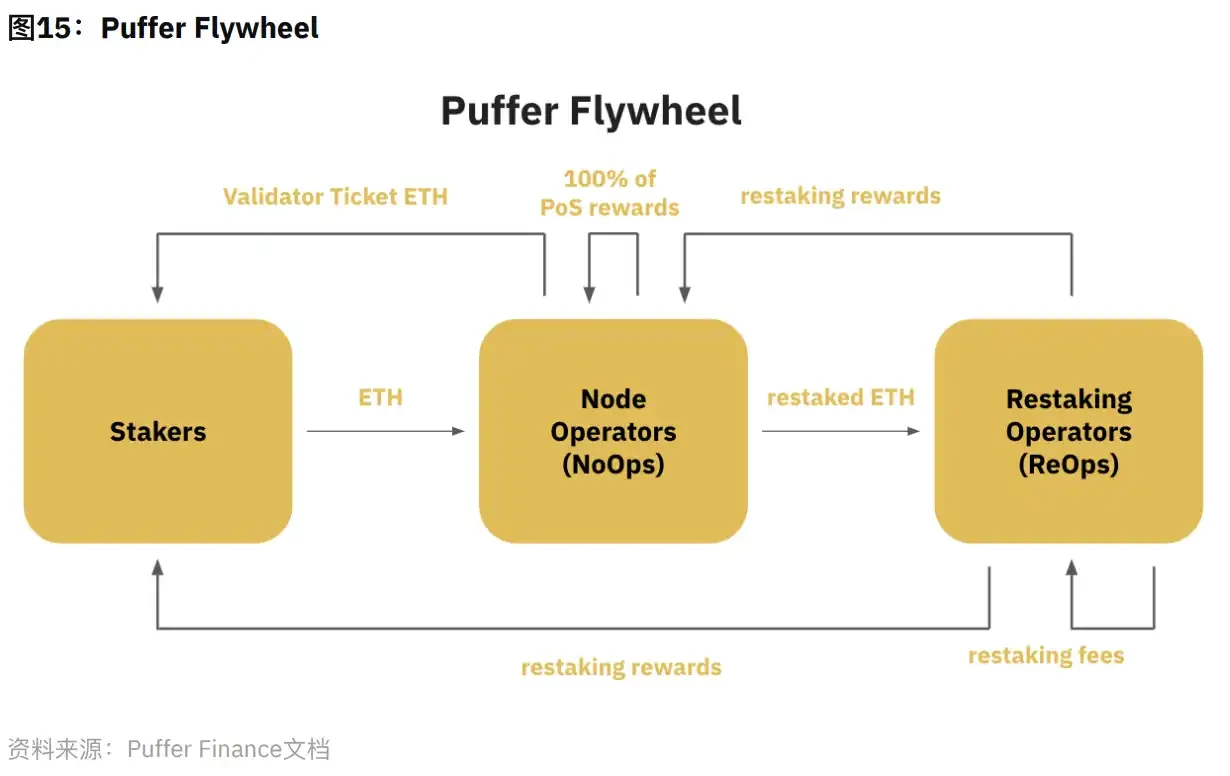

Puffer Finance

Puffer Finance 是第⼆⼤流动性再质押协议,为质押者提供其原⽣LRT—pufETH。Puffer 于 2 ⽉初才推出,但表现强劲,TVL 已超过 10 亿美元。

❖ 详细信息:

➢ 关于 Puffer Finance 需要注意的重要⼀点是现阶段它只接受 stETH(Lido 的 ETH LST)充值。Puffer 的主⽹上线后,他们打算将 Lido stETH 兑换为 ETH,然后再 在 EigenLayer 上进⾏原⽣再质押。这种所谓的吸⾎⻤攻击策略可以说是 Puffer 的 TVL 上涨如此之快的原因之⼀。

i. Puffer 的成功也对 Lido 在 DeFi 领域的主导地位产⽣了影响,这⼀直是社区热议的话题。事实上,Puffer 已明确表示该策略的主要⽬标是「减少 stETH 在 LST 领域中的主导地位」。

➢ 在 EigenLayer 的 LST 充值开放时(2⽉9⽇之前),向 Puffer 充值 stETH 的⽤户将同时获得 EigenLayer 积分和 Puffer 积分。在此后充值的⽤户将在主⽹上线之前累积 Puffer 积分,之后还将累积 EigenLayer 积分。➢ Puffer Finance 还承诺将协议的增⻓⾃我限制在所有以太坊验证者的 22% 以内,作为保护以太坊去中⼼化的⼀种⽅式。

❖ 防罚没技术:

➢ Puffer 的关键创新之⼀是其防罚没机制。具体来说,该机制名为 Secure-Signer 并受到以太坊基⾦会的赞助⽀持。

➢ 这点与节点运营商尤其相关。其技术细节超出了本报告的范围,建议您在此处查看详细信息。

❖ 融资: ➢ Puffer Finance 于 2023 年 8 ⽉完成了 550 万美元的种⼦轮融资。

❖ 展望: ➢ Puffer Finance 预计将在未来⼏周内推出主⽹。该平台还在最近的⼀篇博客⽂章中讨论了 Puffer L2(pufETH 持有者将从 L2⼿续费中赚取收⼊)以及预⾔机和桥接 AVS 等。

Kelp DAO

Kelp DAO 的 LRT 解决⽅案拥有超 4.9 亿美元的 TVL,并⽀持使⽤其 rsETH 代币进⾏流动性再质押。Kelp DAO 与 Stader Labs 是由同⼀团队构建的。

❖ 详细信息:

➢ Kelp⽬前⽀持原⽣ETH、Lido 的 stETH、Stader 的 ETHx 和 Frax 的 sfrxETH 进⾏流动性再质押。

➢ ⽤户向 Kelp 充值时,可以收集 Kelp⾥程和 EigenLayer 积分,作为流动性再质押激励。

i. Kelp⾥程 =(rsETH⾦额)x 天数 x 10,000

➢ Kelp 还推出了推荐计划。

➢ 2⽉初,rsETH 还成为 Polygon zkEVM 上的第⼀个 LRT,并与 LayerZero 合作,完成与 Arbitrum 的集成。

❖ DeFi 集成: ➢ Kelp⽬前已与 Pendle、Uniswap、Curve 和 Balancer 集成。

➢ Kelp 充值者可以使⽤其 rsETH 与这些协议进⾏交互,并获得增量收益和额外的 Kelp⾥程 / EigenLayer 积分。

❖ 展望:

➢ Kelp 预计未来⼏个⽉将出现更多 DeFi 机会。Renzo Renzo⽬前通过其$ezETH LRT 已获得超 3.5 亿美元的 TVL。

❖ 详细信息:

➢ Renzo⽬前接受原⽣ETH、stETH 和 wBETH。与其他协议类似,⽤户在使⽤该 协议时可以获得 Renzo 的 ezPoints 和 EigenLayer 积分。

➢ Renzo 与 Figment 合作质押原⽣ETH。➢ Renzo 还推出了推荐计划。

➢ Renzo 已与 Balancer、Pendle、Curve 和 Uniswap 进⾏DeFi 集成,⽤户可以使⽤其 ezETH 赚取更多收益/积分。

❖ BNB Chain 再质押:

➢ 2⽉初,Renzo 成为第⼀个⽀持 BNB Chain 再质押的协议,增加了对 wBETH 的⽀持。

❖ Arbitrum 再质押:

➢ Renzo 最近还宣布与 Connext Network 合作,将跨链再质押引⼊Arbitrum。

❖ 融资与展望:

➢ Renzo 今年早些时候宣布完成了 340 万美元的种⼦轮融资,估值为 2500 万美元。

➢ Renzo 计划利⽤这笔资⾦进⾏额外的审计、增加漏洞悬赏计划的奖励、与更多 DeFi 集成并进⾏招聘。Renzo 的通⽤主⽹也将在 EigenLayer 阶段 3 启动后上线。Renzo 还计划开发跨链质押解决⽅案,且已经通过 BNB Chain 和 Arbitrum 集成涉⾜这⼀领域。

其他

这是⼀个发展迅速的新兴市场,包括 Eigenpie 和 Swell 等在内的团队都在进⾏创新,并致⼒于开发解决⽅案。撰写本⽂时,这是四个最⼤的流动性再质押协议,但我们确信,在未来⼏周、⼏个⽉内,情况还会发⽣很⼤的变化。

我们应该关注的⼀⼤要点是关于 AVS 选择的早期讨论。随着 AVS 在今年余下时间⾥开始上线,(⼤概)会出现越来越多的不同罚没条件,谨慎选择与哪个平台进⾏再质押将变得⾄关重要。流动性再质押协议可以作为重要的指导平台,帮助⽤户确定哪些平台的收益可能好得令⼈难以置信,以及哪些协议值得⽀持。此外,我们应该注意到,流动性再质押协议可以处理⼤量的 ETH(或 LST),并可以将其委托给不同的验证者。这意味着,如果这些协议愿意的话,它们可以成为以太坊去中⼼化的关键管理者。例如,像 Ether.fi 的 Operation Solo Staker 这样的计划在这⾥⾮常重要,并且可以对以太坊的去中⼼化产⽣重⼤影响。实际上,他们正在通过这⼀ 计划推⼴ DVT 技术,这⼀情况也值得注意,因为这将成为未来⼏个⽉更重要的对话。

展望与结语

再质押是正在快速增⻓的⼦板块。社区中的许多⼈认为,这⼀系列新的发展将给⽣态系统带来巨变,特别是在基础设施⽅⾯。按照⽬前市场对 EigenLayer 和 Liquid 再质押协议的需求来看,我们可能会经历⼀段有趣的旅程。

与此同时,新技术发展的开端和⼀系列新公司的涌现往往充满⻛险,即使底层技术并⾮如此。尽管在这个快速创新且新兴的市场中,意外并⾮不可避免,但还需慎重考虑其出现的可能性。

对于这波浪潮的另⼀端会出现哪些协议,我们将拭⽬以待。新的和创新的 AVS 及其如何融⼊更 ⼴泛的以太坊价值⻜轮也将是值得关注的重要问题。Binance 研究院团队将⼀如既往地保持密切关注,并随时向⼤家报告情况。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...

coincaso

文章数量

3530粉丝数

0