流动性质押新范式,一文读懂去中心化保证金交易协议 Glow Finance | CryptoSeed

流动性质押一直是市场关注的热点叙事,但大多数流动性质押代币停留在“收益包装工具”的阶段,缺乏组合性与策略灵活性。这让用户面临选择题:牺牲资产流动性以换取收益,或者放弃收益以参与更复杂的 DeFi 策略。

而Glow Finance试图解决这一问题。Glow 通过将借贷与交易功能整合,帮助用户提升资金使用效率、灵活管理风险,并执行复杂策略。

Glow 是一个去中心化的保证金交易协议,提供了一整套金融工具,旨在最大化资本效率并拓宽收益机会。其跨保证金账户功能允许资产间进行动态交互,用户可以在统一框架内管理、借入和操作头寸。

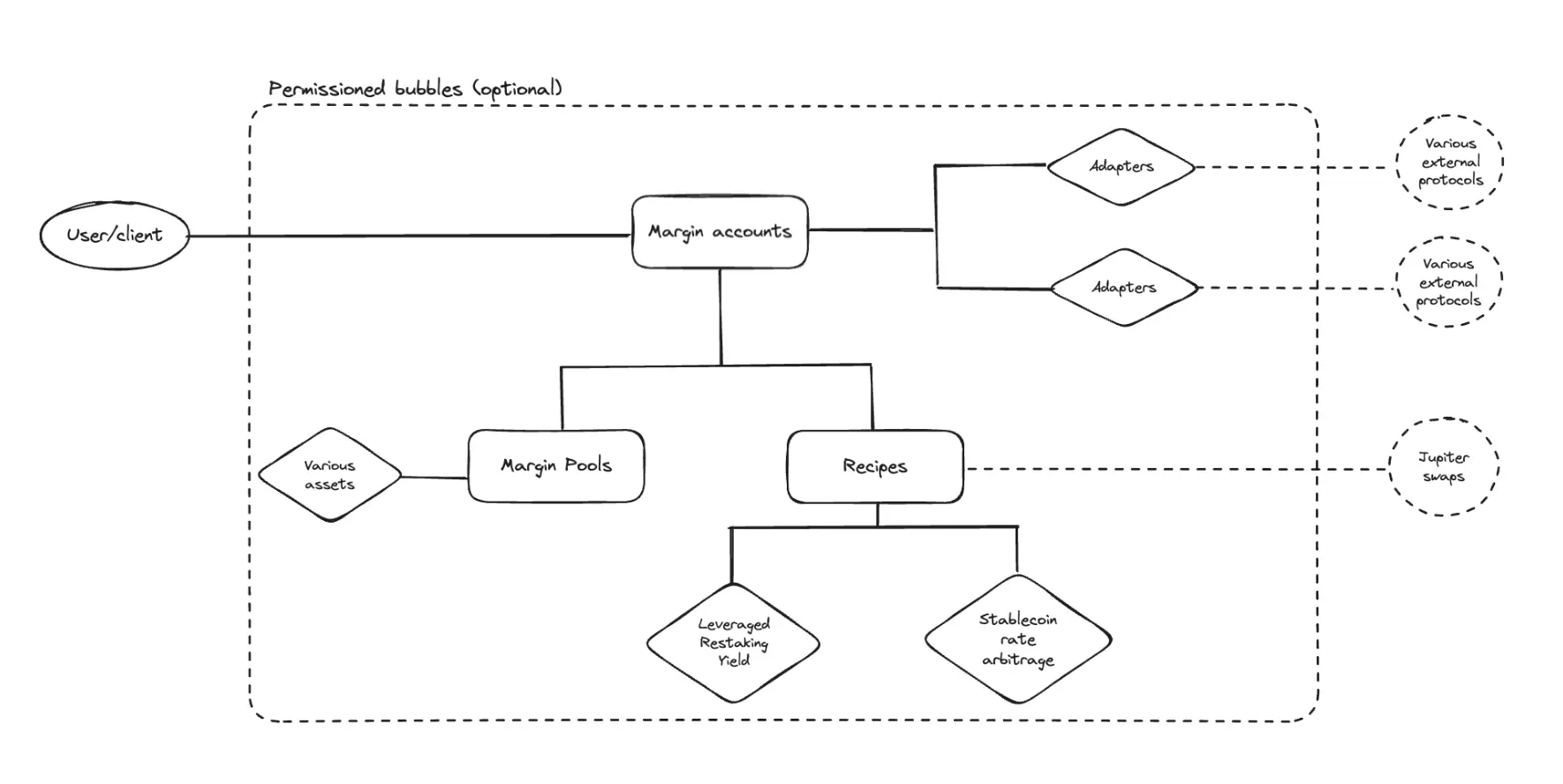

Glow Finance 的核心是“保证金账户 + 模块化组件”的流动性引擎。用户可通过非托管的保证金账户进行借贷、交易及资产管理,避免频繁切换平台,账户还支持子账户功能,类似于中心化交易所的分账户操作,便于高级策略部署和风险隔离。

Glow Finance 产品矩阵:

Glow Finance 的联合创始人 Nicholas Roberts-Huntley 拥有牛津大学基于证据的政策评估与经济学硕士学位。在2013年至2018年期间,他在医疗领域担任医生,专注于泌尿肿瘤外科、急诊医学、结直肠外科等多个领域。2018年以后,他转型进入风险投资领域,曾在 Virtual Ventures 担任风险投资架构师,之后在 Point72 担任副总裁,并于2022年创立了 Concrete。

图源:Nicholas Roberts-Huntley

而Glow Finance 起源于借贷平台 Jet Protocol。2024 年 10 月,Blueprint Finance 收购了 Jet,并对其进行了全面重构,更新技术架构,并重新定义产品定位。据悉,Blueprint Finance 团队此前打造了以太坊生态中的收益协议 Concrete。Concrete 当前已积累超过 6.5 亿美元的 TVL。

4 月 14 日,Glow Finance 正式上线 Solana 主网,但团队的愿景并不止步于 Solana。Nicholas Roberts-Huntley 表示,Glow 的架构已经为未来扩展至包括 Fogo、Atlas 等新一代基于 Solana 虚拟机(SVM)的链上生态做好了准备。

Glow Finance 提供一套互补的 DeFi 工具,围绕保证金账户、池化借贷和自动化策略构建。

Glow 将用户资产集中到保证金账户,并通过适配器将其与保证金池和外部协议连接,确保用户在访问各种 DeFi 服务的同时,优化资金效率。

Glow 核心架构和功能

杠杆式 SOL 再质押策略是 Glow 的旗舰策略,旨在最大化来自 Glow 和 Solayer 的收益与积分,同时避免暴露于 SOL 价格波动的风险。该策略通过使用 glowSOL 和 sSOL(Solayer 的流动性质押代币),创建一个可自选杠杆倍数的头寸。

用户可在一个独立的保证金账户中获取多倍的 SOL 再质押收益,同时赚取 Solayer 和 Glow 的双重积分,并规避 SOL 的价格波动风险。这一头寸也因 Glow 的独立保证金账户机制而能有效隔离风险,避免因 SOL 波动而被清算。

具体运作方式:

(本文只介绍早期项目,不作为投资建议。)

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

piaolanlan458

文章数量

2939粉丝数

0