Metrics Ventures研报:Jupiter是投资Solana的放大器吗?

原文作者: @charlotte0211z ,Metrics Ventures

1 Jupiter:布局 Solana 生态的杠杆性标的

1.1 Solana 将成为“以太坊杀手”?

Solana 正在从 FTX 暴雷风波中重振旗鼓,在 2023 年第四季度成为加密货币上涨的领头羊之后,在 2024 年继续凭借生态空投和 MEME 代币的高倍涨幅点燃市场情绪,Solana 成为“以太坊杀手”的头号选手。我们从数据和市场情绪、生态繁荣度等角度来对 Solana 生态的增长进行回顾,并说明为什么在这一周期,布局 Solana 生态的重要级别应该大幅提升。

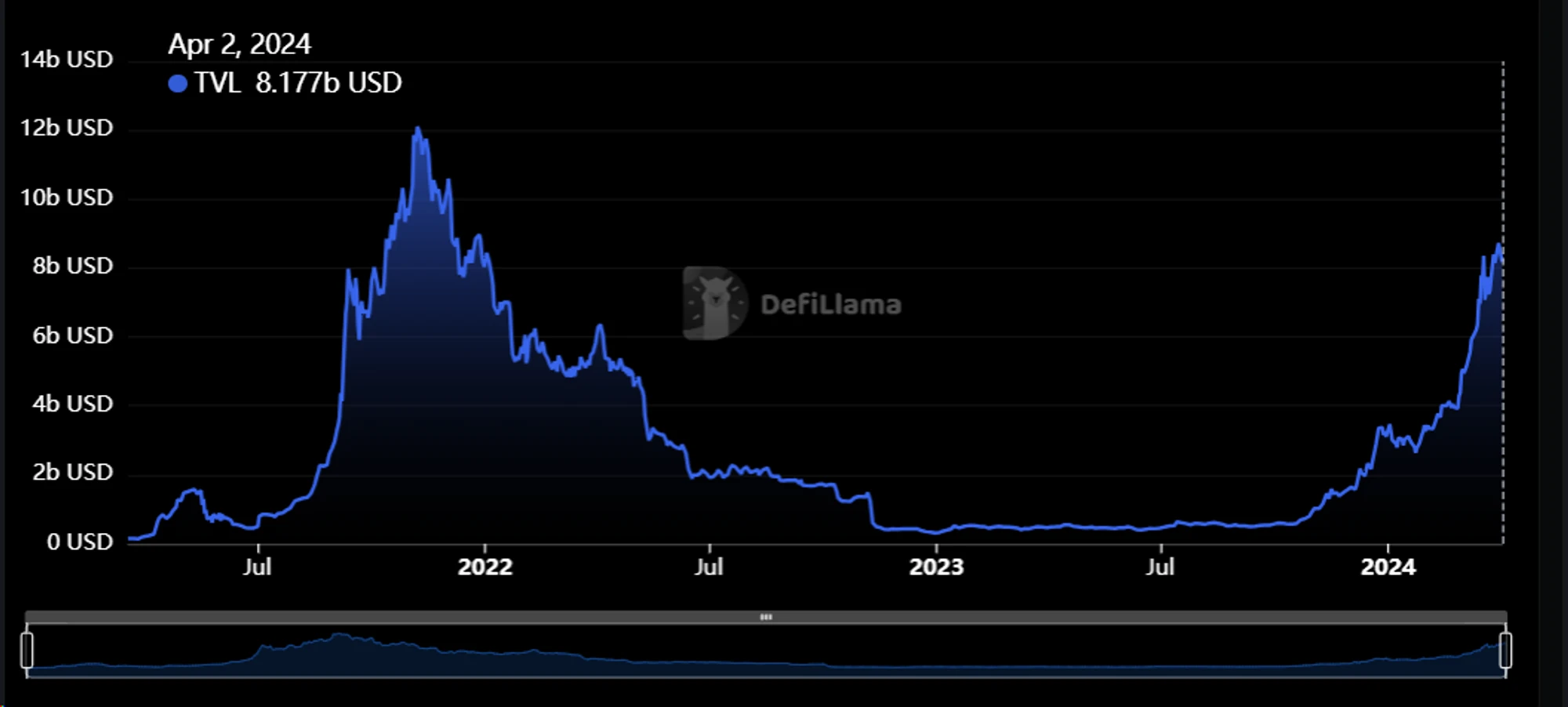

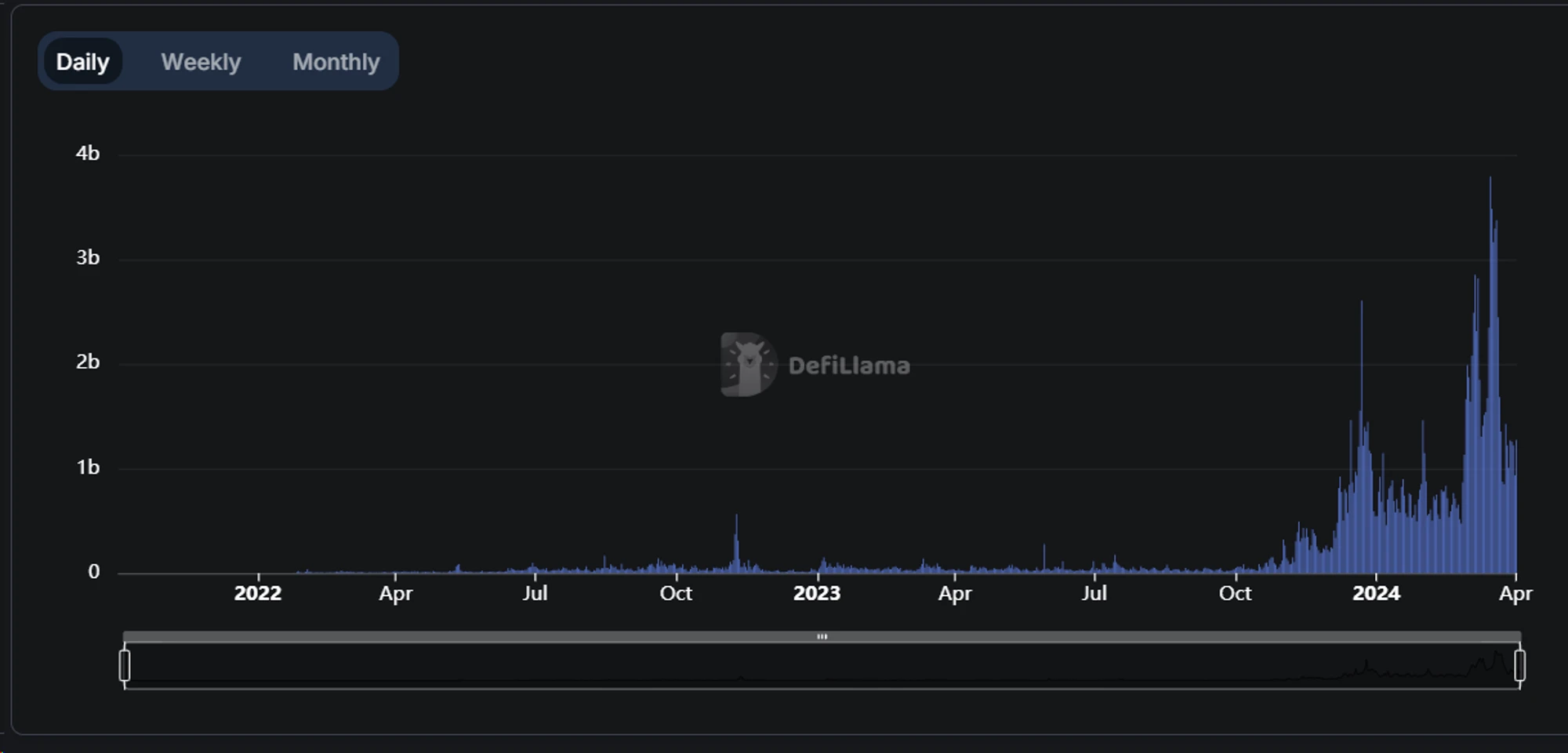

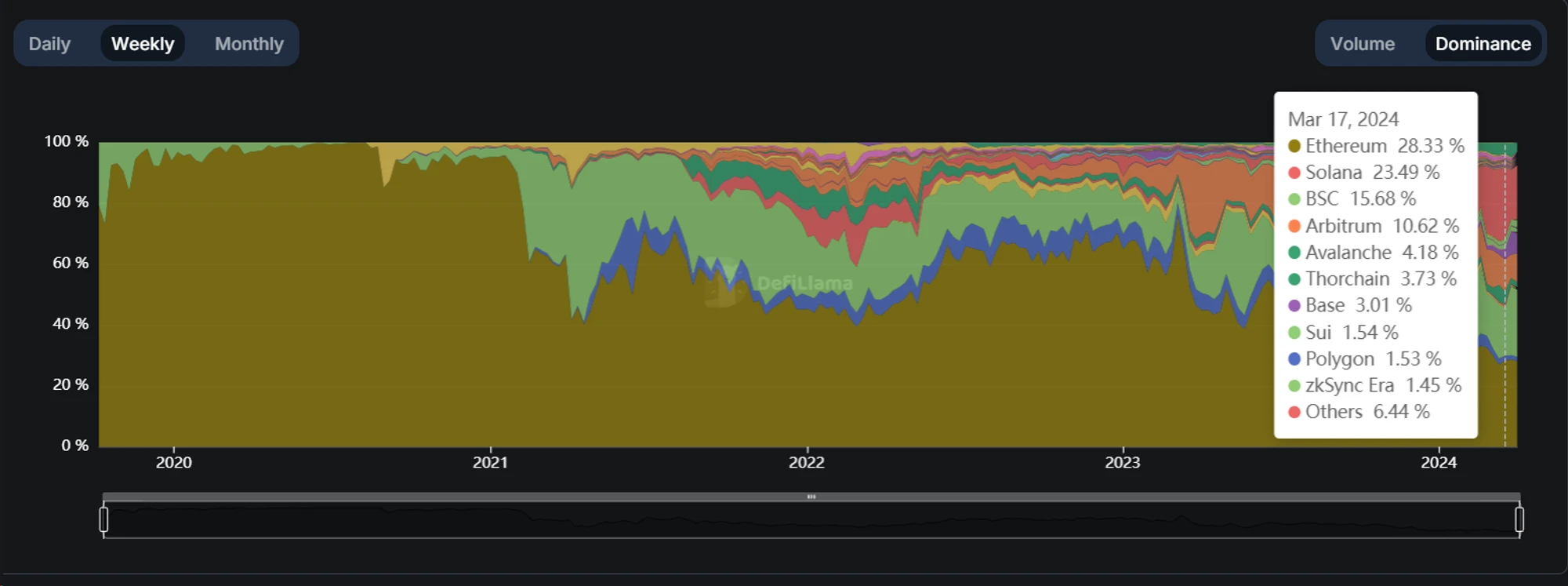

Solana 的各项数据正在快速飙升。Solana 的 TVL 在 2023 年第四季度开始快速增长,从 2023 年 10 月 1 日的约$ 500 M 快速增长到近期的$ 8 B,两个季度内已增长 1500% ,正在接近 2021 年 11 月$ 1 2B的顶点;DEX 交易量受 MEME 代币的影响正在快速增加, 3 月 16 日交易量突破$ 3.8 B,创历史新高,DEX 交易量占比快速增长,已接近以太坊甚至实现了短时超越;在代币表现上,Solana 的代币价格在 2023 年 10 月份开始突一路高歌,正在接近 250 美元的峰值,总市值已经超越上轮牛市的顶点。

(Solana TVL 随时间变化图表,来源:DeFiLlama)

(Solana DEX 交易量随时间变化图表,来源:DeFiLlama)

(各公链 DEX Volume Dominance 随时间变化图表,来源:DeFiLlama)

(Solana 总市值随时间变化图表,来源:Coingecko)

在生态和市场情绪等其他角度来看,Solana 生态快速增长并依然存在大幅上涨空间的原因包括以下几点:

-

Solana 已走出 FTX 事件消极影响:随着 SBF 的审判落下帷幕,FTX 暴雷事件已基本走向尾声。从 Solana 生态系统看,Solana 已经逐步走出 FTX 事件的低谷,无论是从生态发展、投资者观点和市场情绪上,FTX 事件对 Solana 的消极影响已经消失,据 The Block 援引知情人士报道,FTX 锁仓的 4100 万枚 SOL 已经吸引多方买家,市场对收购 SOL 代币的需求较高,无论从资金面还是机构情绪来说,都对 Solana 未来增长预期提供了积极指标。

-

Solana 成为 DePIN 项目的主阵地,多个生态项目发币在即:Solana 凭借低费用和高性能成为了承载 DePIN 叙事的主要生态,除了 Helium、Shadow、Hivemapper 等 DePIN 头部项目,一众 AI×DePIN 项目也选择了 Solana 生态, 包括 io.net 、Render、Grass、Nosana 等。同时,Solana 生态多个项目尚未发币, 如 io.net 、Magic Eden 等,参考 JUP 和 JTO 等,这些项目发币和空投将为不断为 Solana 生态注入活力。

-

Solana 已做到产品市场契合,或将成为本轮散户和新用户的主要交互生态:Solana 的高性能和极低的交易费用,使得其极其适合散户交易,并且降低了交易费用对新用户的门槛,以太坊L1的交易费用在高峰期可高达几十甚至上百美元,且这一数字正随着 ETH 价格的增长而水涨船高,L2流动性分散且对新用户的操作难度增加;此外 Fair Launch 的概念在本轮周期中深得散户喜爱,散户普遍认为以太坊已成为 VC 盘的主阵地,反而 Solana 生态对 MEME 币的大力支持带动了自下而上的市场情绪,简单操作、低价筹码和造富效应,会成为吸引新散户进入的主要动力。

综上,无论是数据表现、生态繁荣度和市场情绪,Solana 生态在过去一段事件都展现出强劲实力,并且表现出持续增长的能力以及在牛市中增长的逻辑演绎路径。无论 Solana 是不是“以太坊杀手”,从配置角度看,Solana 生态值得与以太坊生态的同等地位,从增长空间上来看,甚至更具进攻性。

1.2 Jupiter 将与 Solana 同频共振

Jupiter 作为 Solana 生态上的流动性基础设施,将与 Solana 同频共振。

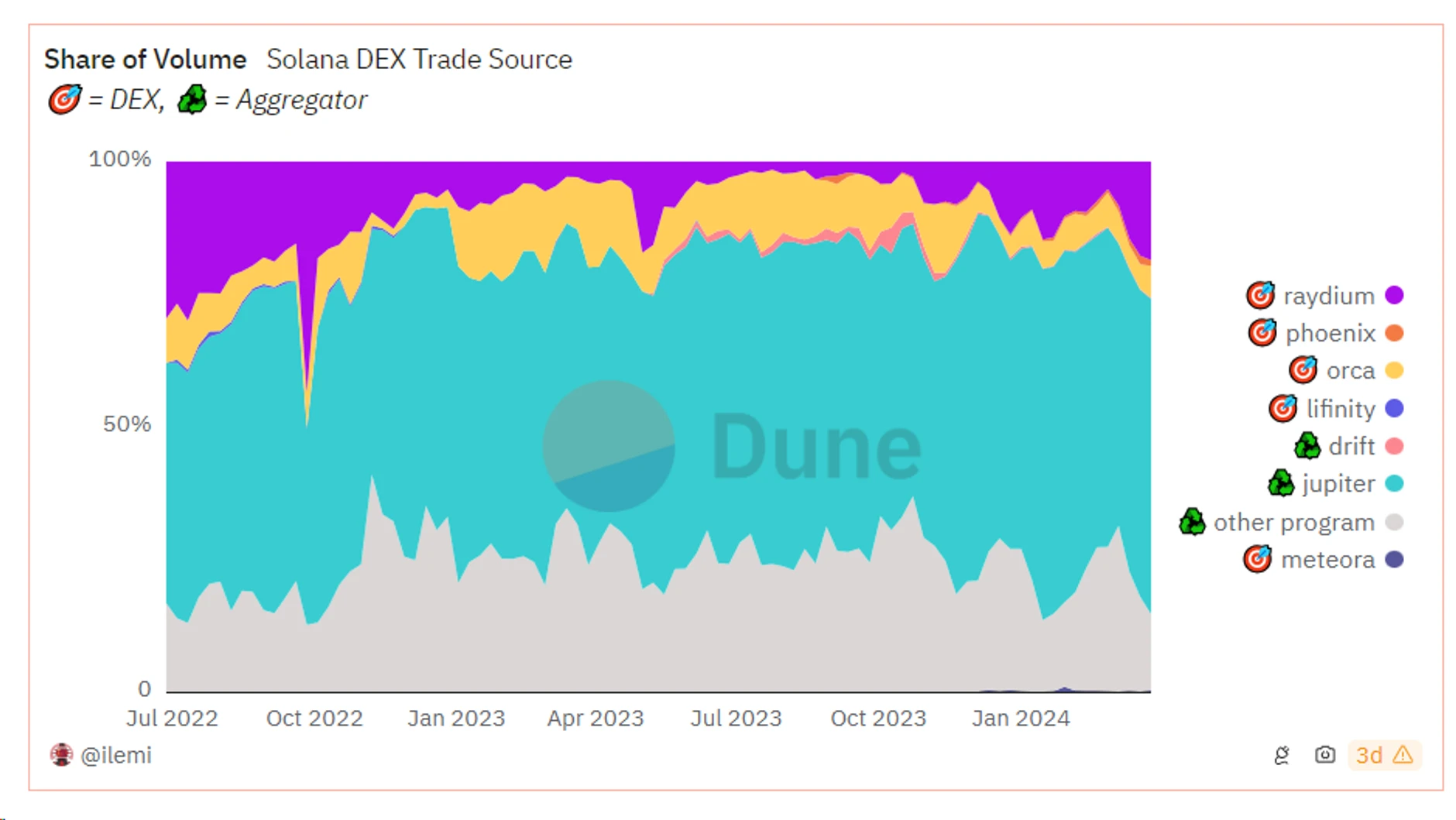

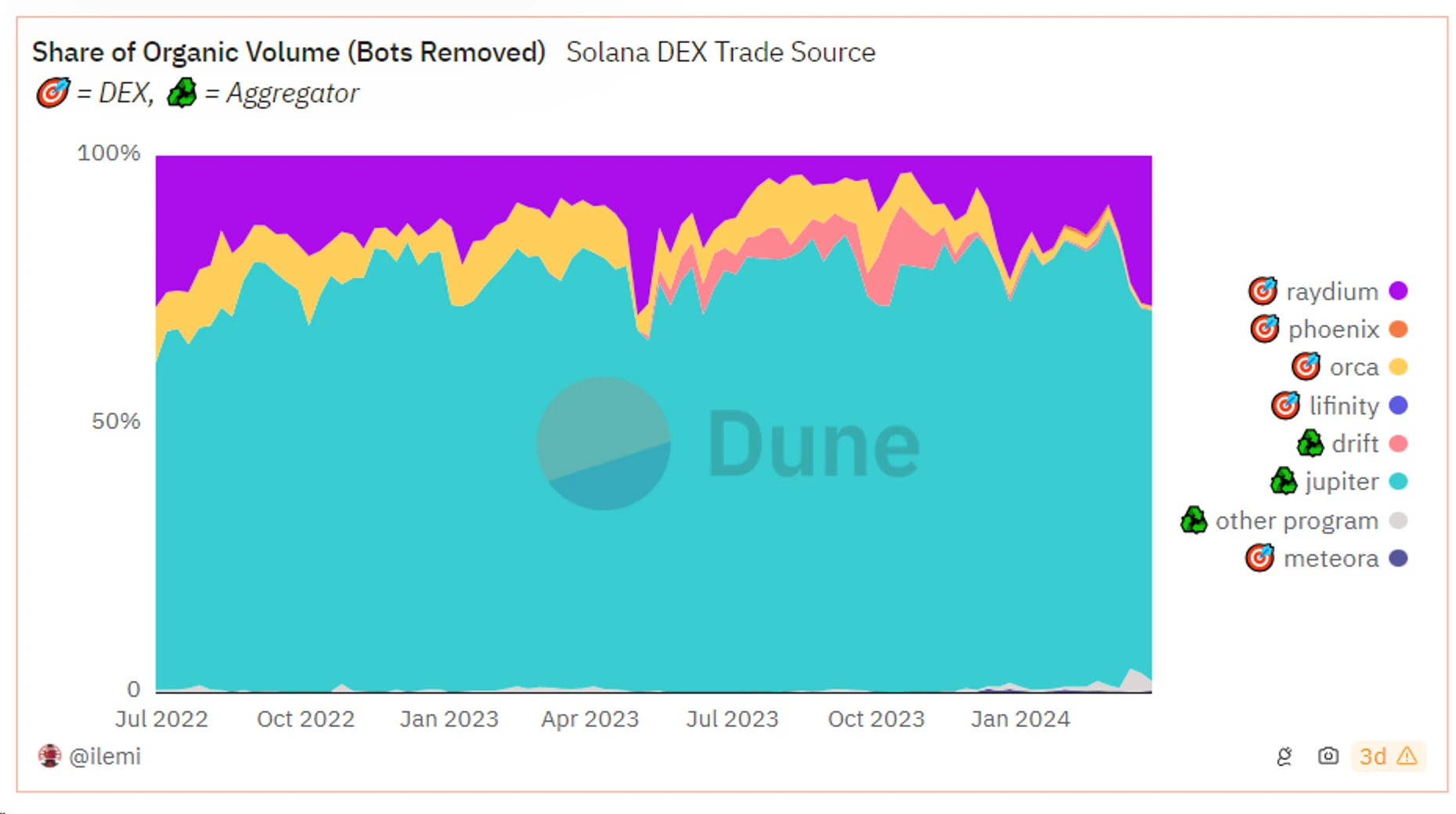

首先,在 Solana 网络上,Jupiter 引导了约 50% -60% 的交易量,以及超过 80% 的有机交易量(移除 Trading bots),这意味着参与 Solana 生态的交易者,除了使用 Trading bots 之外,绝大多数交易都需要与 Jupiter 的前端交互完成,Jupiter 凭借其交易基础设施的地位和极大规模的客户捕获量,成为 Solana 生态最重要的协议之一。另外,Jupiter 作为 DEX 聚合器,其对 Solana 生态的重要性其实远高于1inch对于 Ethereum 的重要性,因为 Solana 天生更适合流动性聚合器,一笔交易分为多次进行将产生较高的 gas,这对于本就 gas 费高企的以太坊带来了很高的摩擦,而在 Solana 上带给用户的成本仍然很小,因此在交易量上,Jupiter 与 Uniswap 基本相当,甚至短时超越,二者远高于其他交易基础设施,可以说是 Solana 生态的 Uniswap。

其次,Jupiter 启动了 Jupiter Start 和 Launchpad,凭借 Jupiter 对 Solana 生态的用户和流量的极大捕获程度,可以预见 Solana 生态未来的新项目将会与 Jupiter 产生较高的绑定,无论是通过 Jupiter Launchpad 还是直接给 JUP 持有者空投,Jupiter 都将极大受益于 Solana 生态新项目的诞生和增长。

在这一阶段的代币表现上看,Jupiter 和 Solana 的价格增长基本同步,在最近一个月内,JUP 的上涨幅度超过 SOL,这也说明了 JUP 将成为 SOL 的杠杆性标的。

2 基本面分析:Solana 上的顶级 DEX 聚合器

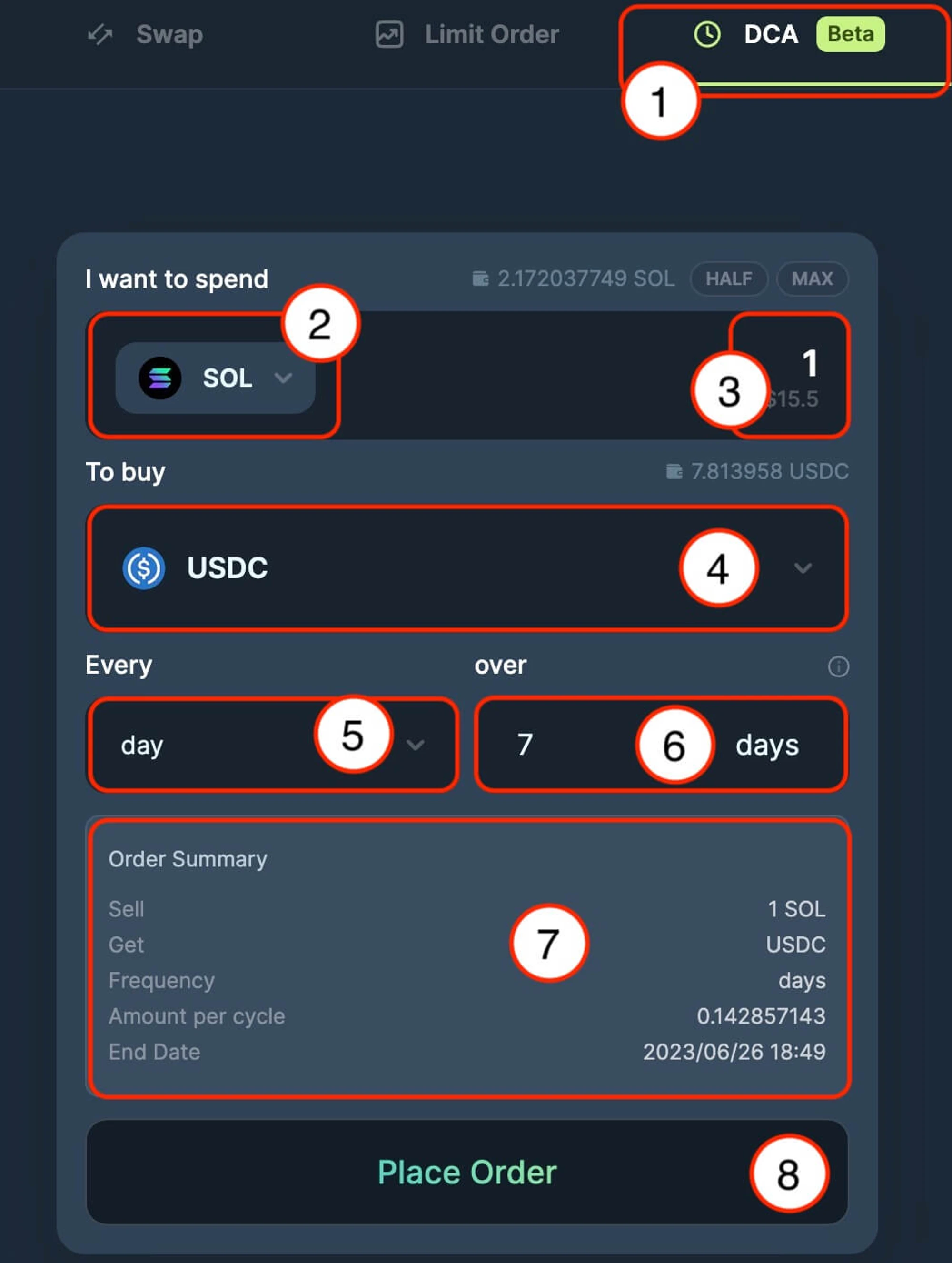

Jupiter 于 2021 年 11 月推出,产品基本可以分为两个部分:交易基础设施和 LFG Launchpad,其中交易基础设施包括:流动性聚合、限价单、DCA(定投策略)和 Perps 交易。本部分将对 Jupiter 的产品进行简要介绍。

2.1 流动性聚合

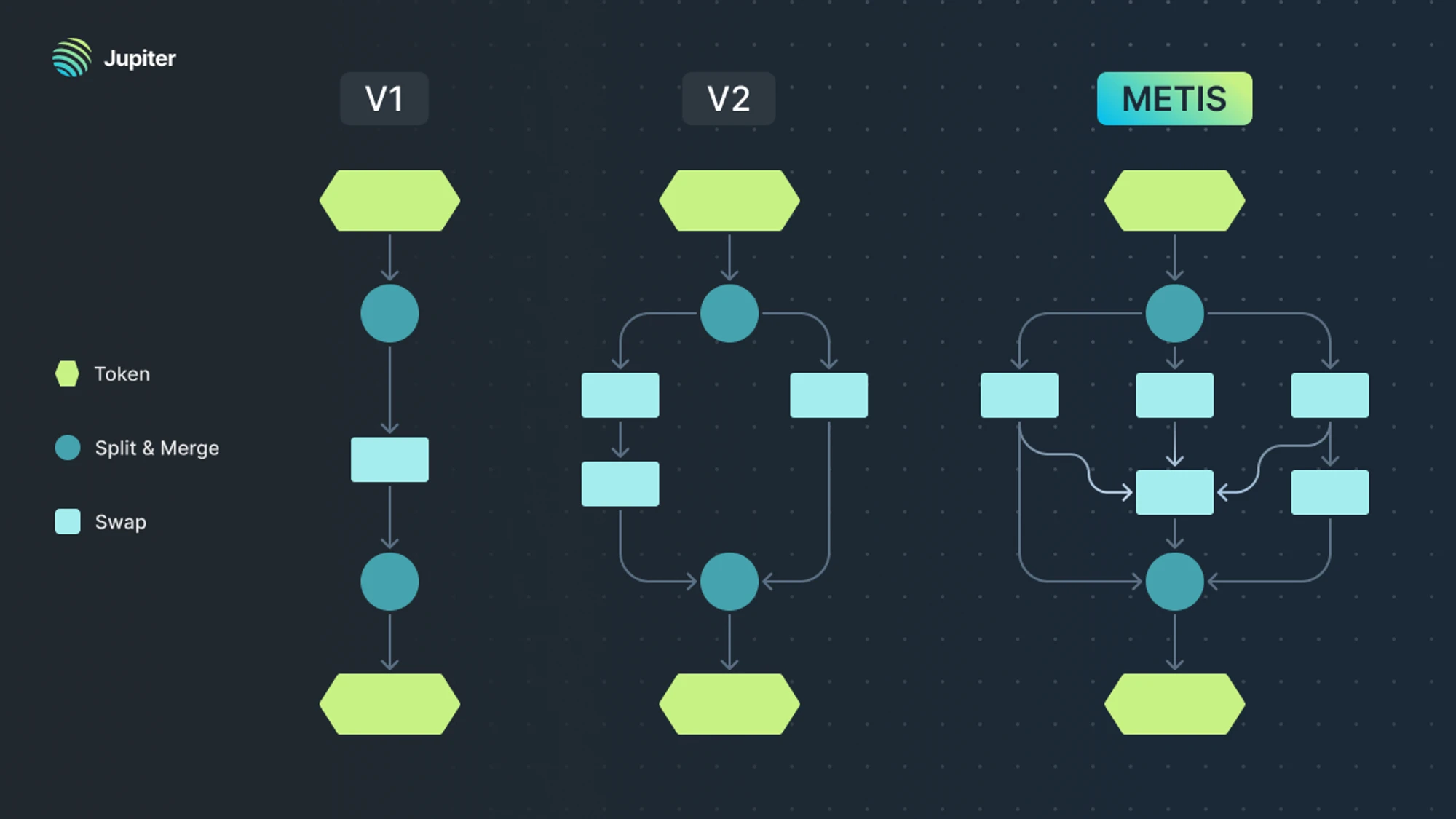

代币价格随时快速变化,最佳价格的交易并不总是在一个 DEX 上,而是可能涉及多个 DEX 的交易组合,Jupiter 作为流动性聚合器,将在 Solana 上所有主要 DEX 和 AMM 中找到最优惠的价格路线,能够最大程度地减少滑点和交易费用,使得交易过程更加高效、对用户更加友好。聚合器的工作方式主要分为两种:Multi-hop 路由和订单拆分,Multi-hop 指通过中介代币 C(A-C-B),实现 A 代币向 B 代币更好的兑换,订单拆分则是将一笔交易拆分成多笔,并在不同的 DEX 上完成。

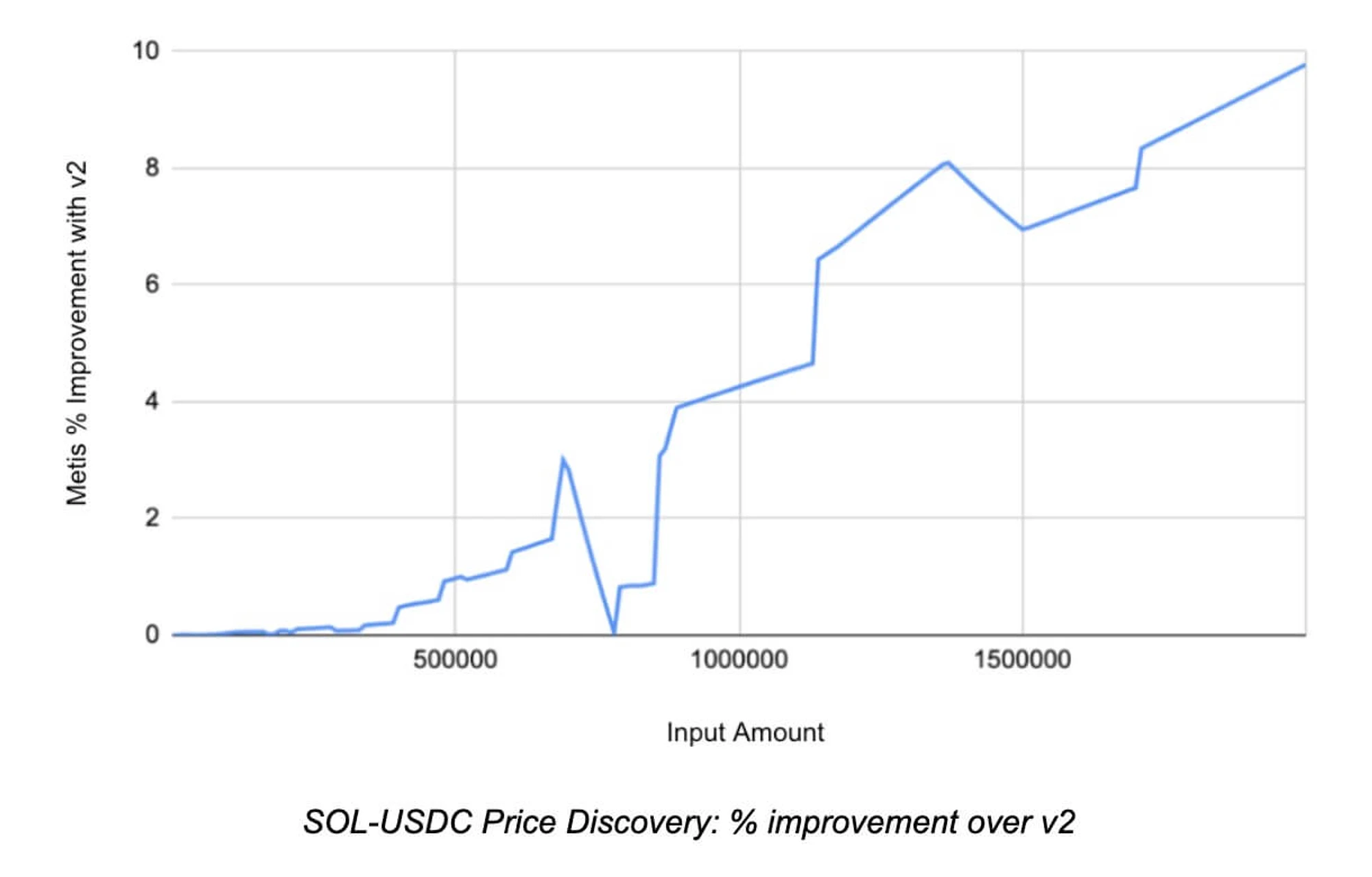

Jupiter 目前使用名为 Metis 的路由算法,旨在在 Solana 的快速区块时间内提供最优价格路由。相比于V1和V2,Metis 提供了更为灵活和复杂的交易路径,从而实现更好的价格发现。此外,Metis 算法提升了可以支持的 DEX 的数量,并在大额交易中表现出更强的报价能力,根据 Jupiter 官方数据,Metis 的报价能力平均而言比V2引擎高出 5.22% ,且改善程度随交易额度的增加而快速增加。

目前,Jupiter 聚合器并未对用户进行收费,主要是作为用户交易的前端,吸引了 Solana 生态的用户注意力和流量,这也使得其非常适合开展 Launchpad 业务。但需要注意的是,在上一次的 Solana MEME 潮时,Jupiter 作为交易前端的地位受到了 Trading bots 的冲击,一方面 Trading bots 具有更用户友好的操作方式,同时配备了狙击、代币信息查询等功能,天然为 MEME 代币而生,另一方面 Jupiter 的代币对更新速度无法达到 MEME 开盘冲入的要求,必须在达到一定流动性等要求后才会在 Jupiter 上显示代币对。

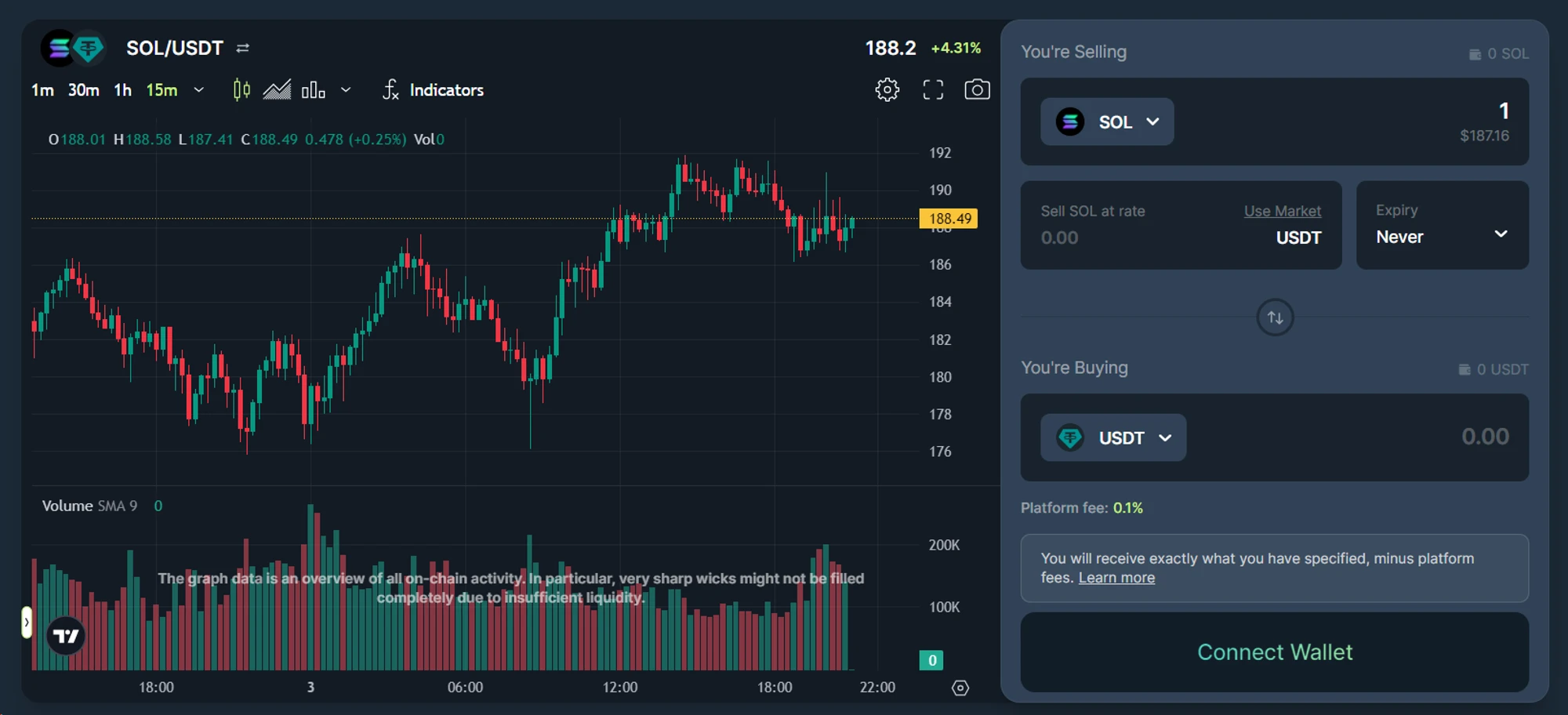

2.2 限价单

Jupiter 为用户提供限价单功能,使用户拥有类似 CEX 的交易体验,避免链上价格快速变动造成的滑点以及 MEV 等问题。类似于其他的链上限价单平台,Jupiter 限价单并非订单簿系统,而是由 Keeper 使用 Jupiter Price API 监控链上价格,在价格达到指定标准时执行交易。受益于 Jupiter 的流动性聚合功能,限价单同样可以利用 Solana 上多个流动性对来完成交易。

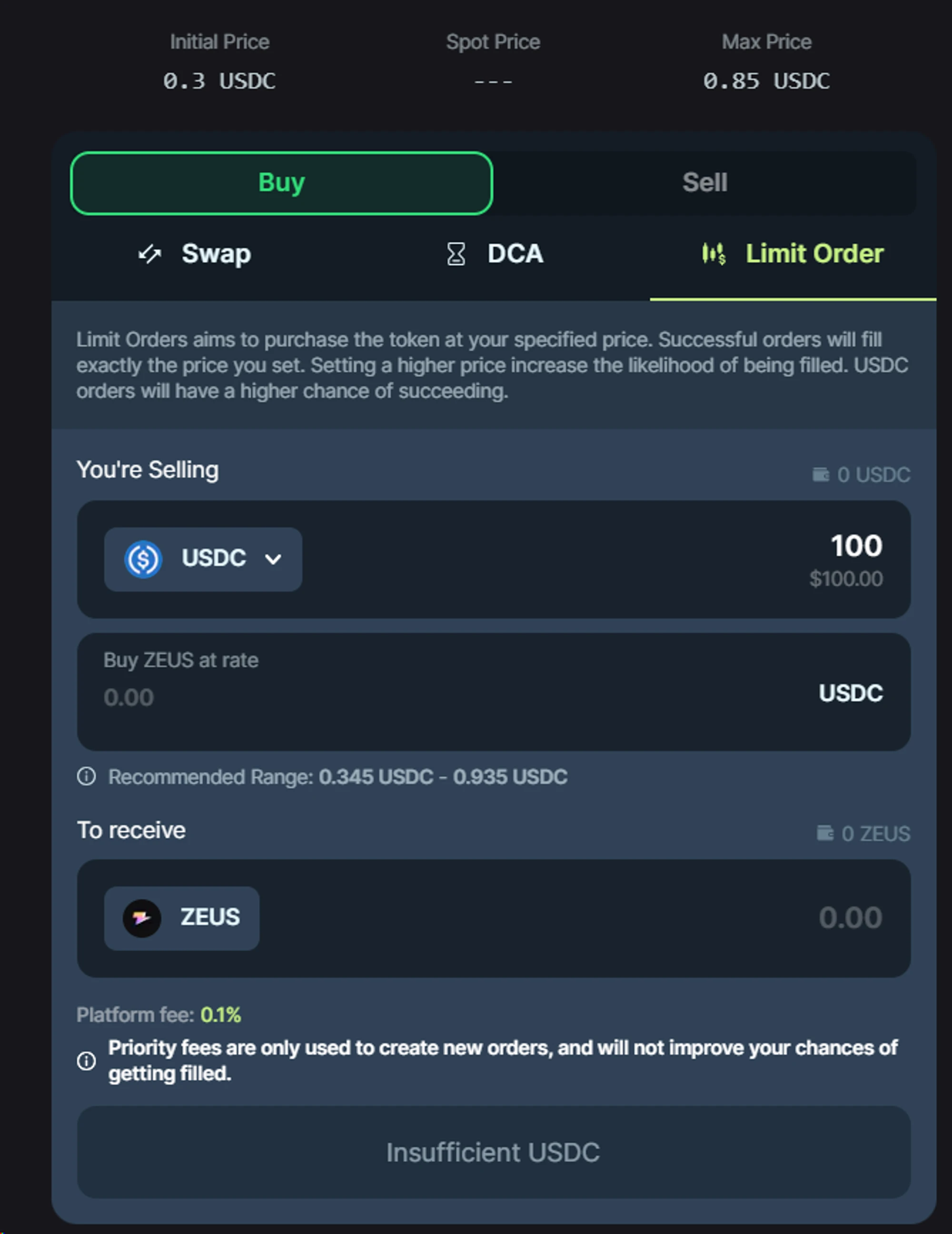

目前 Jupiter 支持任意代币对之间的交易,实际上实现了比 CEX 更便捷的交易体验。同时 Jupiter 与 Birdeye 以及 TradingView 合作,Birdeye 提供链上价格数据,TradingView 则集成在前端给用户进行更便捷的图表数据展示。Jupiter 目前收取 0.1% 的平台费用。

2.3 DCA

Jupiter DCA(Dollar Cost Averaging)是一种定投方案,使用户能够在一定时间段内定期自动购买或销售任何 Solana 生态代币。Jupiter DCA 收取 0.1% 的平台费用,将会在每次交易执行时收取。DCA 方式无论对于买入和卖出都是一种非常重要的基本策略,采用定投方式积累筹码可以避免价格的急剧波动,在一个时期内获得较为稳定和平均的成本价。DCA 同样适合于牛市获利时的卖出策略,此外对于大额交易或流动性较差的代币,可以选择在一个时间段内持续吸筹来降低价格影响。

2.4 Perps 交易

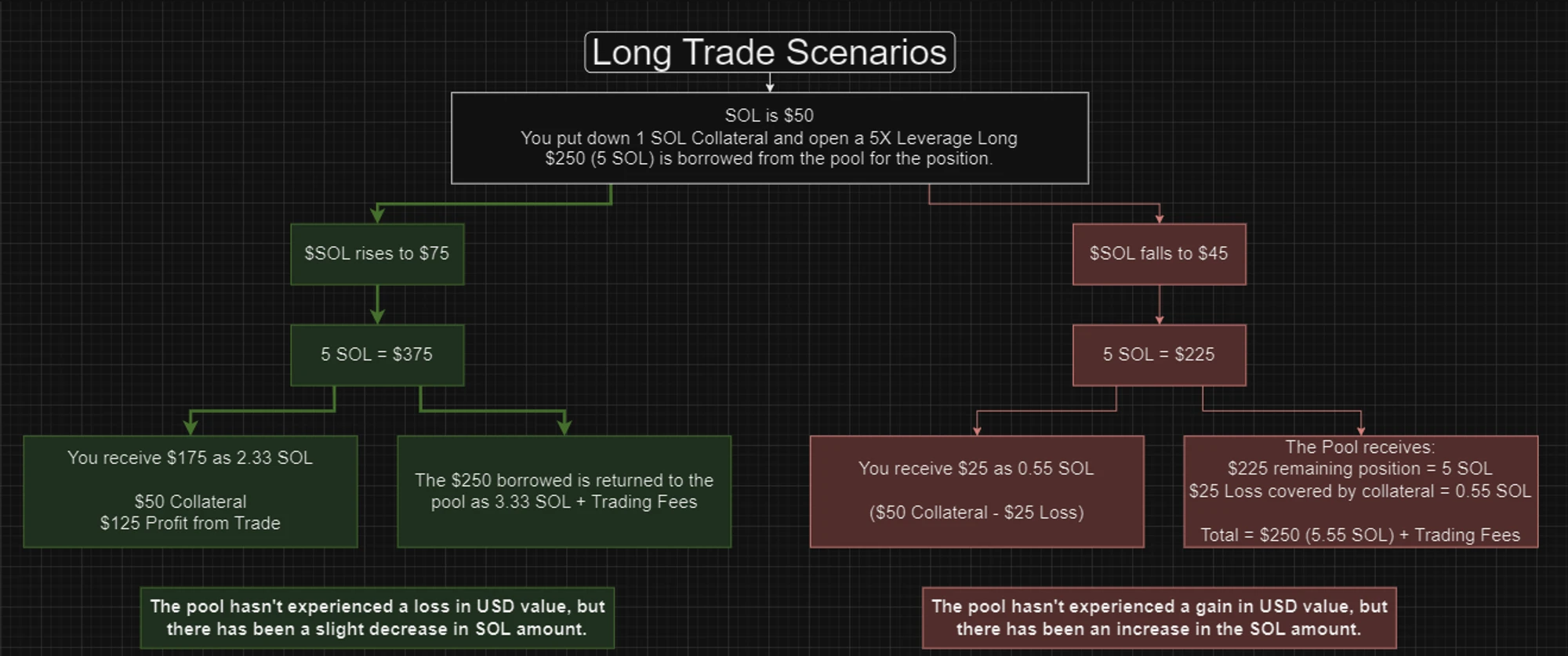

Perps 交易基于 LP 提供流动性和 Pyth 预言机提供价格数据而运行,目前正处于 Beta 测试阶段。Perps 交易的运行机制类似于 GMX 的 GLP 池模式,LP 为 JLP 池提供流动性,合约交易者通过抵押各类 Solana 资产,选择 1.1 x-10 0x的杠杆倍数,从 JLP 池中借出相关流动性(例如做多 SOL 的合约则需按杠杆倍数借出相应数量的 SOL,做空 SOL 则需借出稳定币),在平仓后,交易者获取收益/了结亏损,并将剩余代币返还给 JLP 池,以做多 SOL 来说,若交易者获利,则 JLP 池所拥有的 SOL 数量减少,而交易者的获利部分则来自于 JLP 池。

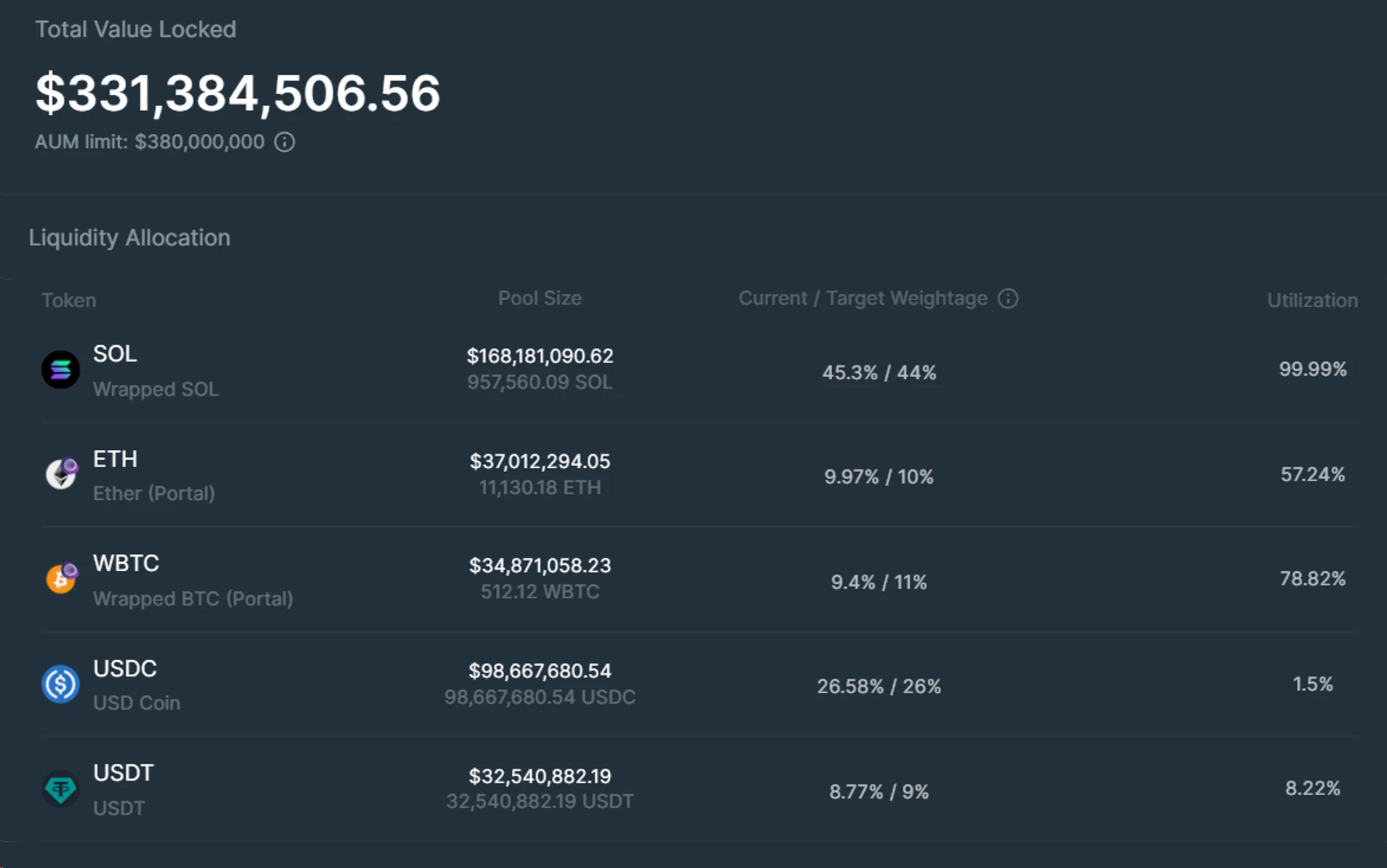

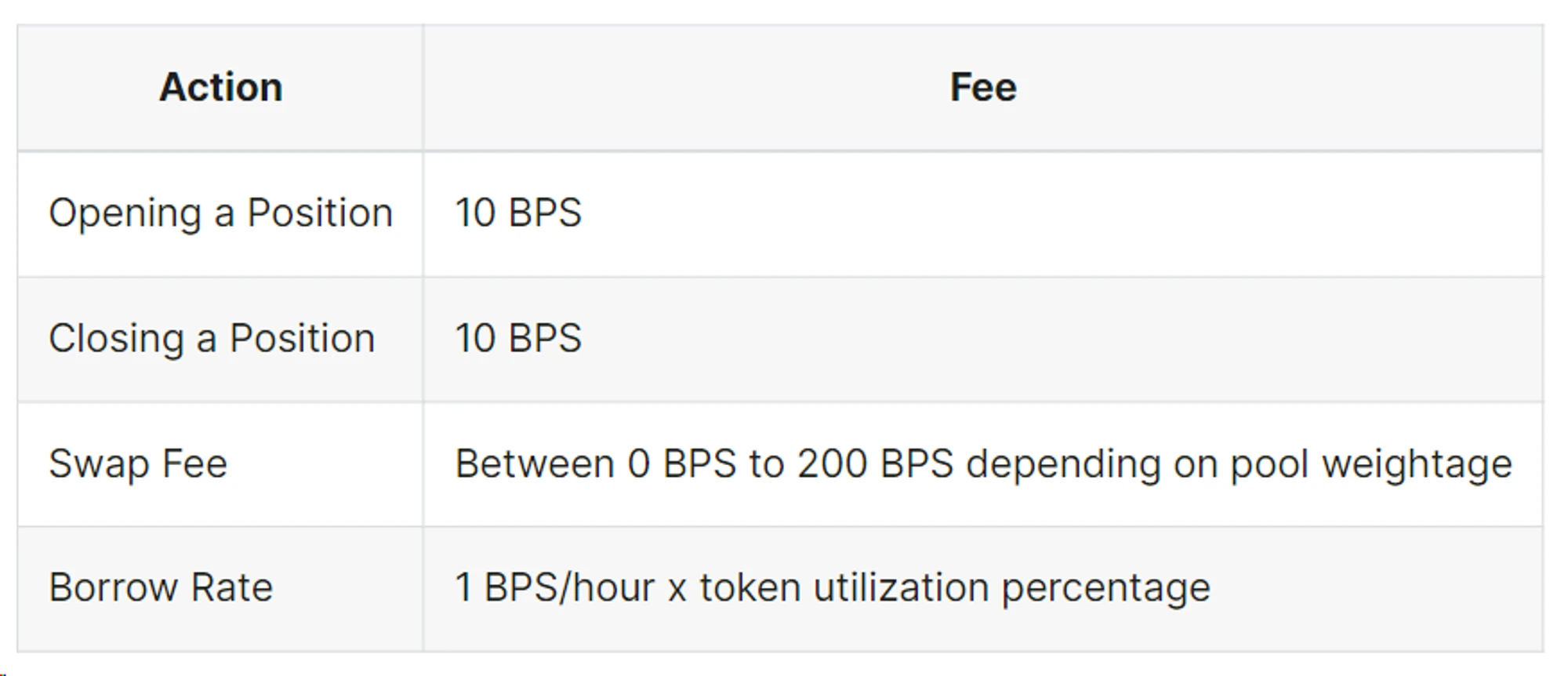

目前,JLP 池支持五种资产:SOL、ETH、WBTC、USDC、USDT。JLP 池将获得交易所收益的 70% ,这些收益包括开仓和平仓的交易费用,以及借款的利息费用(相关收费标准如下表所示)。目前 JLP 池的 TVL 为$ 331, 384, 506.56 ,相应资产比重如下图所示。

2.5 LFG Launchpad

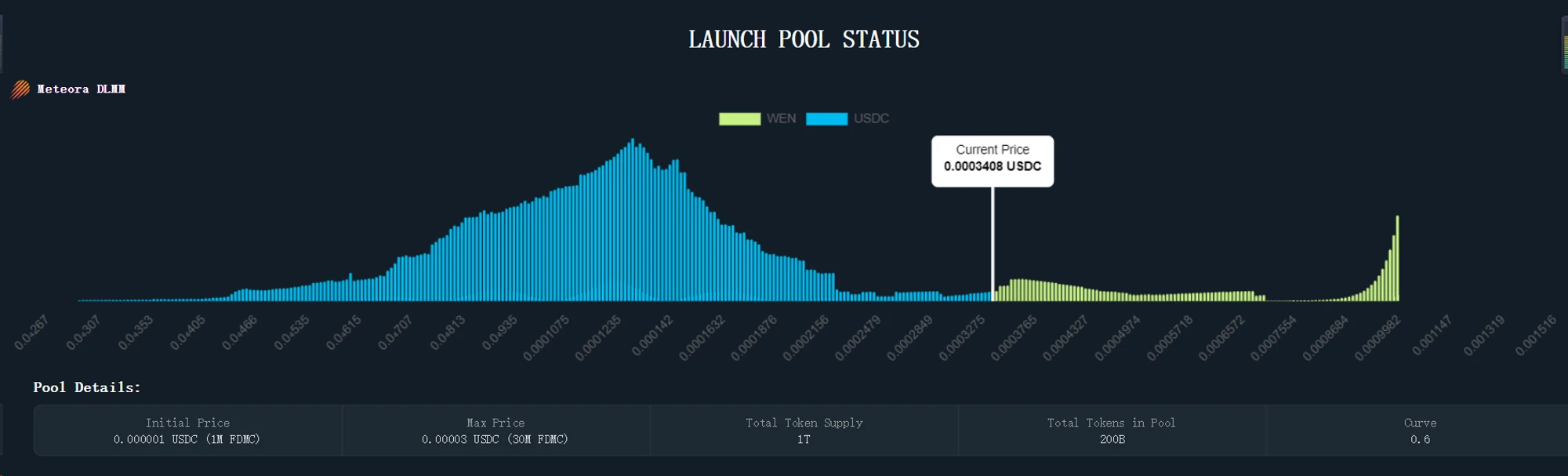

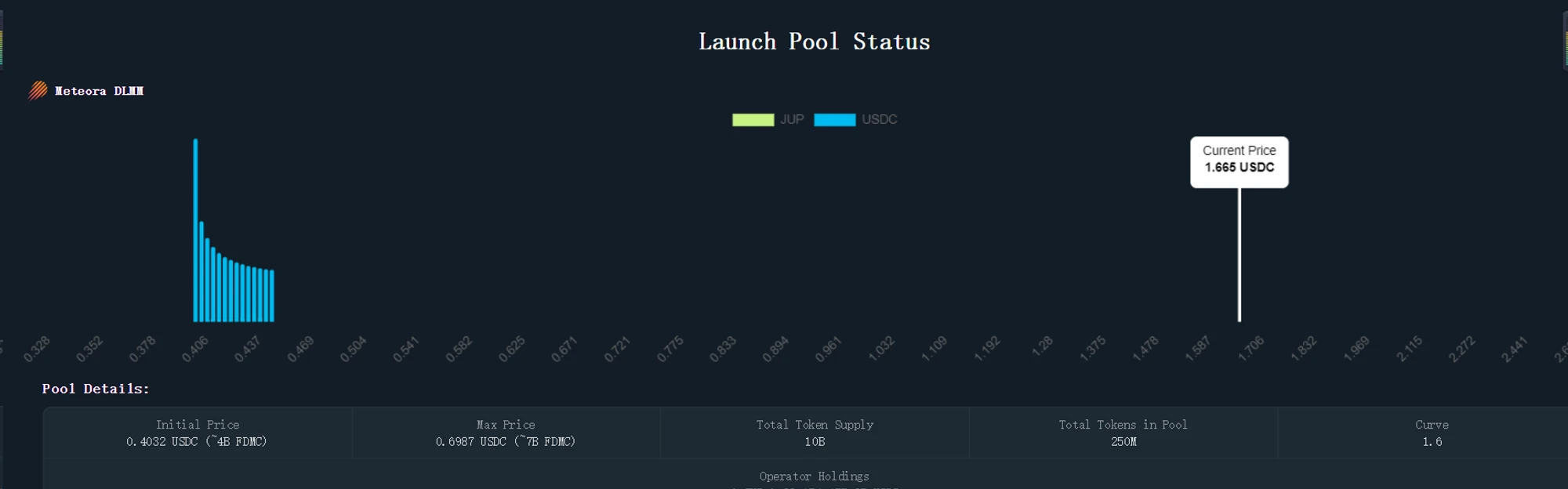

Jupiter 于 2024 年 1 月推出 Launchpad 的 Beta 版本,并已完成了 JUP、WEN、ZEUS 的代币发行。Launchpad 的参与方主要分为三个:项目方、JUP 社区和购买代币的用户。

对项目方来说,Jupiter 是 Solana 上第一大流量入口,选择 Jupiter 作为启动板将极大地捕获 Solana 生态用户,同时参与 Launchpad 的项目需要提供一定量的代币(一般为 1% 的代币),用于激励 JUP 社区和团队。

JUP 社区即拥有并质押了 JUP 的投票者,通过投票决定下一个在 Jupiter 上完成启动的项目,并获得相应的奖励。在投票规则上,用户许多锁定一定数量的 JUP 来获得相应数量的投票权,投票没有最低代币要求,但每个钱包只能投票支持 1 个项目,代币解锁需要 30 天,在解锁倒计时中,用户依然可以进行投票,但投票权将相应减少。经过投票,目前将在 Jupiter 上启动的两个项目为 Zeus Network 和 Sharky。对于 JUP 持有者,选择质押和投票带来的收益包括:

-

Launchpad 项目空投:如 Zeus Network 宣布向 181, 889 个参与 Jupiter LFG Launchpad 投票的地址空投,为了吸引 JUP 投票,项目给投票者空投或许是必然动作;

-

Jupiter 治理奖励: 1 亿枚 JUP 和 75% 的 Launchpad 费用将用于治理激励,奖励按季度发放,本季度的奖励将为 5000 万枚 JUP 和本季度的 Launchpad 费用,剩余 5000 万枚 JUP 将在下个季度作为奖励。Launchpad 的费用为项目向 JUP DAO 支付的代币总供应量的 0.75% 。

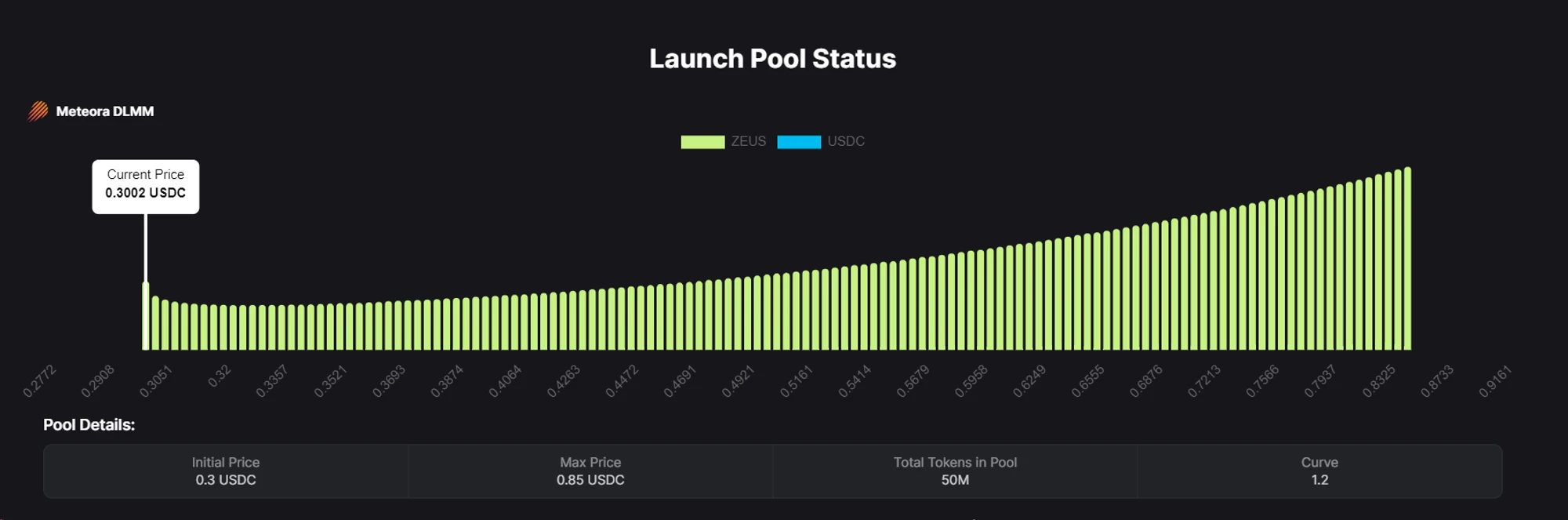

对代币购买者来说,JUP Launchpad 采用 DLMM(动态流动性做市商)的模型进行代币销售。DLMM 模型将一个价格范围细分成多个离散型的价格区间,团队主要提供 Token 的流动性,用户提供 USDC 流动性,在这一过程中完成代币售卖。此外 Jupiter 为了减少复杂机制对用户的影响,依然提供了 DCA 和限价单功能,使得用户可以在代币发售期间依托合适的策略完成代币购买。

目前 Jupiter Launchpad 的第一个非官方项目 Zeus Network 正在售卖中,ZEUS 在 Launchpad 的启动价格区间为$ 0.3-$ 0.85 ,最高价格达到$ 1.11 ,现价$ 0.83 (4 月 11 日数据),按这一价格,JUP 投票者共分得的空投价值为$ 8, 300, 000 (1% ZEUS)。此外,在已发行的 JUP 和 WEN 中,绝大多数参与者都获得了 3 倍以上的收益:

2.6 小结

根据上述分析,我们认为 Jupiter 在产品上的优势如下:

-

Jupiter 提供了交易的全套基础工具,打造了极佳的用户交易体验:**从最基础的现货和 Perps 交易,到 DCA 和限价单,几乎为用户提供了所有必要的基础功能,同时受益于流动性聚合功能,DCA 和限价单也连接了更广泛的流动性。

-

从交易基础设施到 Launchpad 的业务发展方向是合理的:**交易基础设施捕获了大量用户,使得 Jupiter 成为 Solana 的流量中心,这天然符合 Launchpad 的需求,而多种交易功能也为用户参与代币发售降低了门槛;Launchpad 的功能使得 Jupiter 与 Solana 生态的绑定更深,强化了 Jupiter 的基础设施和龙头地位,同时增加了 JUP 的代币赋能。

3 代币经济学与资金面分析

3.1 代币经济学分析

Jupiter 的总供应量为 10 B,代币分配情况如下:Jupiter 团队将管理 50% 的代币,剩余 50% 将分配给社区。

其中,在归属团队的 50% 代币中, 20% 将会被分配给团队成员,但在两年后才会开始分配, 20% 进入战略储备,保存在 4/7 Team Cold Multisig 钱包中,这些代币将被锁定至少一年,在任何流动性事件前必须至少提前六个月向社区发出通知,剩余 10% 的 JUP 代币将用作流动性供应并保存在 Team Hot Multisig 钱包中。

在归属社区的 50% 代币中, 40% 将通过四次单独的空投进行分配,空投将于每年 1 月 31 日进行,剩余 10% 的代币将通过赠款提供给社区贡献者。

在 Genesis 的发行中,共计 1.35 B(13.5% )的代币进入流通,包括 10% 的单独空投(1 B), 2.5 亿枚代币分配给 Launchpad, 5000 万作为做市商的贷款, 5000 万用于提供流动性。

因此,根据代币供应计划,JUP 在 2025 年前不会存在大规模解锁,归属团队的 50% 的代币在未来一年不会解锁,且解锁将提前六个月告知社区。下一次大规模的解锁将来自于 2025 年 1 月 30 日的 1 B 空投。

在代币赋能上,目前最主要的用途在于质押投票来获得治理激励和 Launchpad 项目空投,截止 2024 年 4 月 4 日,共有 269, 290, 321 枚 JUP 参与质押,占目前流通量的约 20% 。但值得注意的是,Jupiter 的创始人 Meow 在 Reddit AMA 中认为,JUP 代币设计目的并非为了实用性,认为 JUP 的价格增长将来自于价值而非实际效用。

3.2 资金面分析

JUP 的市值为$ 2, 101, 677, 968 ,FDV 为$ 15, 567, 984, 945 (4 月 11 日数据),由于其在未来一年不存在大规模解锁,因此市值比 FDV 具有更强的参考意义。

JUP 的交易主要集中在币安上,其次为 OKX、Bybit 和 Gate。根据在币安上的交易数据,JUP 在 0.5 左右的价格上维持了较长的时间,并在 0.5-0.7 的价格中完成了大量的换手,是 JUP 的密集成本区间,成为了较强的支撑,JUP 的价格在沉淀 2 个月后开始突破底部成本区间,目前已经进入了新的价格区间。

4 竞品分析:谁是 Solana 最好的杠杆性标的?

Jupiter 作为交易聚合器在 Solana 生态上处于独特地位,凭借功能的独特性和交易量的大幅捕获,目前 Solana 生态上没有一种交易协议能与 Jupiter 进行直接竞争。因此我们需要考虑的是,如果需要挑选 Solana 生态的杠杆标的,JUP 是不是一个好的选择?

杠杆性布局 Solana 生态有许多选择:基础设施(比如 JUP)、龙头 MEME(比如 WIF)和其他生态项目(如 AI、DePIN 项目),但不同类别所博取的收益有所差别。MEME 具有更强的不确定性,而其他生态项目则与自身叙事的关系更大(比如 RNDR 将会受益于 AI 叙事的增长,而非 Solana 生态的增长),因此最与 Solana 同频共振的项目是 Solana 生态的基础设施类协议,例如交易类基础设施(Raydium/Orca/Jupiter)、流动性质押协议(Jito)、和预言机(Pyth)。与这些项目相比,Jupiter 的优势主要在于:

-

从基本业务上,Jupiter 捕获了更多 Solana 生态的用户和流量。在所有业务中,用户所需要的最基础的业务为交易,尤其是 Solana 生态近期主要以 Memecoin 为核心需求,进一步加强了交易的重要性。根据 Jupiter 在 Solana 交易前端的垄断地位,进入了 Solana 生态用户自然也会成为 Jupiter 的用户,Jupiter 将会成为用户在 Solana 生态的第一站,与 Solana 生态具有最强和最直接的绑定关系,也对 Solana 生态具有最强的代表性;

-

从新生态的空投上,Jupiter 的启动板功能使得 JUP 持有者能够获得新项目的空投奖励,而 Raydium/Orca 和 Jito 在这一方面还未展现出强劲的竞争力。同样可以捕获潜在空投的项目为 Pyth,多个项目已经为 Pyth 的质押者提供了空投奖励(如 Wormhole)。需要持续关注 Jupiter 启动板的推进速度和发售代币的造富效应,如 Jupiter 利用自身的流量优势吸引了大量优质项目进行启动,JUP 持有者将会获得更高收益,捕获更多 Solana 生态新项目的价值。

5 结论

Jupiter 凭借其交易入口和 Launchpad 的功能,被许多人看作是 Solana 生态的 Uniswap 和金铲子,JUP 也被看做是 BNB。综上 分析,我们认为 Jupiter 的看涨优势在于:

-

已经构建起交易相关的完整产品矩阵,极大地提高了用户交易体验。Jupiter 交易量快速上涨,已经成为仅次于 Uniswap 的第二大交易基础设施。

-

背靠 Jupiter 捕获的强大流量和用户群体,Jupiter 建立 Launchpad,将更多捕获 Solana 生态新项目的价值,并为 JUP 代币质押者提供众多新项目空投奖励,目前启动的几个项目均获得了不错的价格表现。

-

资金面上,JUP 代币在未来三个季度不会面临大规模解锁和抛压,筹码结构相对稳定。从价格表现上看,JUP 已走出底部成本区间,进入新的增长空间中。

-

Jupiter 凭借与 Solana 生态的紧密联系,可以看作是 Solana 的杠杆性标的。Solana 在本轮周期将作为和以太坊同等重要的公链与生态,随着 Solana 市值已达新高,做多 Solana 的更好埋伏方式或将是选择 JUP 作为放大器。

Jupiter 存在的风险可能包括:

-

Solana 生态增长不达预期;

-

大量 Trading bots 或其他交易前端的完善,将挑战 Jupiter 作为第一交易入口的地位;

-

Jupiter 的代币缺乏实用性,代币价格增长可能受阻;

-

Jupiter Launchpad 的效果(包括项目的数量、质量和造富效应)不达预期。

关于我们

Metrics Ventures 是数据和研究驱动的加密资产二级市场流动性基金,由经验丰富的加密专业人士团队领导。 该团队拥有一级市场孵化和二级市场交易方面的专业知识,并通过深入的链上/链下数据分析在行业发展中发挥积极作用。 MVC 与加密社区资深影响力人物合作,可以为项目提供长期赋能能力支持,如媒体和 KOL 资源、生态协作资源、项目策略、经济模型咨询能力等。

欢迎大家 DM,一起分享和探讨关于加密资产的市场与投资的见解和想法。

我们的研究内容会同步发布在 Twitter 和 Notion,欢迎关注:

Twitter: https://twitter.com/MetricsVentures

Notion: https://www.notion.so/metricsventures/Metrics-Ventures-475803b4407946b1ae6e0eeaa8708fa2?pvs=4

招人中! 诚招交易员,薪酬优渥,工作地点灵活

如果你:在 40 以下买入过 sol/ 25 以下 ordi/ 14 以下 inj/ 3.2 以下 rndr/ 10 以下 tia满足以上任意两项,欢迎联系我们 [email protected], [email protected]

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0